Noklusējuma risks, saukts arī par saistību nepildīšanas varbūtību, ir varbūtība, ka aizņēmējs neveic pilnīgu un savlaicīgu pamatsummas un procentu maksājumus saskaņā ar attiecīgā parāda vērtspapīra noteikumiem. Kopā ar zaudējumu smagumu saistību neizpildes risks ir viena no divām kredītriska sastāvdaļām. Kredītrisks Kredītrisks ir zaudējumu risks, kas var rasties, ja kāda no pusēm galvenokārt neievēro jebkura finanšu līguma noteikumus un nosacījumus.

Noklusējuma riska novērtēšana

Lai gan bieži ir lietderīgi apsvērt visu iespējamo zaudējumu sadalījumu un to attiecīgās varbūtības, parasti ir ērti aprēķināt vienkāršu riska rādītāju, kurā ņemta vērā viena saistību neizpildes varbūtība un zaudējumu smagums. Rādītāju sauc par gaidāmajiem zaudējumiem, un to var aprēķināt šādi:

Paredzamais zaudējums = noklusējuma varbūtība x zaudējuma smagums

Maksājuma saistību neizpildes riska novērtēšana ir nepieciešams solis, vērtējot valdības un korporatīvās obligācijas vai kredīta atvasinātos instrumentus, piemēram, kredītsaistību nepildīšanas mijmaiņas līgumus (CDS) Credit Default Swap Kredītsaistību nepildīšanas mijmaiņas līgums (CDS) ir kredīta atvasinājumu veids, kas pircējam nodrošina aizsardzība pret saistību nepildīšanu un citiem riskiem. CDS pircējs periodiski veic maksājumus pārdevējam līdz kredīta termiņa beigām. Līgumā pārdevējs apņemas, ka, ja parāda emitents nepilda saistības, pārdevējs maksās pircējam visas prēmijas un procentus. Tā kā augstas kvalitātes obligācijām parasti ir zems saistību nepildīšanas līmenis, šādu instrumentu saistību neizpildes riska novērtējums parasti ir svarīgāks nekā zaudējumu smaguma novērtējums saistību neizpildes gadījumā.

Tāpēc saistību nepildīšanas risks ir galvenais, nosakot finanšu instrumentu cenu un ienesīgumu. Lielāks saistību neizpildes risks parasti atbilst augstākām procentu likmēm, un obligāciju emitentiem, kuriem ir lielāks saistību neizpildes risks, bieži būs grūti piekļūt kapitāla tirgiem (kas var ietekmēt finansēšanas potenciālu).

Aizņemšanās spēja

Lai arī saistību neizpildes riska definīcija ir diezgan vienkārša, tā nav. Saistību neizpildes riska līmenis galvenokārt ir atkarīgs no aizņēmēja iespējām; tas ir, aizņēmēja spēja veikt savus parāda maksājumus laikā. Aizņēmēja iespējas ietekmē daudzi faktori, kas tiek aplūkoti turpmāk.

1. Parādnieka finansiālā veselība

- Ja citi nosacījumi ir vienādi, uzņēmumi ar augstu parāda līmeni attiecībā pret to naudas plūsmām, naudas rezervēm vai aktīviem parasti būs mazāk kredītspējīgi nekā tie, kuriem ir bez parādiem vai bez parādiem bilances, likvīdi aktīvi vai augstas naudas plūsmas salīdzinājumā ar citiem. parāds.

- Parādnieka finansiālo stāvokli parasti novērtē, padziļināti aplūkojot pamatus, ieskaitot rentabilitātes, naudas plūsmas, seguma koeficientu analīzi Seguma koeficients Seguma koeficients tiek izmantots, lai novērtētu uzņēmuma spēju samaksāt savas finansiālās saistības. Augstāks rādītājs norāda uz lielāku spēju izpildīt saistības, likviditāti un sviras.

2. Ekonomikas cikls un nozares apstākļi

- Uzņēmuma darbību var negatīvi ietekmēt ārējie ekonomiskie apstākļi vai jautājumi, ar kuriem saskaras tā klienti vai piegādātāji.

- Makroekonomiskās lejupslīdes vai nozarei raksturīga vājuma laikā pat salīdzinoši veselīgi uzņēmumi var saskarties ar kredītspējas pasliktināšanos. Kredītspēja Kredītspēja, vienkārši izsakoties, ir tā, cik "cienīga" vai pelnījusi. Ja aizdevējs ir pārliecināts, ka aizņēmējs savlaicīgi izpildīs savas parādsaistības, aizņēmējs tiek uzskatīts par kredītspējīgu. un saistību neizpildes riska pieaugums.

- Turpretī ekonomikas uzplaukuma laikā vai ļoti labā periodā konkrētai nozarei pat uzņēmumi ar salīdzinoši sliktu finansiālo stāvokli un vāju konkurences stāvokli var uzlabot kredītspēju un samazināt saistību neizpildes risku.

3. Valūtas risks

- Ja uzņēmums ir parādā vienā valūtā, bet rada naudas plūsmas citā, tas tiks pakļauts valūtas svārstību ietekmei.

- Augsta svārstīgums valūtu tirgos, ja tas netiek pienācīgi nodrošināts, var būtiski ietekmēt uzņēmuma finanšu stabilitāti un kredītspēju.

4. Politiskie faktori un tiesiskums

- Ģeopolitiski jautājumi, piemēram, karš, režīma maiņa vai sabojāta vide, parādniekam var apgrūtināt efektīvu un lietderīgu maksājumu iekasēšanu vai savu kā kreditora tiesību īstenošanu.

- Citi nosacījumi, kas tiek turēti vienādi, obligācijām, kuras emitējušas uzņēmumi valstīs, kurās ir nemierīga vai nenoteikta sociālpolitiskā vide, būs lielāks saistību nepildīšanas risks nekā obligācijām, kuras uzņēmumi emitējuši stabilākā un paredzamākā vidē.

5. Citi riski

- Dažus riskus var būt grūtāk un dažreiz neiespējami izmērīt.

- Piemēri ietver tiesvedības risku, vides risku un iedarbību uz dabas katastrofām.

Kredītreitinga aģentūras

Kredītreitingu aģentūrām, piemēram, Fitch Ratings, Moody’s Investors Services un Standard & Poor’s, ir galvenā loma saistību neizpildes riska novērtēšanā. Reitingu aģentūras izmanto līdzīgus, uz simboliem balstītus reitingus, kas apkopo viņu novērtējumu par obligāciju saistību nepildīšanas risku. Aģentūras piemēro reitingus visu veidu obligācijām, ieskaitot korporatīvās obligācijas, valdības obligācijas, ar valdību saistītas obligācijas, pašvaldību obligācijas, pārnacionālas obligācijas, ar aktīviem nodrošinātus vērtspapīrus utt.

Obligāciju reitingi

Lielākā daļa korporatīvo un valdības obligāciju parasti saņem reitingu no vismaz divām aģentūrām. Vērtējumi ir sadalīti divās galvenajās kategorijās - investīciju pakāpe un ne-investīciju pakāpe, ko sauc arī par “augstas ienesīguma” vai “junk” - un apakškategorijas, kas konkrētāk nosaka vērtspapīra noklusējuma risku.

Tiek uzskatīts, ka obligācijas, kas novērtētas ar trīskāršu A (t.i., “AAA” vai “Aaa”), ir visaugstākās kvalitātes un tām ir viszemākais saistību nepildīšanas riska līmenis. Turpinot pazemināties no trīskārtējiem A reitingiem, saistību nepildīšanas varbūtība palielinās, lai gan tikai zem “BB–” vai “Baa3” vērtspapīrs zaudē savu ieguldījumu kategorijas reitingu, lai kļūtu par vērtspapīru, kas nav ieguldījumu kategorija.

Papildus uz simboliem balstītam vērtējumam aģentūras parasti sniedz pārskatu par vērtējumiem, kas var būt pozitīvs, stabils vai negatīvsvai citas norādes par reitinga iespējamo virzienu, piemēram, “pārskatot pazemināšanu”.

Vairāk resursu

Finanses piedāvā sertificētu banku un kredītu analītiķu (CBCA) ™ CBCA ™ sertifikātu sertificēto banku un kredītu analītiķu (CBCA) ™ akreditācija ir globāls kredītiķu analītiķu standarts, kas aptver finanses, grāmatvedību, kredītu analīzi, naudas plūsmas analīzi, paktu modelēšanu, aizdevumu atmaksas un vairāk. sertifikācijas programma tiem, kas vēlas karjeru pārcelt uz nākamo līmeni. Lai turpinātu mācīties un virzīt savu karjeru, noderēs šādi resursi:

- Obligāciju emitenti Obligāciju emitenti Ir dažādi obligāciju emitenti. Šie obligāciju emitenti izveido obligācijas, lai aizņemtos līdzekļus no obligāciju turētājiem un atmaksātu termiņa beigās.

- Kredītriska analīze Kredītriska analīze Kredītriska analīzi var uzskatīt par kredīta piešķiršanas procesa pagarinājumu. Pēc tam, kad privātpersona vai uzņēmums vēršas bankā vai finanšu iestādē pēc aizdevuma, aizdevēja iestāde analizē iespējamos ieguvumus un izmaksas, kas saistītas ar aizdevumu.

- Paredzētā noklusējuma likme Paredzamā noklusējuma frekvence (EDF) Paredzētā noklusējuma frekvence (EDF) ir kredīta pasākums, kuru Moody’s Analytics izstrādāja kā daļu no KMV modeļa. EDF mēra varbūtību, ka a

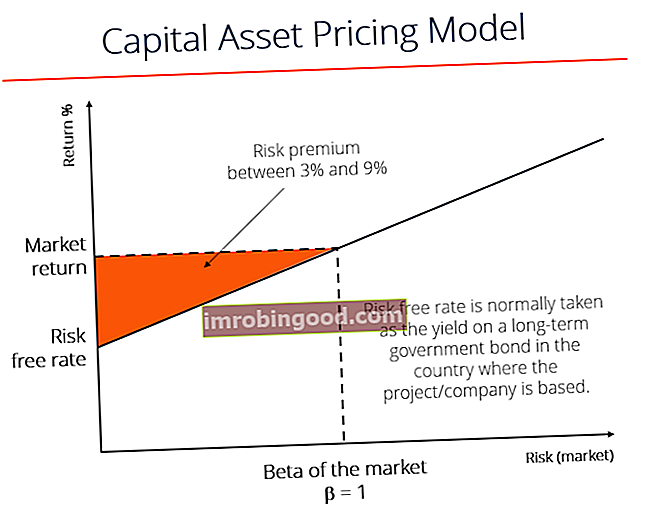

- Bezriska likme Bezriska likme Bezriska atdeves likme ir procentu likme, ko ieguldītājs var sagaidīt nopelnot par ieguldījumu, kas nerada risku. Praksē parasti tiek uzskatīts, ka bezriska likme ir vienāda ar procentiem, kas samaksāti par 3 mēnešu valsts kases parādzīmi, kas parasti ir drošākais ieguldītāja ieguldījums.