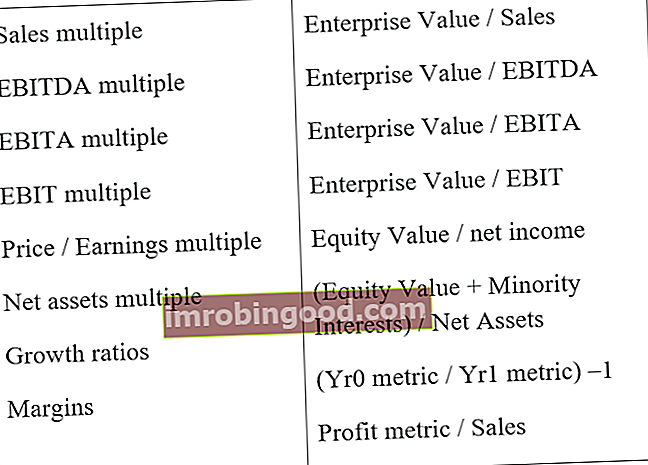

Precedenta darījumu analīzi izmanto, lai iegūtu netiešu tirgus novērtējumu. Vērtēšanas metodes Novērtējot uzņēmumu kā darbības turpināšanas kārtību, tiek izmantotas trīs galvenās vērtēšanas metodes: DCF analīze, salīdzināmi uzņēmumi un precedenta darījumi. Šīs vērtēšanas metodes tiek izmantotas ieguldījumu banku, kapitāla izpētes, privātā kapitāla, korporatīvās attīstības, apvienošanās un pārņemšanas, publiskā vai privātā uzņēmuma izpirkšanas un finansēšanas jomā. Apvienošanās seku analīze Apvienošanās seku analīze novērtē finansiālo ietekmi a apvienošanās vai pārņemšana var būt uzņēmumā. Tie ir rūpīgi jāapsver pirms konteksta. Būtībā precedenta darījumu analīzē tiek aplūkoti iepriekšējie M&A darījumi. Apvienošanās un iegādes M&A process. Šajā rokasgrāmatā ir aprakstīti visi M&A procesa posmi. Uzziniet, kā tiek pabeigtas apvienošanās, iegādes un darījumi. Šajā ceļvedī mēs izklāstīsim iegādes procesu no sākuma līdz beigām, dažādus pircēju veidus (stratēģiskos un finanšu pirkumus), sinerģiju nozīmi un darījumu izmaksas, lai redzētu, cik maksāja līdzīga biznesa iegūšana pagātne. No iepriekšējiem darījumiem vērtēšanas reizinājumi Vērtēšanas daudzkārtņu veidi Finanšu analīzē tiek izmantoti daudzi vērtēšanas reizinājumu veidi. Šos daudzkārtņu veidus var klasificēt kā pašu kapitāla un uzņēmuma vērtības reizinājumus. Tos izmanto divās dažādās metodēs: salīdzināma uzņēmuma analīze (kompakti) vai precedentu darījumi (precedenti). Skatiet piemērus, kā aprēķināt var iegūt, darījuma vērtību dalot ar mērķa uzņēmuma finanšu datiem. Vērtēšanas reizinātāji tiek piemēroti vērtējamam uzņēmumam, lai iegūtu biznesa teorētisko vērtību.

Šis ir fragments no Finance bezmaksas investīciju banku rokasgrāmatas. Investīciju banku rokasgrāmata Finance's Investment Banking grāmata ir bezmaksas, un ikviens to var lejupielādēt kā PDF. Lasiet par grāmatvedību, vērtēšanu, finanšu modelēšanu, Excel un visām prasmēm, kas nepieciešamas, lai būtu investīciju bankas analītiķis. Šajā rokasgrāmatā ir 466 lappuses detalizētu instrukciju, kas jāzina par katru jaunu bankas darbā pieņemšanu, lai gūtu panākumus, kā kļūt par analītiķi.

Precedentu darījumu analīze - attiecīgie darījumi

Precedentu darījumu analīzē tiek aplūkotas nesenās iegādes attiecīgajā nozarē. Salīdzināmie uzņēmumi veic līdzīgu uzņēmējdarbību un ideālā gadījumā darbojas tajos pašos ģeogrāfiskajos apgabalos. Mērķa uzņēmumiem (gan precedentam, gan paredzētajam mērķim) jābūt līdzīgiem:

- Uzņēmējdarbība

- Ģeogrāfiskā atrašanās vieta

- Izmērs

- Izaugsmes profili

- Rentabilitātes profili

- Grāmatvedības politikas

- Publisks pret privātu

Lai analīze būtu derīga, ir īpaši svarīgi, lai abi uzņēmumi ievērotu vienādas vai ļoti līdzīgas grāmatvedības politikas.

Iepriekšējam darījumam:

- Parādīt līdzīgas iegūšanas proporcijas

- Esiet par līdzīgiem apsvērumiem (nauda pret parādu pret pašu kapitālu)

- Iesaistīt līdzīgus pretendentu uzņēmumus (tirdzniecība pret privāto kapitālu)

- Rodas līdzīgos akciju tirgus apstākļos

- Rādīt līdzīgus darījumu profilus (ieteicams piedāvājums salīdzinājumā ar naidīgu cenu vai apstrīdēts)

Precedentu darījumu analīzes mehānika

Precedenta darījumu analīzes informācijas kopsavilkums

| Dati | Apraksts |

|---|---|

| Datums | Darījuma paziņošana un / vai beigu datums |

| Solītājs | Ieguvējs, ieskaitot mātes uzņēmumu, ja tas ir meitas uzņēmums |

| Mērķis | Iegādājamais, ieskaitot mātes uzņēmumu, ja tas ir meitas uzņēmums |

| Mērķis - uzņēmuma apraksts | Mērķa uzņēmējdarbības apraksts |

| Vietējā valūta | Valūta, kurā notika darījums |

| Iegādātais miets | Iegūstamā mērķa procentuālā daļa (parasti 100%) |

| Pašu kapitāla vērtība | Kapitāla atlīdzība, kas jāmaksā pretendentam |

| Bruto kapitāla vērtība | Kapitāla vērtība, kas koriģēta, kad iegūtā daļa ir mazāka par 100%, lai atspoguļotu pašu kapitāla vērtību 100% mērķa |

| Iegūtais neto parāds | Parasti mērķa neto parāds. Tomēr ir iespējamas īpašas vienošanās, kad iegāde ir bez parādiem vai solītājs piekrīt uzņemties tikai daļu no mērķa parāda |

| Netiešā uzņēmuma vērtība | Bruto pašu kapitāla vērtība plus iegūtais tīrais parāds |

Precedenta darījumu analīzes valūtas kursi

Gan skaitītājā, gan saucējā izmantojiet to pašu valūtu:

- Vēsturiskais P&L - izmantojiet perioda vidējos maiņas kursus

- P&L prognoze - izmantojiet jaunāko valūtas kursu

- B / S - izmantojiet maiņas kursu B / S datumā

Atliktie maksājumi precedenta darījumu analīzē

Iegādājoties uzņēmējdarbību, uzņēmums var atlikt (maksāt vēlāk) daļu no piedāvātās atlīdzības, jo:

- Mērķa uzņēmuma vadībai ir būtiskas uzņēmējdarbības daļas, nodrošinot, ka tās turpina strādāt uzņēmuma labā pēc iegādes

- Atlīdzība ir jāmaksā atkarībā no iegūtā uzņēmuma sanāksmes vai tās biznesa plānos ietverto prognožu pārsniegšanas

- Nodokļu pārstrukturēšanas iemesli

Lai atliktu izskatīšanu, pārliecinieties, ka tiek ievēroti tā izveidošanas noteikumi. Iekļaujiet gan vērtības, gan reizinājumu diapazonu.

Akciju vērtība pret uzņēmuma vērtību precedenta darījumu analīzē

Pašu kapitāls un uzņēmuma vērtības vienmēr attiecas uz 100% mērķa uzņēmuma. Ja pretendents pērk 50% no mērķa, kapitāla un uzņēmuma vērtības tiek noteiktas no pirkuma cenas. Pērkot 50% uzņēmuma par 10 000 000 USD, tas nozīmē, ka uzņēmuma vērtība ir 20 000 000 USD. Ja pretendents pērk mazāk nekā 100%, samaksātā summa atspoguļo daļu no pašu kapitāla vērtības. Uzņēmuma vērtību aprēķina, palielinot pašu kapitāla vērtību līdz 100% un pievienojot neto parādu. Tomēr, ja pretendents pērk visu Target, tad viņš uzņemas arī visas Target saistības. Tas, kas tiek aprakstīts kā “samaksātā summa”, var vai neietver parādu. Ir svarīgi saprast, kāda ir samaksātā summa, lai izvairītos no nepareizu darījumu reizinājumu aprēķināšanas.

Akciju opcijas un konvertējamais parāds

Visas ienesīgās iespējas ir realizējamas pēc iegādes, un tās jāpārrēķina, aprēķinot pašu kapitālu un uzņēmuma vērtību.

Daudzkārtņu piemēri

Privāts darījums reizinās

Novērtēšanas reizinājumus var iegūt, darījuma vērtību dalot ar mērķa uzņēmuma finanšu datiem.

Publiskais darījums reizinās

Privātiem darījumiem vērtēšanas reizinājumus var iegūt, dalot darījuma vērtību ar mērķa uzņēmuma finanšu datiem (vai citiem rādītājiem, piemēram, abonentiem, kvadrātpēdām utt.).

Par publiska uzņēmuma darījumu samaksātā prēmija atsaucas uz faktu, ka pretendents parasti maksās prēmiju virs tirgus vērtējuma, lai iegūtu kontroli pār mērķi. To sauc par pārņemšanas prēmiju.

Precedenta darījumu analīzes piemērs

Mērķa novērtēšana

Ir daudz veidu, kā izvēlēties darījumu datu bāzē atbilstošo darījuma vairākkārtēju:

- Vidējais darījumu vidējais lielums

- Vidēji, izņemot ārkārtējos rādītājus

- Diapazons ap vidējo

- Nosakiet augstākās un zemākās iespējamās cenas.

Kāda metode ir vislabākā, ir atkarīga no:

- Precedentu darījumu datu bāzē esošās informācijas kvalitāte

- Auditorija

- Situācija / vide

Šajā tabulā sniegts precedenta darījumu analīzes piemērs:

Precedenta darījumu analīzes pārbaude

- Vienmēr pārbaudiet savu darbu.

- Jāpārbauda, vai salīdzināmie reizinātāji ir pamatoti.

- Zemsvītras piezīmes jāizmanto visiem pieņēmumiem vai citiem interesējošiem punktiem.

Vērtēšanas futbola laukums

Futbola laukumi parāda uzņēmuma novērtējumu pēc dažādām metodikām, kā parāda šādi piemēri:

Kontroles prēmijas

Pārņemšanas prēmija ir summa, kas pārsniedz uzņēmuma kotēto vērtību, ko maksā ieguvējs. To citādi sauc par “piemaksu par kontroli”.

Spējai kontrolēt uzņēmumu ir vērtība:

- Pilnīga kontrole (vairākums)

- Daļēja kontrole (minoritāte, nozīmīga ietekme, kopīga kontrole)

Akciju bloks, kas nodrošina zināmu kontroli, var būt vairāk vērts nekā atsevišķo akciju vērtību summa. Tāpēc darījumu reizinātāji ir lielāki nekā uzņēmuma tirdzniecības reizinātāji. Prēmijas ir dārgākas par lielākām kontroles akcijām (prēmija par 100% uzņēmuma ir ievērojami lielāka nekā prēmija par 5% uzņēmuma).

Kāpēc maksāt piemaksu?

Kad akciju tirgi novērtē uzņēmumu, viņi novērtē tā nākotnes naudas plūsmas PV. Nākamo naudas plūsmu PV ir pārņemšanas pamatā.

Sinerģijas

Pārņemšana tiek veikta ar prēmiju, lai panāktu sinerģiju - cik daudz papildu naudas solītājs var nopelnīt no mērķa, kas nav pieejams:

- Tirgus; vai

- Pašreizējais īpašnieks (privātā darījumā)

Sinerģija nozīmē, ka naudas plūsmas, ko diskontē solītāji, ir lielākas nekā tirgus (vai pašreizējā īpašnieka) diskontētās naudas plūsmas. Tāpēc tas nosaka ierobežojumu tam, cik daudz pretendents var maksāt. Ja iegāde solītājam piešķir jebkādu vērtību, tad faktiski samaksātā summa parasti ir mazāka par šo maksimālo. Precedentu darījumu reizinājumus ietekmē sinerģijas vērtības sadalījums starp mērķi un solītāju.

LBO kapitāla atdeves virzītāji

Piespiedu izpirkšana (LBO) tiek veikta, izmantojot ievērojamu daudzumu aizņemtas naudas, lai segtu iegādes izmaksas. To darot, LBO komandai ir jāredz ievērojami ieguvumi, maksājot piemaksu par mērķi.

Sviras priekšrocības

- Nodokļu ietaupījums no procentiem

- Negatīvie aspekti aprobežojas ar ieguldīto pašu kapitālu

- Potenciāli augsts kapitāla daļu turētāju kāpums

Problēmas ar precedenta darījumu analīzi

Precedenta darījumu analīzes procesā var rasties vairākas problēmas, tostarp šādas:

- Plaši izkliedēti vērtēšanas reizinājumi

- Atšķirīgas likmes

- Piekļuve informācijai / kvalitāte (privāti darījumi)

- Atšķirīgi ziņošanas standarti

- Publisko tirgu nepastāvība

Papildu resursi

Paldies, ka izlasījāt šo Finanšu bezmaksas investīciju banku grāmatas sadaļu Investīciju banku rokasgrāmata. Finanšu Investīciju banku grāmata ir bezmaksas, un ikviens to var lejupielādēt kā PDF. Lasiet par grāmatvedību, vērtēšanu, finanšu modelēšanu, Excel un visām prasmēm, kas nepieciešamas, lai būtu investīciju bankas analītiķis. Šī rokasgrāmata ir 466 lappuses detalizētu instrukciju, kas jāzina par katru jaunu bankas nomu, lai gūtu panākumus precedenta darījumu analīzē. Lai turpinātu mācīties un virzīt savu karjeru, noderēs šādi finanšu resursi:

- Pitchbook - precedentu darījumu analīze precedentu darījumu analīze precedentu darījumu analīze ir uzņēmuma novērtēšanas metode, kurā iepriekšējie M&A darījumi tiek izmantoti, lai šodien novērtētu salīdzināmu uzņēmējdarbību Šo vērtēšanas metodi, ko parasti dēvē par “precedentiem”, izmanto, lai novērtētu visu biznesu kā daļu no apvienošanās / pārņemšanas, ko parasti sagatavo analītiķi

- Darījuma vairāki darījumi Vairāki darījumi Vairāki ir finanšu rādītāju veids, ko izmanto, lai novērtētu uzņēmumu. M&A darījumā konkrēta uzņēmuma vērtēšanu veic dažādi

- Privātā uzņēmuma vērtēšana Privāta uzņēmuma vērtēšana 3 metodes privāta uzņēmuma novērtēšanai - uzziniet, kā novērtēt biznesu, pat ja tas ir privāts un ar ierobežotu informāciju. Šajā rokasgrāmatā sniegti piemēri, tostarp salīdzināma uzņēmuma analīze, diskontētās naudas plūsmas analīze un pirmā Čikāgas metode. Uzziniet, kā profesionāļi novērtē biznesu

- Futbola laukuma diagrammas veidne Futbola laukuma diagrammas veidne Futbola laukuma diagramma tiek izmantota, lai parādītu uzņēmuma vērtību diapazonu. Lejupielādējiet mūsu BEZMAKSAS futbola laukuma diagrammas Excel veidni un uzziniet, kā to izveidot.