Pielāgotais bruto ienākums (AGI) attiecas uz indivīda kopējiem bruto ienākumiem, atskaitot īpašos atskaitījumus. AGI ir sākumpunkts, lai aprēķinātu nodokli, kas jāmaksā individuālam nodokļu maksātājam Amerikas Savienotajās Valstīs. Iekšējo ieņēmumu kodeksā (IRC) ir definēti divi jēdzieni - bruto ienākumi un koriģētie bruto ienākumi 26 ASV. Attiecīgi 61. un 62. punktu.

Saskaņā ar 26 U.S.C 61. §, bruto ienākumi Bruto ienākumi Bruto ienākumi attiecas uz kopējiem ienākumiem, kurus indivīds nopelnījis par algu pirms nodokļiem un citiem atskaitījumiem. Tas ietver visus ienākumus, ko indivīds saņēmis no visiem avotiem, ieskaitot algas, ienākumus no īres, procentu ienākumus un dividendes. nodokļa maksātāja ienākumus definē kā ienākumus kompensāciju veidā, dzeramnaudu, ieņēmumus no uzņēmējdarbības, honorārus, mūža rentes, procentus, īres maksu, procentus no īpašuma utt.

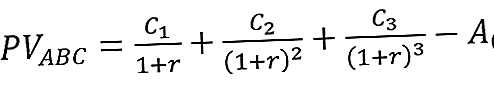

Attiecībā uz bruto ienākumiem mēs veicam dažas korekcijas, lai iegūtu koriģēto bruto ienākumu, kas ir piemērotāks nodokļu piemērošanai. Pielāgojumi ietilpst noteiktās kategorijās, kā noteikts 26 U.S.C. 61.§. Dažas no galvenajām kategorijām ir aplūkotas turpmāk.

Modificēts koriģētais bruto ienākums (MAGI) pret koriģēto bruto ienākumu

Ir svarīgi nošķirt modificēto AGI un AGI, kas ir saistīts jēdziens un ietekmē galīgo AGI numuru.

Modificēts koriģētais bruto ienākums (MAGI) tiek iegūts, saskaitot vēl dažus atskaitījumus, kas veikti koriģētā bruto ienākuma aprēķināšanas laikā. MAGI tiek izmantots, lai pārbaudītu, vai nodokļu maksātājam ir tiesības uz noteiktiem atskaitījumiem. Piemēram, ja nodokļu maksātājs ziņo par MAGI, kas pārsniedz 80 000 USD, tad viņiem nav tiesību uz atskaitījumiem par procentiem, kas samaksāti par studentu aizdevumiem.

Atskaitījumu veidi

1. Tirdzniecības un uzņēmējdarbības atskaitījumi

Tie ir atskaitījumi, kas piemērojami individuāliem uzņēmumu īpašniekiem. Uzņēmējs Uzņēmējs ir persona, kas sāk, projektē, uzsāk un vada jaunu biznesu. Tā vietā, lai būtu darbinieks un ziņotu pārraugam par pakalpojumiem, kas veikti kā īpašnieki, nevis kā darbinieki.

2. Darbinieku atskaitījumi no tirdzniecības un uzņēmējdarbības

Tie ir atskaitījumi, kurus darbinieki var pieprasīt par saviem pakalpojumiem, kas veikti kā daļa no tirdzniecības vai uzņēmējdarbības. IRC definē daudzus šādus atskaitījumus, piemēram:

- Atlīdzināti darbinieku izdevumi: Tie ir izdevumi, kas nodokļu maksātājam rodas, veicot pakalpojumus kā darbiniekam. Piemēram, darbinieks var pieprasīt atskaitījumus, ja komandējuma laikā samaksāja izmitināšanu.

- Noteikti skatuves mākslinieku izdevumi: Izpildītājmākslinieka izdevumi, kas saistīti ar viņu izpildījumu piegādi. Piemēram, ceļojošais mākslinieks var pieprasīt atskaitījumus par ceļa izdevumiem.

- Noteikti ierēdņu izdevumi: Valsts amatpersonas var pieprasīt atskaitījumus par izdevumiem, veicot savus pienākumus, tikai tad, ja ierēdņiem maksā par atlīdzību.

- Noteikti skolas skolotāju izdevumi: Skolas skolotājiem ir atļauts pieprasīt ienākumu atskaitījumus par izdevumiem, kas radušies, sniedzot savus pakalpojumus kā pedagogiem. Piemēram, skolas skolotājs var pieprasīt atskaitījumus par kancelejas piederumiem, kas iegādāti izmantošanai klasē.

- Noteikti bruņoto spēku rezervju izdevumi: Amerikas Savienoto Valstu bruņoto spēku rezervju dalībnieki var pieprasīt izdevumus, kas radušies, pildot savus pienākumus, ja šādu pienākumu dēļ viņiem ir jābrauc vairāk nekā 100 jūdžu attālumā no mājām.

3. Pensiju uzkrājumi

Nodokļu maksātāji, kuri veic iemaksas individuālajos pensiju kontos (IRA), var pieprasīt atskaitījumus, kā to pilnvaro 26 ASV Kr. 219.§. Pašlaik atskaitāmā summa maksimāli ir 5000 USD tiem, kas jaunāki par 50 gadiem. Nodokļu maksātāji, kuri ir 50 vai vecāki, var pieprasīt vēl 1000 USD par kopējo summu līdz 6000 USD.

4. Sodi par krājkonta konfiskāciju

Bieži tiek piemēroti sodi par līdzekļu izņemšanu no krājkonta ātrāk par noteikto datumu. Sodus var atskaitīt no bruto ienākumiem. Tas samazina nodokļu slogu tiem, kuriem ārkārtas situāciju dēļ, iespējams, būs jāizmanto ietaupījumi.

5. Veselības krājkonti

Individuālie nodokļu maksātāji, kas veic iemaksas Veselības krājkontā (HSA), var pieprasīt atskaitījumus, nepārsniedzot limitus, kas noteikti 26. ASV K 223. §. HSA ir krājkonts Krājkonts Krājkonts ir tipisks konts bankā vai krājaizdevu sabiedrībā, kas ļauj indivīdam noguldīt, nodrošināt vai izņemt naudu, kad rodas vajadzība. Krājkontā parasti tiek maksāti daži procenti par noguldījumiem, lai gan likme ir diezgan zema. summa, no kuras tiks izmantota tikai kvalificētiem medicīniskiem izdevumiem.

6. Augstākās izglītības izdevumi

Nodokļu maksātājs var pieprasīt atskaitījumus par mācību maksu, kas samaksāta par augstāko izglītību vai universitāti. Saskaņā ar 26 U.S.C. 222. §, nodokļu maksātājs ar modificētu koriģēto bruto ienākumu, kas ir mazāks par 65 000 USD, var pieprasīt 4000 USD. Nodokļu maksātājs ar mainītu koriģēto bruto ienākumu no 65 000 līdz 80 000 USD var pieprasīt 2000 USD. Persona ar modificētu koriģēto bruto ienākumu, kas pārsniedz 80 000 USD, nevar veikt nekādus atskaitījumus.

7. Studentu kredītu procenti

Atskaitīšana ir atļauta saskaņā ar 26 U.S.C. 221.§ procentiem, kas samaksāti par studentu aizdevumiem. Summa ir vienāda ar gada laikā samaksātajiem procentiem, nepārsniedzot 2500 USD.

1040. veidlapa

1040. veidlapa ir forma, kuru atsevišķs nodokļu maksātājs izmanto, lai reģistrētu nodokļus. Pirmais veidlapas postenis ir bruto ienākumi. Pēc bruto ienākumu aprēķināšanas veidlapas I grafika atskaitījumi tiek atņemti no bruto ienākumiem, lai iegūtu koriģētos bruto ienākumus.

I saraksts ir 1040. veidlapas daļa, kurā tiek pieprasīti daudzi no iepriekš aplūkotajiem atskaitījumiem. Zemāk redzamais attēls atveido veidlapu 1040 un atbilstošo I grafika daļu.

Saistītie lasījumi

Finanses ir oficiālais globālā sertificētā banku un kredīta analītiķu (CBCA) ™ CBCA ™ sertifikāta nodrošinātājs. Sertificētā banku un kredītu analītiķu (CBCA) ™ akreditācija ir pasaules mēroga kredītanalītiķu standarts, kas aptver finanses, grāmatvedību, kredīta analīzi, naudas plūsmas analīzi. , derību modelēšana, aizdevuma atmaksa un citas darbības. sertifikācijas programma, kas izstrādāta, lai palīdzētu ikvienam kļūt par pasaules klases finanšu analītiķi. Lai turpinātu virzīties uz priekšu, noderēs tālāk norādītie papildu resursi:

- Veidlapa 1040EZ Veidlapa 1040EZ Veidlapa 1040-EZ ir ASV federālā ienākuma nodokļa veidlapa, kuru Iekšējo ieņēmumu dienests (IRS) piedāvāja līdz 2017. nodokļu gadam. Daudzi amerikāņu nodokļu maksātāji izmantoja veidlapu, lai iesniegtu un ziņotu savus federālos ienākuma nodokļus par gadā. 1040-EZ forma tika pārtraukta kopā ar 1040-A veidlapu 2018. gadā.

- Kā lietot IRS.gov vietni Kā lietot IRS.gov vietni IRS.gov ir Amerikas Savienoto Valstu nodokļu iekasēšanas aģentūras Iekšējo ieņēmumu dienesta (IRS) oficiālā vietne. Vietni izmanto uzmumi un

- Pastāvīgas / īslaicīgas atšķirības nodokļu uzskaitē Pastāvīgas / pagaidu atšķirības nodokļu uzskaitē Pastāvīgas atšķirības rodas, ja pastāv neatbilstība starp ienākumiem pirms nodokļu nomaksas un ar nodokli apliekamo ienākumu saskaņā ar nodokļu deklarācijām un nodokļu uzskaiti, kas tiek parādīta investoriem. Faktiski maksājamais nodoklis tiks iegūts no nodokļu deklarācijas. Šajā ceļvedī tiks pētīta šo atšķirību ietekme nodokļu uzskaitē

- A saraksts A saraksts ir ienākuma nodokļa veidlapa, ko Amerikas Savienotajās Valstīs izmanto, lai deklarētu detalizētus atskaitījumus. Tā ir pievienota 1040 veidlapai nodokļu maksātājiem, kuri maksā gada ienākuma nodokļus. Nodokļu maksātāji var izvēlēties pieprasīt vai nu standarta nodokļu deklarācijas atskaitījumu, vai arī sadalīt savus kvalificētos atskaitījumus pa rindām.