Delta ir riska jutīguma rādītājs, ko izmanto, lai novērtētu atvasinātos finanšu instrumentus. Atvasinātie finanšu instrumenti ir finanšu līgumi, kuru vērtība ir saistīta ar pamatā esošā aktīva vērtību. Tie ir sarežģīti finanšu instrumenti, kurus izmanto dažādiem mērķiem, tostarp nodrošināšanai un piekļuvei papildu aktīviem vai tirgiem. . Tas ir viens no daudzajiem pasākumiem, ko apzīmē grieķu opcijas grieķi. Grieķu opcija ir finanšu mērs, kas nosaka opcijas cenas jutīgumu pret tā pamatā esošajiem noteicošajiem parametriem, piemēram, svārstīgumu vai bāzes aktīva cenu. Grieķi tiek izmantoti opciju portfeļa analīzē un opciju vēstules jutīguma analīzē. Riska pasākumu sērija, kurā tiek izmantotas šādas burti, tiek dēvētas par grieķiem. Tos bieži sauc arī par riska pasākumiem, riska ierobežošanas riska ierobežošana ir finanšu stratēģija, kas investoriem ir jāsaprot un jāizmanto priekšrocību dēļ, ko tā piedāvā. Kā ieguldījums tas aizsargā indivīda finanses no riskantas situācijas, kas var izraisīt vērtības zudumu. parametriem vai riska jutīgumu.

No grieķiem delta ir viens no vissvarīgākajiem rādītājiem. Tas salīdzina atvasinātā instrumenta cenas izmaiņas ar bāzes aktīva cenas izmaiņām. Piemēram, garas garās un īsās pozīcijas ieguldījumos garās un īsās pozīcijas atspoguļo ieguldītāju virzītās likmes, ka vērtspapīrs vai nu palielināsies (kad garš), vai uz leju (ja īss). Tirgojoties ar aktīviem, ieguldītājs var ieņemt divu veidu pozīcijas: garās un īsās. Investors var vai nu nopirkt aktīvu (iet uz ilgu laiku), vai arī pārdot (īsā laikā). izsaukuma opcija Zvana opcija Pirkšanas opcija, ko parasti dēvē par "pirkumu", ir atvasinājumu līguma forma, kas pirkšanas iespējas pircējam dod tiesības, bet ne pienākumu, iegādāties akcijas vai citu finanšu instrumentu par noteiktu cenu - opcijas sākotnējā cena noteiktā laika posmā. ar deltu 0,30 pieaugs par 0,30 USD, ja bāzes aktīva cena pieaugs par 1 USD. Tirgotāji bieži atsaucas uz jutīguma rādītāju bāzes punktos. Deltu 0,30 var dēvēt par “30 deltu”.

Ātra punktu kopsavilkums

- Delta ir riska jutīguma rādītājs, ko izmanto, lai novērtētu atvasinātos instrumentus.

- Jutīguma rādītājs ir vienāds ar atvasinātās vērtības izmaiņām kā attiecība pret bāzes aktīva cenas izmaiņām.

- Delta var izmantot vairākiem mērķiem, tostarp riska novērtēšanai, riska darījumiem un riska ierobežošanai.

Kā interpretēt Delta?

Delta var uzskatīt par koeficientu, kas salīdzina atvasināto instrumentu cenas un pamata aktīvu cenas izmaiņas. Attiecība var būt pozitīva vai negatīva atkarībā no atvasinātā instrumenta kustības virziena attiecībā pret bāzes aktīva izmaiņām. Zvana opcija Zvana opcija Pirkšanas opcija, ko parasti dēvē par "pirkumu", ir atvasinājumu līguma forma, kas pirkšanas iespējas pircējam dod tiesības, bet ne pienākumu, iegādāties akciju vai citu finanšu instrumentu par konkrētu cenu cena - opcijas sākotnējā cena - noteiktā laika posmā. palielinātu vērtību, ja bāzes aktīva cena pieaugtu; tāpēc tam ir pozitīva delta. Put opcija Put opcija Put opcija ir opcijas līgums, kas pircējam dod tiesības, bet ne pienākumu, pārdot pamatā esošo vērtspapīru par noteiktu cenu (sauktu arī par sākuma cenu) pirms vai iepriekš noteiktā derīguma termiņa beigām. Tas ir viens no diviem galvenajiem opciju veidiem, otrs veids ir zvana opcija. samazināsies vērtība, ja bāzes aktīva cena pieaugs; tāpēc tam ir negatīva delta. Zvana opcijai vērtība būs no 0 līdz 1, un pārdošanas opcijai vērtība būs no 0 līdz -1.

Apskatīsim šīs attiecības piemēru. Pieņemsim, ka zvana opcijas vērtība ir 10 USD, un pamata aktīva cena ir 20 USD. Pamataktīva cena pieaug līdz 23 USD, un opcijas vērtība atbilst, palielinoties līdz 11 USD. Delta ir vienāda ar: ($ 11- $ 10) / ($ 23- $ 20) = 0,33.

Tagad apskatīsim pārdošanas iespēju ar vērtību 10 USD. Bāzes aktīva cena ir 20 USD un samazinās līdz 17 USD. Attiecīgā pārdošanas opcijas vērtība palielinās līdz 11 USD. Delta šeit ir vienāda ar: ($ 11- $ 10) / ($ 17- $ 20) = -0,33.

Cits domāšanas veids par metriku ir tas, ka tas var dot priekšstatu par to, vai opcija Opcijas: zvani un likmes Opcija ir atvasinājuma līguma forma, kas īpašniekam dod tiesības pirkt vai pārdot aktīvu, bet ne pienākumu. noteiktu datumu (derīguma termiņu) par noteiktu cenu (sākuma cenu). Ir divu veidu iespējas: zvani un zvani. ASV iespējas var izmantot jebkurā laikā, ja nauda beigsies pēc beigu datuma. Kad opcija virzās tālāk uz naudu, delta vērtība novirzīsies no 0. Zvana opcijai Zvana opcija Zvana opcija, ko parasti dēvē par "zvanu", ir atvasināto instrumentu līguma forma, kas dod iespēju pirkšanas iespējas pircējam tiesības, bet ne pienākums noteiktā termiņā iegādāties akcijas vai citu finanšu instrumentu par noteiktu cenu - opcijas sākuma cenu. , tā virzīsies uz vērtību 1, savukārt pārdošanas opcija Put opcija Put opcija ir opcijas līgums, kas dod pircējam tiesības, bet ne pienākumu, pārdot pamatā esošo vērtspapīru par noteiktu cenu (pazīstams arī kā sākuma cena ) pirms vai noteiktā derīguma termiņā. Tas ir viens no diviem galvenajiem opciju veidiem, otrs veids ir zvana opcija. virzīsies uz vērtību -1. Kad opcija pārvietojas tālāk no naudas, delta vērtība virzīsies uz 0.

Delta ir 0,50, kad pirkšanas opcija ir pie naudas, un -0,5 pārdošanas opcijai, kad tā ir pie naudas, tas nozīmē, ka sākuma cena ir vienāda ar pamata aktīva cenu. Būtībā tiek teikts, ka pastāv 50/50 iespēja, ka opcija beigsies ar naudu vai no tās.

Delta jutīgumu ietekmē arī laiks līdz derīguma termiņa beigām. Jo tuvāk opcijas termiņš ir beidzies, jo lielāka iespēja, ka tā nonāks pašreizējā stāvoklī neatkarīgi no tā, vai tā ir nauda, nauda vai nauda. Ja izsaukuma opcija ir naudā, turiet naudas iespējas Iespēju analīze - ilgs zvans Šis opciju gadījumu pētījums parāda opciju sarežģīto mijiedarbību. Gan pārdošanas, gan zvana opcijām ir atšķirīgas izmaksas. Lai izpētītu opciju un pamata aktīva sarežģīto raksturu un mijiedarbību, mēs iepazīstinām ar iespēju opciju. nemainīgs, tuvojoties derīguma termiņam, delta vērtība tuvosies vienai.

Kāpēc lieto Delta?

Šis jutīguma mērījums ir viens no svarīgākajiem grieķiem, ko izmanto atvasinājumu novērtēšanā. Kā jau minēts iepriekš, to var uzskatīt par varbūtību, ka opcija beigsies ar naudu. Ir ļoti svarīgi ņemt vērā, nosakot risku, kuru esat gatavs uzņemties, lai iegūtu ieguldījumu atdevi. Šādi novērojot vērtību, var izmantot arī portfeļu novērtēšanu. Aplūkojot portfeļa kopējo deltu, var noteikt, kā tas veiktos saistībā ar izmaiņām kopējā tirgū.

Tirgotāji var uzskatīt jutīguma vērtību par to, cik lielā mērā viņi pakļauti akcijām vai pamatā esošajam aktīvam. Aktīvu klase Aktīvu klase ir līdzīgu ieguldījumu instrumentu grupa. Dažādas ieguldījumu aktīvu kategorijas vai veidi, piemēram, ieguldījumi ar fiksētu ienākumu, tiek grupēti, pamatojoties uz līdzīgu finanšu struktūru. Parasti tos tirgo tajos pašos finanšu tirgos un uz tiem attiecas tie paši noteikumi un noteikumi. . Jo tuvāk vērtība ir 1, jo vairāk viņi ir pakļauti pamatā esošajam aktīvam.

Opcijas delta vērtība Opcijas: izsaukumi un pirkumi Opcija ir atvasinājumu līguma forma, kas īpašniekam dod tiesības, bet ne pienākumu, pirkt vai pārdot aktīvu līdz noteiktam datumam (derīguma termiņam) par noteiktu cenu ( streika cena). Ir divu veidu iespējas: zvani un zvani. ASV opcijas var izmantot jebkurā laikā, tās var izmantot arī kā veidu, kā noteikt opciju pirkšanu vai pārdošanu. Ja opcijas cena paaugstinās mazāk, nekā tas nozīmētu delta, tas varētu nozīmēt, ka tirgotāji pārdod šo iespēju netālu no solītās cenas. Piedāvāt un prasīt. Termins “Piedāvāt un prasīt” attiecas uz labāko potenciālo cenu, ko pircēji un pārdevēji tirgū vēlas veikt darījumus plkst. Citiem vārdiem sakot, pirkšana un pārdošana attiecas uz labāko cenu, par kādu vērtspapīru var pārdot un / vai iegādāties pašreizējā laikā. . Ja cena ir augstāka, nekā tas nozīmē delta, tas varētu nozīmēt, ka tirgotāji pērk opcijas netālu no ask Bid and Ask Termins bid and ask attiecas uz labāko potenciālo cenu, ar kuru pircēji un pārdevēji tirgū ir gatavi veikt darījumus. Citiem vārdiem sakot, pirkšana un pārdošana attiecas uz labāko cenu, par kādu vērtspapīru var pārdot un / vai iegādāties pašreizējā laikā. cena.

Delta var izmantot arī riska ierobežošanai. Riska ierobežošana ir finanšu stratēģija, kas investoriem ir jāsaprot un jāizmanto priekšrocību dēļ, ko tā piedāvā. Kā ieguldījums tas aizsargā indivīda finanses no riskantas situācijas, kas var izraisīt vērtības zudumu. mērķiem. Izmantotā izplatītā riska ierobežošanas stratēģija ir neitrāla delta stratēģija. Tas ietver vairāku iespēju turēšanu - ja delta tiek ņemta kopumā, tā ir vienāda vai ļoti tuvu 0. Tas samazina opciju cenu noteikšanas kustību attiecībā pret bāzes aktīva cenu.

Kā tiek aprēķināta Delta?

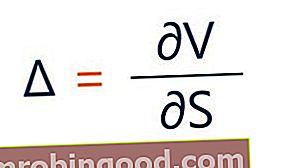

Delta var parādīt tā vispārējā formā:

Kur:

- ∂ - pirmais atvasinājums

- V - opcijas cena (teorētiskā vērtība)

- S - pamata aktīva cena

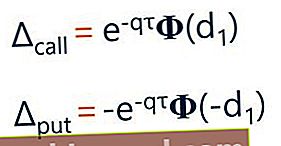

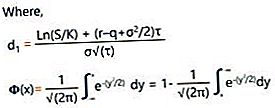

Saskaņā ar Black-Scholes modeli delta tiek aprēķināta pēc šāda vienādojuma:

Kur:

- S - akciju cena

- K - streika cena

- r - bezriska likme

- q - gada dividenžu ienesīgums

- τ - laiks līdz derīguma termiņa beigām

- σ - svārstīgums

Papildu resursi

Paldies, ka izlasījāt Finanšu rakstu par deltu. Ja vēlaties uzzināt par citiem saistītiem jēdzieniem, skatiet citus finanšu resursus:

- Opcijas grieķi Opcijas grieķu opcijas grieķi ir finanšu rādītāji, kas nosaka opcijas cenas jutīgumu pret tā pamatā esošajiem noteicošajiem parametriem, piemēram, svārstīgumu vai pamata aktīva cenu. Grieķi tiek izmantoti opciju portfeļa analīzē un opcijas jutīguma analīzē

- Atvasinātie finanšu instrumenti Atvasinātie finanšu instrumenti ir finanšu līgumi, kuru vērtība ir saistīta ar bāzes aktīva vērtību. Tie ir sarežģīti finanšu instrumenti, kurus izmanto dažādiem mērķiem, tostarp nodrošināšanai un piekļuvei papildu aktīviem vai tirgiem.

- Opciju gadījumu izpēte - garo zvanu iespēju opciju gadījumu izpēte - garo zvanu veikšana Šis iespēju gadījumu pētījums parāda iespēju sarežģīto mijiedarbību. Gan pārdošanas, gan zvana opcijām ir atšķirīgas izmaksas. Lai izpētītu opciju un pamata aktīva sarežģīto raksturu un mijiedarbību, mēs iepazīstinām ar iespēju opciju.

- Garās un īsās pozīcijas Garās un īsās pozīcijas Investējot, garās un īsās pozīcijas atspoguļo ieguldītāju virzītas likmes, ka vērtspapīrs vai nu palielināsies (ja garš), vai uz leju (ja īss). Tirgojoties ar aktīviem, ieguldītājs var ieņemt divu veidu pozīcijas: garās un īsās. Investors var vai nu nopirkt aktīvu (iet uz ilgu laiku), vai arī pārdot (īsā laikā).