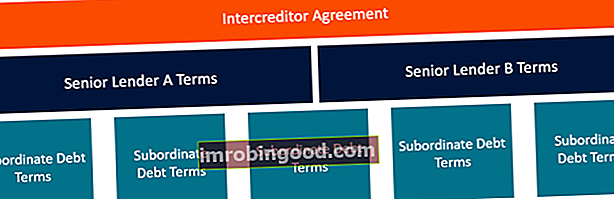

Starpkreditoru līgums, ko parasti dēvē par starpkreditoru aktu, ir dokuments, kuru parakstījuši divi vai vairāki kreditori. Augšējās bankas ASV. Saskaņā ar ASV Federālās noguldījumu apdrošināšanas korporācijas datiem ASV bija 6799 FDIC apdrošinātas komercbankas. 2014. gada februāris. Valsts centrālā banka ir Federālo rezervju banka, kas izveidojās pēc Federālo rezervju likuma pieņemšanas 1913. gadā, iepriekš nosakot, kā tiek atrisinātas viņu konkurējošās intereses un kā strādāt tandēmā, kalpojot savam savstarpējam aizņēmējam. Tipiskā scenārijā noteiktā līgumā ir iesaistīti divi kreditori - vecākais (-ie) un pakārtotais (jaunākais) aizdevējs (-i) Vecākais un pakārtotais parāds Lai saprastu vecāko un pakārtoto parādu, mums vispirms jāpārskata kapitāla kaudze. Kapitāla kaudze ierindo dažādu finansēšanas avotu prioritāti. Vecākie un pakārtotie parādi attiecas uz viņu rangu uzņēmuma kapitāla kaudzē. Likvidācijas gadījumā vispirms tiek izmaksāts vecāko parāds. Tomēr dažos gadījumos var būt vairāk nekā divi vecākie aizdevēji. Tādos gadījumos ir jānosaka cits nolīgums savā starpā.

Starpkreditoru līguma praktisks piemērs

Uzņēmums X var slēgt līgumu ar valdības aģentūru Y par mājokļu attīstības plāna izveidošanu armijas veterāniem. Tiek lēsts, ka projekta izmaksas būs aptuveni 125 miljoni USD, no kuriem uzņēmums finansē tikai 25 miljonus USD. Tā rezultātā uzņēmums meklē paaugstinājumu no valdības un cita (-u) trešās puses finansētāja (-u). Lai pārliecinātu gan valdības aģentūru, gan finansētāju (-us) finansēt projektu, uzņēmums kā garantiju izmanto augstas vērtības aktīvu.

Šādā scenārijā valsts aģentūra var kalpot kā jaunākais aizdevējs, finansists (-i) kā vecākais (-ie) aizdevējs (-i), bet uzņēmums (Y) ir aizņēmējs. Tā kā uzņēmums nodrošina aizdevumu no abiem finansētājiem ar vienu un to pašu īpašumu, vecākais kreditors noteikti vēlēsies noslēgt starpkreditoru līgumu ar valdības aģentūru, lai aizsargātu savas intereses.

Starpkreditoru līguma nozīme

Starpkreditoru līgumam ir izšķiroša loma apķīlāšanas tiesībās. Tāpēc abiem aizdevējiem ir svarīgi likt stingru pamatu attiecībā uz viņu tiesībām un prioritātēm, ja aizņēmēja finansiālās iespējas pasliktinās un tās neizdosies. Ja šāda dokumenta nav, katra puse var vienlaikus īstenot savas rezolūcijas un būt pretrunīga. Viss process var būt neētisks un neekonomisks, un tiesā tas var ātri pārvērsties par juridisku jucekli.

Starpkreditoru līgumu izaicinājumi

Daudzos starpkreditoru līgumos bieži vien ir redzams, ka vecākais aizdevējs diktē ķīlas noteikumus. Tomēr gadījumos, kad jaunākajam aizdevējam neizdodas stingri vienoties par aktu, vecākais aizdevējs var nelabvēlīgākā situācijā pasūtītāju. Dažos gadījumos junioru aizdevējs var saskarties ar mākslīgu kavēšanos no vecākā aizdevēja, meklējot apstiprinājumu, lai noslēgtu līgumu vai pretenziju. Šāds solis var sagraut procesu, liekot jaunākajam aizdevējam kapitulēt.

Piesardzība Junior aizdevējiem

Jaunajiem aizdevējiem pirms pieslēgšanās starpniekam vajadzētu būt piesardzīgam, novērtējot starpkreditora aktu. Viens no veidiem, kā sasniegt šo mērķi, ir sarunas par taisnīgu robežu un rīcības plānu izstrāde. Tomēr, ja centieni izveidot šādus nosacījumus ir veltīgi, ieteicams, lai jaunais aizdevējs atteiktos no vienošanās vai meklētu alternatīvas iespējas.

Jaunākajam aizdevējam būtu jāapsver līguma nosacījumu ieviešana projekta pārņemšanai, ja aizņēmējs nepilda saistības. Ja rodas šāda situācija, jaunākajam aizdevējam būtu jāzina, ka parasti ir pieejamas tikai divas iespējas: vai nu ieguldīt finanses projektā ar nolūku izārstēt naudas neizpildi vecākā aizdevēja vadībā, vai arī nomaksāt vecākajam aizdevējam. Pēdējais bieži ir gandrīz neiespējams gadījumos, kad vecākais aizdevējs ir nodrošinājis ļoti lielu finansējumu.

Starpkreditoru līguma kopīgās sarunu un tiesiskās aizsardzības jomas

Parasti katrā aktā, ko parakstījušas divas vai vairākas puses, katrai pusei būtu jāzina par kritiskajiem līguma elementiem. Tātad jaunajam aizdevējam pirms darījuma sākuma ir jāpanāk skaidrs pamats un jāidentificē pamatjautājumi:

Pārbaudiet plānoto maksājumu ierobežojumus jaunākajam aizdevējam

Jaunākiem aizdevējiem ir jāpievērš uzmanība tam, kā un kad plānotie procentu maksājumi Procentu likme Procentu likme attiecas uz summu, ko aizdevējs iekasē aizņēmējam par jebkāda veida parādiem, parasti izteiktu procentos no pamatsummas. ir veidoti. Tai arī jānodrošina, lai vecākais aizdevējs nebūtu satricinoši bloķējis gadījumus, ja aizņēmējs nepilda saistības. Tāpēc jaunākajam aizdevējam ir jāvienojas par tādām procedūrām kā saistību neizpildes bloķēšanas skaita ierobežošana, aizsardzība, lai paātrinātu parādus, un perfekti tiesiskās aizsardzības līdzekļi, kā arī skaidra vadlīnija, kad jāsākas bloķēšanai.

Precizējiet “vecākā parāda” definīciju un novērtējiet tās grozījumu

Kredītlīguma “galvenā parāda” nosacījumi sastāv no sensitīviem jautājumiem, piemēram, procentu maksām, izmaksām un atlīdzības maksājumiem, kas dod priekšroku vecākajam aizdevējam salīdzinājumā ar jaunākajiem aizdevējiem. Ir arī ierasts, ka vecākais aizdevējs to var grozīt bez juniora aizdevēja piekrišanas. Tāpēc jaunākajam aizdevējam būtu jāvienojas par vecāko parādsaistību griestu noteikšanu un jānodrošina, ka ir klauzula, kas liegtu vecākajam aizdevējam mainīt vecāka gadagājuma aizdevuma noteikumus.

Precizējiet “jaunākā parāda” definīciju un novērtējiet tās grozījumu

Vecāks aizdevējs parasti vēlas, lai jaunais aizdevējs pārņemtu aizņēmēja parādu nastu. Šādā gadījumā jaunais aizdevējs var pasargāt sevi, meklējot atbrīvojumus īstermiņa un ierobežota mērķa aizdevumiem. Viņam būtu jāvienojas arī par akcionāru pamattiesību izmantošanu, piemēram, par akcionāru balsu īpašnieku bloķēšanas gadījumā.

Precizēt nodrošinājumu, uz kuru attiecas pakļautības līgums

Jaunākam aizdevējam būtu jāmeklē atbrīvojums no konkrētas nodrošinājuma klases, kuru vecākais aizdevējs nav iekļāvis savā aktīvu bāzē. Kad ir panākta vienošanās, ka pastāv aizņēmēja pamatsummas garantija vai garantija par labu jaunākajam aizdevējam, jaunākajam aizdevējam būtu jānodrošina, ka noteiktās tiesības precīzi atspoguļojas starpkreditoru līgumā un ka uz tām neattiecas apturēšana.

Citi resursi

Finanses ir oficiālais pasaules mēroga finanšu modelēšanas un vērtēšanas analītiķa (FMVA) ™ FMVA® sertifikācijas nodrošinātājs. Pievienojieties 350 600+ studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari, vadošā finanšu analītiķu sertifikācijas programma. Lai turpinātu mācīties un virzīt savu karjeru, noderēs tālāk norādītie papildu finanšu resursi:

- Parāda pakti Parādu pakti Parāda derības ir ierobežojumi, kurus aizdevēji (kreditori, parādu turētāji, ieguldītāji) noslēdza kreditēšanas līgumus, lai ierobežotu aizņēmēja (parādnieka) rīcību.

- Parādu grafiks Parādu grafiks Parādu grafiks nosaka visu uzņēmumam esošo parādu grafikā, pamatojoties uz tā termiņu un procentu likmi. Finanšu modelēšanā procentu izdevumi plūst

- Parāda izmaksas Parāda izmaksas Parāda izmaksas ir atdeve, ko uzņēmums sniedz saviem parādniekiem un kreditoriem. Parāda izmaksas tiek izmantotas WACC aprēķinos vērtēšanas analīzei.

- Parāda kapitāla tirgi Parāda kapitāla tirgus (DCM) grupas Parāda kapitāla tirgus (DCM) grupas ir atbildīgas par konsultāciju sniegšanu tieši korporatīvajiem emitentiem par parāda palielināšanu par iegādi, esošā parāda refinansēšanu vai esošā parāda pārstrukturēšanu. Šīs komandas darbojas strauji mainīgā vidē un cieši sadarbojas ar konsultatīvo partneri