Šajā finanšu modelēšanas intervijas ceļvedī mēs esam izveidojuši sarakstu ar visbiežāk sastopamajiem un bieži uzdotajiem finanšu modelēšanas intervijas jautājumiem. Šī rokasgrāmata ir lieliski piemērota ikvienam, kas intervē finanšu analītiķa darbu. Rokasgrāmata par kļūšanu par finanšu analītiķi Kā kļūt par finanšu analītiķi. Izpildiet Finanšu rokasgrāmatu par tīklu veidošanu, atsākšanu, intervijām, finanšu modelēšanas prasmēm un daudz ko citu. Mēs gadu gaitā esam palīdzējuši tūkstošiem cilvēku kļūt par finanšu analītiķiem un precīzi zināt, kas tam nepieciešams. vai jebkura cita loma, kurai nepieciešamas zināšanas šajā jomā, jo tā palīdz sagatavoties vissvarīgākajiem jautājumiem, kas saistīti ar finanšu modelēšanas koncepcijām un pielietojumu.

Papildus šim visaptverošajam finanšu modelēšanas interviju jautājumu (un atbilžu) ceļvedim jūs varētu interesēt arī “Analītiķa Trifecta, Analītiķa Trifecta® ceļvedis” Galīgais ceļvedis, kā kļūt par pasaules klases finanšu analītiķi. Vai vēlaties būt pasaules klases finanšu analītiķis? Vai jūs vēlaties ievērot nozares vadošo paraugpraksi un izcelties no pūļa? Mūsu process, ko dēvē par The Analyst Trifecta®, sastāv no analītikas, prezentācijas un vienkāršām prasmēm. ”- Finansu ceļvedis, kā kļūt par lielisku finanšu analītiķi.

Vispārīgi padomi finanšu modelēšanai Intervijas jautājumi

Šī rokasgrāmata koncentrējas tikai uz tehniskās finanšu modelēšanas intervijas jautājumiem, jo īpaši par pamatzināšanām par finanšu modeļu izveidi, izmantojot tādu programmatūru kā Excel.

Vispārējā paraugprakse finanšu vai finanšu modelēšanas intervijas jautājumi ietver:

- Veltiet pāris sekundes, lai plānotu atbildi, un skaļi atkārtojiet jautājumu intervētājam (jūs pērkat kādu laiku, atkārtojot daļu jautājuma atbildes sākumā)

- Izmantojiet strukturētu pieeju, lai atbildētu uz katru jautājumu, tas parasti nozīmē, ka ir viens, otrais un trīs punkts (piemēram)

- Ja nezināt precīzu atbildi, norādiet savas lietas darīt zini, ka ir būtisks (un nebaidieties teikt “Es precīzi nezinu” - tas ir daudz labāk nekā minēt vai izdomāt sīkumus)

- Parādiet savu pamatojumu (parādiet, ka jums ir loģisks domāšanas process un jūs varat atrisināt problēmas, pat ja jūs to nezināt precīzi atbilde)

Finanšu modelēšanas intervijas jautājumi (un atbildes)

1. Kas ir finanšu modelēšana? Kādam nolūkam tiek izmantots finanšu modelis?

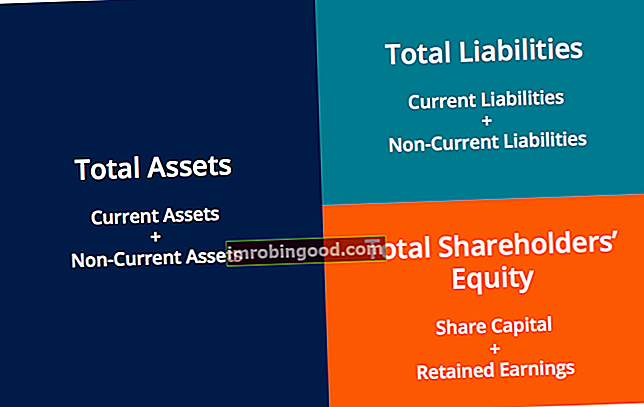

Finanšu modelis ir vienkārši rīks, kas parasti tiek veidots programmā Excel, lai prognozētu vai projicētu uzņēmuma finanšu rādītājus nākotnē. Prognoze parasti balstās uz uzņēmuma vēsturisko sniegumu, un tai ir nepieciešams sagatavot peļņas vai zaudējumu aprēķinu Ienākumu un zaudējumu aprēķins Ienākumu pārskats ir viens no uzņēmuma pamata finanšu pārskatiem, kas parāda to peļņu un zaudējumus noteiktā laika periodā. Peļņa vai zaudējumi tiek noteikti, ņemot visus ieņēmumus un atņemot visus izdevumus gan no pamatdarbības, gan no pamatdarbības. Šis paziņojums ir viens no trim pārskatiem, ko izmanto gan korporatīvajās finansēs (ieskaitot finanšu modelēšanu), gan grāmatvedībā. , bilance Bilance Bilance ir viens no trim pamata finanšu pārskatiem. Šie paziņojumi ir svarīgi gan finanšu modelēšanai, gan grāmatvedībai. Bilancē tiek parādīti uzņēmuma kopējie aktīvi un to, kā šie aktīvi tiek finansēti, izmantojot vai nu parādu, vai pašu kapitālu. Aktīvi = pasīvi + pašu kapitāls, naudas plūsmas pārskats, naudas plūsmas pārskats Naudas plūsmas pārskats (oficiāli saukts par naudas plūsmas pārskatu) satur informāciju par to, cik daudz naudas uzņēmums ir saražojis un izlietojis noteiktā periodā. Tajā ir 3 sadaļas: skaidra nauda no operācijām, nauda no ieguldījumiem un nauda no finansēšanas. un atbalsta grafiki (pazīstams kā “trīs paziņojumu modelis”). No turienes, uzlaboti modeļu veidi Finanšu modeļu veidi Visizplatītākie finanšu modeļu veidi ir: 3 pārskatu modelis, DCF modelis, M&A modelis, LBO modelis, budžeta modelis. Atklājiet top 10 veidus, kurus var izveidot, piemēram, diskontētas naudas plūsmas analīze. Iet man cauri DCF. Jautājums, staigājiet man. Izmantojot DCF analīzi, bieži sastopams ieguldījumu banku intervijās. Uzziniet, kā atrisināt jautājumu, izmantojot detalizētu finanšu atbildju rokasgrāmatu. Veidojiet 5 gadu bezriska naudas plūsmas prognozi, aprēķiniet gala vērtību un, izmantojot WACC, diskontējiet visas šīs naudas plūsmas līdz pašreizējai vērtībai. (DCF modelis), piesaistīta-izpirkšana ar sviras palīdzību (LBO) Sviras izpirkšana (LBO) ir darījums, kurā bizness tiek iegūts, izmantojot parādu kā galveno atlīdzības avotu. LBO darījums parasti notiek, ja privātā kapitāla (PE) uzņēmums aizņemas tik daudz, cik vien iespējams no dažādiem aizdevējiem (līdz 70–80% no pirkuma cenas), lai panāktu iekšējās likmes atdevi IRR> 20%, apvienošanās un pārņemšanas gadījumus Finanšu modelēšanas M&A un jutīguma analīze Kas ir jutīguma analīze? Jutīguma analīze ir instruments, ko izmanto finanšu modelēšanā, lai analizētu, kā neatkarīgo mainīgo kopas dažādās vērtības ietekmē atkarīgo mainīgo.

Finanšu modeļa rezultāts tiek izmantots lēmumu pieņemšanai un finanšu analīzes veikšanai uzņēmuma iekšienē vai ārpus tās. Uzņēmumā vadītāji izmanto finanšu modeļus, lai pieņemtu lēmumus par:

- Kapitāla palielināšana Investment Pitch Deck Template Šī bezmaksas piķa klāja veidne ir balstīta uz simtiem investoru prezentāciju, kuras esmu redzējis. Lejupielādējiet bezmaksas veidni, lai izveidotu savu ieguldītāju piķi. Šo PPT veidni var izmantot, lai izveidotu savu piķi kapitāla piesaistīšanai vai prezentētu ieguldītājiem, lai pastāstītu savu stāstu. (parāds un / vai pašu kapitāls)

- Uzņēmumu un / vai aktīvu iegāde

- Organiska biznesa izaugsme (piemēram, jaunu veikalu atvēršana, ienākšana jaunos tirgos utt.)

- Aktīvu un biznesa vienību pārdošana vai atsavināšana

- Budžeta plānošana un prognozēšana (plānošana nākamajiem gadiem)

- Kapitāla piešķiršana (prioritizējiet, kuros projektos ieguldīt)

- Biznesa vērtēšana

2. Kā jūs veidojat finanšu modeli?

Finanšu modeļa izveidē ir iesaistīti 10 galvenie soļi:

# 1 Vēsturiskie rezultāti un pieņēmumi

Finanšu modeļa veidošana sākas ar informācijas apkopošanu no finanšu pārskatiem. Trīs finanšu pārskati Trīs finanšu pārskati ir peļņas vai zaudējumu aprēķins, bilance un naudas plūsmas pārskats. Šie trīs galvenie pārskati ir sarežģīti par pēdējiem trim gadiem vai ilgāk, un tajos tiek aprēķināti tādi ieņēmumu pieauguma temps, bruto peļņa, kreditoru parādu dienas. Kreditoru parādu apgrozījuma koeficients Kreditoru parādu apgrozījuma koeficients, kas pazīstams arī kā kreditoru apgrozījums vai kreditoru apgrozījuma koeficients, ir likviditātes rādītājs, kas mēra vidējo reižu skaitu, kad uzņēmums maksā kreditoriem pārskata periodā. Kreditoru kreditoru apgrozījuma koeficients ir īstermiņa likviditātes rādītājs, ar lielāku apgrozījuma koeficientu, krājumu dienas, krājumu dienas (DSI) krājumu dienas (DSI), dažkārt dēvētas arī par krājumu dienām vai krājumā pavadītām dienām, ir vidējā dienu vai laika un debitoru dienu skaita mērīšana Debitoru parādu apgrozījuma koeficients Debitoru parādu apgrozījuma koeficients, kas pazīstams arī kā parādnieka apgrozījuma koeficients, ir efektivitātes koeficients, kas mēra, cik efektīvi uzņēmums vāc ieņēmumus - un, paplašinot, kā efektīvi izmanto savus aktīvus. Debitoru parādu apgrozījuma koeficients mēra reižu skaitu noteiktā laika posmā. Pēc tam šie rādītāji tiek izmantoti kopā ar finanšu analītiķu atziņām, lai prognozēšanas perioda pieņēmumus izklāstītu kā cietos kodus.

# 2 Kontrolējiet peļņas vai zaudējumu aprēķinu

Izmantojot prognozes pieņēmumus, varat izveidot ienākumu pārskatu, sākot no ieņēmumiem, COGS Pārdoto preču izmaksas (COGS) Pārdoto preču izmaksas (COGS) mēra “tiešās izmaksas”, kas rodas visu preču vai pakalpojumu ražošanā. Tas ietver materiālu izmaksas, tiešās darbaspēka izmaksas un tiešās rūpnīcas pieskaitāmās izmaksas, un ir tieši proporcionāls ieņēmumiem. Palielinoties ieņēmumiem, preču vai pakalpojumu ražošanai ir nepieciešami vairāk resursu. COGS bieži vien ir līdz EBITDA EBITDA EBITDA vai Peļņa pirms procentiem, nodokļiem, nolietojums, amortizācija ir uzņēmuma peļņa, pirms tiek veikts kāds no šiem neto atskaitījumiem. EBITDA koncentrējas uz uzņēmuma darbības lēmumiem, jo tajā tiek aplūkota uzņēmuma rentabilitāte no pamatdarbībām pirms kapitāla struktūras ietekmes. Formula, piemēri.

# 3 Kontrolējiet bilanci

Bilance ir nākamā lieta, kas jāveido. Izmantojot tādus pieņēmumus kā AR dienas, AP dienas un krājumu dienas, nākotnē var prognozēt bilances posteņus, piemēram, debitoru parādus un krājumus.

# 4 Izveidojiet atbalsta grafikus

Pirms ienākumu pārskata un bilances aizpildīšanas jums jāizveido saraksts ar pamatlīdzekļiem, piemēram, Pamatlīdzekļi (PP&E) PP&E (Pamatlīdzekļi) PP&E (Pamatlīdzekļi) ir viens no galvenajiem bilancē atrodamie ilgtermiņa aktīvi. PP&E ietekmē Capex, nolietojums un pamatlīdzekļu iegāde / izvietošana. Šiem aktīviem ir galvenā loma uzņēmuma darbības un nākotnes izdevumu, kā arī parāda un procentu finanšu plānošanā un analīzē.

# 5 Pabeidziet I / S un B / S

Peļņas vai zaudējumu aprēķinā saites nolietojums Nolietojuma izdevumi Nolietojuma izdevumi tiek izmantoti, lai laika gaitā samazinātu rūpnīcas, pamatlīdzekļu un aprīkojuma vērtību, lai tā atbilstu to lietojumam un nolietojumam. Nolietojuma izdevumi tiek izmantoti, lai labāk atspoguļotu ilgtermiņa aktīvu izdevumus un vērtību, jo tie ir saistīti ar ieņēmumiem, kurus tie rada. uz PP&E grafiku un procentus par parāda grafiku. Pēc tam jūs varat pabeigt ienākumu deklarāciju, aprēķinot peļņu pirms nodokļiem, nodokļiem un neto ienākumiem. Bilancē saistiet noslēguma PP&E bilanci un parāda beigu atlikumu no atbalsta grafikiem. Akcionāru pašu kapitālu aprēķina, saskaitot tīros ienākumus un piesaistīto kapitālu un no pagājušā gada beigu atlikuma atņemot dividendes vai akcijas, kas atpirktas.

# 6 Kontrolējiet naudas plūsmas pārskatu

Pēc ienākumu pārskata un bilances aizpildīšanas jūs varat izveidot naudas plūsmas pārskatu, izmantojot saskaņošanas metodi. FCFF vs FCFE Bezmaksas naudas plūsma uz uzņēmumu (FCFF) ir naudas plūsma, kas pieejama visiem uzņēmuma kapitāla piegādātājiem, kad uzņēmums samaksā visus darbības un ieguldījumu izdevumi, kas nepieciešami firmas pastāvēšanai. Lejupielādējiet Finance bezmaksas Excel veidni, kurā FCP un FCFE tiek saskaņoti cmpany. Darbības naudas plūsma Darbības naudas plūsma Darbības naudas plūsma (OCF) ir naudas summa, kas ģenerēta parastās uzņēmējdarbības darbībās noteiktā laika periodā. Pamatdarbības naudas plūsmas formula ir tīrie ienākumi (veido peļņas vai zaudējumu aprēķina apakšdaļu), pieskaitot visus bezskaidras naudas posteņus, kā arī apgrozāmā kapitāla izmaiņu korekcijas aprēķina, ņemot tīros ienākumus, pievienojot nolietojumu un koriģējot bezskaidras naudas izmaiņas apgrozāmie līdzekļi. Naudas plūsmas ieguldīšana Naudas plūsma no ieguldījumu aktivitātēm Naudas plūsma no ieguldīšanas darbības ir uzņēmuma naudas plūsmas pārskata sadaļa, kurā parādīts, cik daudz naudas ir izmantots (vai radīts no) ieguldījumu veikšanai noteiktā laika periodā. Investīciju aktivitātes ietver ilgtermiņa aktīvu pirkšanu, uzņēmumu iegādi un ieguldījumi tirgojamos vērtspapīros ir kapitāla izdevumu funkcija PP&E grafikā, un finansēšanas naudas plūsma Naudas plūsma no finansēšanas darbībām Naudas plūsma no finansēšanas darbībām ir neto finansējuma summa uzņēmums ģenerē noteiktā laika periodā, ko izmanto sava biznesa finansēšanai. Finanšu darbības ietver pašu kapitāla emisiju un atmaksu, dividenžu izmaksu, parāda emitēšanu un atmaksu, un kapitāla nomas saistības veido visas naudas ieplūdes un aizplūdes, kas saistītas ar parāda un pašu kapitāla izmaiņām.

# 7 Veiciet DCF analīzi

Diskontētā naudas plūsma (DCF) Iet cauri DCF Jautājums, staigājiet man Caur DCF analīzi investīciju bankas intervijās ir bieži. Uzziniet, kā atrisināt jautājumu, izmantojot detalizētu finanšu atbildju rokasgrāmatu. Veidojiet 5 gadu bezriska naudas plūsmas prognozi, aprēķiniet gala vērtību un, izmantojot WACC, diskontējiet visas šīs naudas plūsmas līdz pašreizējai vērtībai. analīze ir uzņēmējdarbības vērtēšanas metode. Tas tiek darīts, aprēķinot brīvās naudas plūsmas. Bezmaksas naudas plūsma (FCF) Bezmaksas naudas plūsma (FCF) mēra uzņēmuma spēju radīt to, kas investoriem rūp visvairāk: pieejamā nauda tiek sadalīta pēc saviem ieskatiem un diskontējot tos atpakaļ šodien. firmas kapitāla izmaksas Kapitāla izmaksas Kapitāla izmaksas ir minimālā atdeves likme, kas uzņēmumam jānopelna pirms vērtības radīšanas. Pirms bizness var gūt peļņu, tam vismaz jāsniedz pietiekami ienākumi, lai segtu darbības finansēšanas izmaksas. (vai vajadzīgā atdeves likme). Pēc tam jūs varat aprēķināt neto pašreizējo vērtību (NPV) Neto pašreizējā vērtība (NPV) Neto pašreizējā vērtība (NPV) ir visu nākotnes naudas plūsmu (pozitīvo un negatīvo) vērtība visā ieguldījuma dzīves laikā, kas ir diskontēts līdz mūsdienām. NPV analīze ir iekšējās vērtēšanas forma, un to plaši izmanto finansēs un grāmatvedībā, lai noteiktu uzņēmuma vērtību, uzņēmuma ieguldījumu drošību.

# 8 Jutīguma analīze un scenāriji

Kad DCF analīze ir pabeigta, varat iekļaut jutīguma analīzi un scenārijus, lai novērtētu ietekmi uz uzņēmuma vērtību, ko rada dažādu mainīgo mainīšana. Šie ir labi veidi, kā novērtēt ieguldījumu risku.

# 9 Veidojiet diagrammas un diagrammas

Finanšu analīzes rezultātu prezentēšana, izmantojot vizuālos komponentus, piemēram, diagrammas un grafikus, palīdz vadītājiem un vadībai labāk interpretēt finanšu rezultātus un ātri noteikt tendences.

# 10 Stresa tests un audits

Ir svarīgi pārbaudīt stresa situācijas ārkārtējos scenārijos, lai noskaidrotu, vai finanšu modelis rīkojas tā, kā paredzēts. Finanšu analītiķiem arī jāpārbauda modelis, izmantojot Excel rīkus.

3. Nosauciet trīs visizplatītākās finanšu modelēšanas paraugprakses.

Sekojot nozares labākajai praksei finanšu modelēšanā, finanšu analītiķi var efektīvāk veidot finanšu modeļus, un lietotāji, apskatot modeļus, var viegli un ātri uztvert svarīgu informāciju.

# 1 Excel padomi un triki

- Ierobežojiet vai izslēdziet peles lietošanu - īsinājumtaustiņi Excel īsceļi PC Mac Excel īsceļi - vissvarīgāko un izplatītāko MS Excel saīsņu saraksts PC un Mac lietotājiem, finansēm, grāmatvedības profesijām. Īsinājumtaustiņi paātrina modelēšanas prasmes un ietaupa laiku. Uzziniet rediģēšanu, formatēšanu, navigāciju, lenti, īpašo ielīmēšanu, datu apstrādi, formulu un šūnu rediģēšanu un citus īsinājumtaustiņus, kas palīdz procesu paātrināt.

- Sadaliet sarežģītus aprēķinus vienkāršākos posmos

- Pārziniet svarīgās Excel formulas un funkcijas. Excel Formulas Cheat Sheet Finance Excel Excel formulu apkrāptu lapa sniegs jums visas svarīgākās formulas, lai veiktu finanšu analīzi un modelēšanu Excel izklājlapās. Ja vēlaties kļūt par Excel finanšu analīzes meistaru un finanšu modeļu veidošanas ekspertu, esat nonācis īstajā vietā. (INDEX MATCH MATCH Indeksa atbilstības formula INDEX un MATCH funkciju apvienošana ir jaudīgāka uzmeklēšanas formula nekā VLOOKUP. Šajā Excel apmācībā uzziniet, kā izmantot INDEX MATCH. Indekss atgriež šūnas vērtību tabulā, pamatojoties uz kolonnas un rindas numuru un Spēle Atgriež šūnas pozīciju rindā vai kolonnā. Uzziniet, kā to izdarīt šajā ceļvedī, Funkcija IZVĒLĒTIES IZVĒLE Funkcija IZVĒLĒT ir klasificēta zem Excel meklēšanas un atsauces funkcijām. Tā atgriezīs vērtību no masīva, kas atbilst norādītajam indeksa numuram. . Funkcija atgriezīs n-to ierakstu dotajā sarakstā. Kā finanšu analītiķim funkcija CHOOSE ir noderīga, izvēloties no norādītā datu kopas. Piemēram, mēs, VLOOKUP VLOOKUP, vienkāršā veidā apgūstam VLOOKUP, izmantojot ekrānuzņēmumus, piemērus, detalizētus datus sadalījums tieši par formulas darbību programmā Excel. Funkcija = VLOOKUP (uzmeklēšanas vērtība, tabulas diapazons, kolonnas numurs). Piemēram, “meklējiet šo informāciju nākamajā apgabalā un dodiet man atbilstošu informāciju dati citā slejā ”. utt.)

# 2 formatēšana

Skaidri nošķiriet ievades (pieņēmumi) un izejas (aprēķini vai formulas), izmantojot formatēšanas konvencijas - zils fonts ieejām un melns fonts formulām, ēnojums, apmales utt.

# 3 Modeļa izkārtojums un dizains

Ir ļoti svarīgi strukturēt finanšu modeli loģiskā, viegli sekojamā dizainā. To var panākt, izveidojot visu modeli vienā darblapā un izmantojot grupas funkciju, lai izveidotu sadaļas.

Ir arī laba prakse izmantot vienu un to pašu krāsu motīvu visā modelī, lai tas būtu profesionāls.

4. Izvēlieties finanšu modeļa veidu un iepazīstiet mani ar procesu.

Izvēlieties modeli, kas ļauj jums parādīt dažas uzlabotas zināšanas par finanšu modelēšanu, taču neesiet pārāk ambiciozs, lai jūs izvēlētos tādu, kas jums nav pazīstams. Pārliecinieties, ka jūs zināt visas galvenās darbības, lai rūpīgi izveidotu modeli.

Tāpat ir laba ideja pirms intervijas izveidot pāris modeļus, lai tie būtu ērti, lai parādītu un demonstrētu procesu intervētājam, kad tiek uzdots šāda veida jautājums.

Tālāk ir sniegti daži noderīgi resursi dažādu veidu finanšu modeļiem:

- Trīs pārskatu modelis 3 Pārskatu modelis 3 pārskatu modelis sasaista ienākumu pārskatu, bilanci un naudas plūsmas pārskatu vienā dinamiski saistītā finanšu modelī. Piemēri, ceļvedis

- Diskontētās naudas plūsmas (DCF) modelis DCF paraugmācības bezmaksas ceļvedis DCF modelis ir īpašs finanšu modeļa veids, ko izmanto biznesa novērtēšanai. Šis modelis ir vienkārši uzņēmuma neizmantotās brīvās naudas plūsmas prognoze

- Kredītplasta izpirkšana (LBO) Kredītplasta izpirkuma (LBO) izpirkšana (LBO) Izpirkšana ar piesaistītu kapitālu (LBO) ir darījums, kurā bizness tiek iegūts, izmantojot parādu kā galveno atlīdzības avotu. LBO darījums parasti notiek, ja privātā kapitāla (PE) firma aizņemas cik vien iespējams no dažādiem aizdevējiem (līdz 70-80% no pirkuma cenas), lai panāktu iekšējās likmes atdevi IRR> 20%

5. Kā jūs prognozētu ieņēmumus?

Modeļa veidošanai ir divas pieejas - padarīt modeli reālu vai paturēt to vienkāršu un izturīgu.

Pirmā principu pieeja identificē dažādas metodes ieņēmumu modelēšanai ar lielu detalizācijas un precizitātes pakāpi. Ir jāņem vērā arī nozarei specifiski apsvērumi. Piemēram, prognozējot mazumtirdzniecības nozares ieņēmumus, jūs prognozējat paplašināšanās ātrumu un gūstat ienākumus par kvadrātmetru. Prognozējot ieņēmumus telekomunikāciju nozarē, jūs paredzat tirgus lielumu un izmantojat pašreizējo tirgus daļu un konkurentu analīzi. Prognozējot ieņēmumus pakalpojumu nozarēm, jūs novērtējat darbinieku skaitu un izmantojat ienākumus darbinieku tendencēm.

No otras puses, ātra un vienkārša pieeja stabiliem modeļiem norāda, kā jūs varat modelēt ieņēmumus daudz vienkāršākā veidā ar labumu, ka modelis būs vienkāršāks un ērtāk lietojams.Izmantojot šo pieeju, jūs prognozējat nākotnes izaugsmes ātrumu, pamatojoties uz vēsturiskiem skaitļiem un tendencēm.

6. Pastāstiet man atšķirību starp NPV un XNPV funkcijām programmā Excel.

NPV funkcija NPV funkcija NPV funkcija ir klasificēta Excel finanšu funkcijās. Tas aprēķinās periodisko naudas plūsmu neto pašreizējo vērtību (NPV). NPV tiks aprēķināts ieguldījumam, izmantojot diskonta likmi un nākotnes naudas plūsmu sērijas. Finanšu modelēšanā NPV funkcija ir noderīga, nosakot biznesa vērtību, kas aprēķina neto pašreizējo vērtību, Neto pašreizējā vērtība (NPV) Neto pašreizējā vērtība (NPV) ir visu turpmāko naudas plūsmu (pozitīvo un negatīvo) vērtība visā ieguldījuma dzīves ilgums, kas ir diskontēts līdz mūsdienām. NPV analīze ir iekšējās vērtēšanas forma, un to plaši izmanto finanšu un grāmatvedības jomā, lai noteiktu uzņēmējdarbības vērtību, ieguldījumu drošību, ņemot vērā naudas plūsmu virkni un diskonta likmi. NPV funkcija pieņem, ka maksājumi tiek sadalīti vienādos periodiskos maksājumos.

Funkcijas arguments ir = NPV (likme, [vērtība 1], [vērtība 2],…), kur likme ir diskonta likme perioda garumā, un 1. vērtība, 2. vērtība,… ir skaitliskas vērtības, kas atspoguļo maksājumu un ienākumu virkni.

XNPV funkcija XNPV funkcija programmā Excel XNPV funkcija programmā Excel ir jāizmanto parastajā NPV funkcijā finanšu modelēšanā un vērtēšanas analīzē, lai nodrošinātu precizitāti un precizitāti. XNPV formulā tiek izmantoti noteikti datumi, kas atbilst katrai naudas plūsmai, kas tiek diskontēta sērijā. Uzziniet soli pa solim šajā rokasgrāmatā, izmantojot piemērus un sceenshots, kas ir daudz precīzāka nekā NPV funkcija, jo tajā tiek ņemti vērā konkrētie datumi, kad notiek katra naudas plūsma. Šī funkcija prasa ievadīt diskonta likmi, naudas plūsmu virkni un katras naudas plūsmas atbilstošu datumu virkni.

Funkcija ir = XNPV (likme, naudas plūsma, naudas plūsmas datumi)

Vērtējot vērtspapīru, ieguldījumu vai uzņēmumu, funkcija XNPV nodrošina precīzāku neto pašreizējo vērtību, jo tā ņem vērā naudas laika vērtību, naudas laika vērtību. Laika naudas vērtība ir finanšu pamatkoncepcija, kas tur šo naudu dāvana ir lielāka nekā tā pati naudas summa, kas jāsaņem nākotnē. Tas ir taisnība, jo naudu, kas jums ir šobrīd, var ieguldīt un gūt peļņu, tādējādi nākotnē radot lielāku naudas summu. (Arī nākotnē, kamēr NPV funkcija nedarbojas.

7. Kā jūs prognozējat brīvu naudas plūsmu?

Brīvā naudas plūsma uzņēmumam Neaptverta brīva naudas plūsma Neizmantota brīva naudas plūsma ir teorētisks naudas plūsmas rādītājs biznesam, pieņemot, ka uzņēmumam ir pilnīgi bez parādiem bez procentu izdevumiem. (arī “neiesaistītā brīvā naudas plūsma”) ir vēlamā pieeja, novērtējot kapitālu, izmantojot DCF metodi.

Aprēķināmā formula FCFF ir: FCFF = EBIT x (1 - nodokļu%) + nolietojums un amortizācija - neto kapitāla izdevumi - apgrozāmā kapitāla pieaugums

Varat arī aprēķināt brīvo naudas plūsmu uz pašu kapitālu Bezmaksas naudas plūsma uz pašu kapitālu (FCFE) Bezmaksas naudas plūsma uz pašu kapitālu (FCFE) ir naudas summa, ko bizness rada un ir pieejama potenciāli sadalīšanai akcionāriem. To aprēķina kā skaidru naudu no operācijām, atskaitot kapitāla izdevumus. Šajā rokasgrāmatā tiks sniegts detalizēts paskaidrojums, kāpēc tas ir svarīgi un kā to aprēķināt, un vairāki, kas ir kapitāla ieguldītājiem pieejamā skaidras naudas summa pēc parāda, procentu un ieguldījumu atmaksāšanas, kas nepieciešama uzņēmuma darbības uzturēšanai.

To var aprēķināt, izmantojot formulu: FCFE = Nauda no operācijām - kapitāla izdevumi + emitētais neto parāds

8. Kas ir jutīguma analīze un kā jūs to veiktu programmā Excel?

Jutīguma analīze ir instruments, ko izmanto finanšu modelēšanā, lai analizētu, kā neatkarīgu mainīgo kopas dažādas vērtības ietekmē noteiktu atkarīgo mainīgo noteiktos apstākļos. Piemēram, finanšu analītiķis var vēlēties izpētīt, kā var ietekmēt uzņēmuma peļņas normu, mainoties tādiem mainīgajiem kā pārdotās preces un darbaspēka izmaksas. Viņš var veikt jutīguma analīzi, lai pārbaudītu dažādu mainīgo lielumu vērtību kopas un redzētu, kā attiecīgi mainās peļņas norma.

Viens no visnoderīgākajiem Excel rīkiem jutīguma analīzes veikšanai ir datu tabulas, kurās var parādīt izejas jutīgumu, mainot līdz diviem neatkarīgiem mainīgajiem. Tornado diagrammas ir arī lielisks veids, kā vienlaikus parādīt izmaiņu ietekmi uz daudziem mainīgajiem.

9. Kā trīs finanšu pārskati ir saistīti?

Ja jums rodas kāds no finanšu modelēšanas intervijas jautājumiem, kā norādīts: “Kā 3 finanšu pārskati ir saistīti? Kā sasaistīti 3 finanšu pārskati Kā 3 finanšu pārskati ir saistīti? Mēs izskaidrojam, kā sasaistīt 3 finanšu pārskatus finanšu modelēšanai un vērtēšanai programmā Excel. Tīro ienākumu un nesadalītās peļņas, PP&E, nolietojuma un amortizācijas, kapitāla izdevumu, apgrozāmā kapitāla, finansēšanas darbību un naudas atlikuma saistība ”intervijā nevajadzētu iedziļināties tik detalizēti kā iepriekš, bet tā vietā vienkārši nospiediet galveno punkti, kas ir:

- Neto ienākumi no peļņas vai zaudējumu aprēķina, kas ieplūst bilancē un naudas plūsmas pārskatā

- Nolietojums tiek pievienots atpakaļ, un naudas plūsmas pārskatā tiek atskaitīts CapEx, kas bilancē nosaka PP&E

- Finansēšanas darbības visvairāk ietekmē bilanci un skaidras naudas izmaksas, izņemot procentus, kas uzrādīti peļņas vai zaudējumu aprēķinā

- Pēdējā perioda beigu naudas un šī perioda naudas no operācijām, ieguldījumiem un finansēšanas summa ir bilances beigu naudas bilance

10. Kā jūs varat pārliecināties, ka jūsu skaitļi finanšu modelī ir pareizi? Kādus Excel rīkus jūs izmantojat, lai pārbaudītu savu modeli?

# 1 Modeļa struktūra - Atdalot ievades (tikai konstantes) no apstrādes un izejas (tikai formulas), jūs varat viegli izsekot izejvielu avotam un pārliecināties, ka pieņēmumi ir konsekventi (pieņēmumi jāievada tikai vienreiz).

# 2 Pāriet uz īpašo - Funkcija Pāriet uz īpašu programmu Excel ļauj izcelt šūnas, kurās ir noteikts saturs, piemēram, konstantes, formulas un tekstu. Tas palīdz jums pārbaudīt, vai visas ievades ir konstantes un vai visas izejas ir formulas.

# 3 Izsekot precedentus un apgādājamos - Izsekošanas precedenti identificē to, kas atrodas pirms šūnas, kuru vēlaties pārbaudīt (t.i., pārbaudīt, kuras ieejas tiek izmantotas formulā), savukārt atkarīgo izsekošana identificē, kur ieplūst ievades šūna (t.i., kuras formulas izmanto šo ieeju).

Vairāk intervijas jautājumu un atbilžu

Paldies, ka izlasījāt finanšu rokasgrāmatu interviju jautājumiem un atbildēm par finanšu modelēšanu. Mēs esam arī publicējuši daudzus citus interviju ceļvežus. Labākais veids, kā būt labam intervijās, ir praktizēties, tāpēc iesakām izlasīt tālāk minētos visbiežāk uzdotos jautājumus un atbildes, lai pārliecinātos, ka esat gatavs uz visu!

Šeit ir mūsu populārākie interviju ceļveži (jautājumi un atbildes):

- Finanšu intervijas Finanšu intervijas jautājumi Finanšu intervijas jautājumi un atbildes. Šajā sarakstā ir iekļauti visbiežāk sastopamie un biežākie interviju jautājumi un atbildes par darba un karjeras finansēšanu. Ir divas galvenās kategorijas: uzvedības un tehniskās

- Investīciju bankas intervijas Investīciju bankas intervija Jautājumi un atbildes Investīciju bankas intervijas jautājumi un atbildes. Šo reālo veidlapu banka izmantoja jauna analītiķa vai asociētā darbinieka algošanai. IB intervijas ieskats un stratēģijas. Jautājumi tiek sakārtoti: bankas un nozares pārskats, nodarbinātības vēsture (CV), tehniskie jautājumi (finanses, grāmatvedība, vērtēšana) un uzvedības (piemērotība)

- Grāmatvedības intervijas Grāmatvedības intervijas jautājumi Grāmatvedības intervijas jautājumi un atbildes. Šajā sarakstā ir iekļauti visbiežāk sastopamie intervijas jautājumi, ko izmanto, lai algotu grāmatvedības darbos. Daži ir viltīgāki, nekā šķiet sākumā! Šajā rokasgrāmatā ir iekļauti jautājumi par peļņas vai zaudējumu aprēķinu, bilanci, naudas plūsmas pārskatu, budžeta plānošanu, prognozēšanu un grāmatvedības principiem

- Finanšu plānošanas un analīzes (FP&A) intervijas Kredītu analītiķa intervijas jautājumi Kredītu analītiķa intervijas jautājumi un atbildes. Ikvienam, kam ir intervija analītiķa amatam bankas kredītu nodaļā, tas ir ceļvedis, kā to padarīt! Jautājumi ietver šādas: tehniskās prasmes (finanses un grāmatvedība), sociālās prasmes (komunikācija, personības atbilstība utt.). Šī rokasgrāmata koncentrējas tikai uz

- Kredītanalītiķu intervijas Kredītanalītiķu intervijas jautājumi Kredītanalītiķu intervijas jautājumi un atbildes. Ikvienam, kam ir intervija analītiķa amatam bankas kredītu nodaļā, tas ir ceļvedis, kā to padarīt! Jautājumi ietver šādas: tehniskās prasmes (finanses un grāmatvedība), sociālās prasmes (komunikācija, personības atbilstība utt.). Šī rokasgrāmata koncentrējas tikai uz

- Uzvedības intervijas jautājumi Uzvedības intervijas jautājumi Uzvedības intervijas jautājumi un atbildes. Šajā sarakstā ir iekļauti visbiežāk sastopamie intervijas jautājumi un atbildes par darba finansēšanu un uzvedības prasmēm. Uzvedības intervijas jautājumi ir ļoti izplatīti finanšu darbiem, un tomēr pretendenti viņiem bieži nav pietiekami sagatavoti.