Negatīvā pašu kapitāla jēdziens rodas, ja aktīva (kas tika finansēts, izmantojot parādu) vērtība nokrītas zem aizdevuma / hipotēkas summas, kas bankai ir parādā apmaiņā pret aktīvu. Materiālie aktīvi Materiālie aktīvi ir aktīvi ar fizisku formu un kas tur vērtību. Piemēri ietver pamatlīdzekļus. Materiālie aktīvi ir redzami un jūtami, un tos var iznīcināt ugunsgrēks, dabas katastrofa vai nelaimes gadījums. Savukārt nemateriālajiem aktīviem nav fiziskas formas, un tie sastāv no tādām lietām kā intelektuālais īpašums. Parasti tas notiek, kad aktīva vērtība lietošanas laikā ātri nolietojas, kā rezultātā aizņēmējam ir negatīvs pašu kapitāls.

Kopsavilkums

- Negatīvs pašu kapitāls rodas, kad aizņemtā aktīva vērtība nokrītas zem aktīvu vietā ņemtā aizdevuma / hipotēkas summas.

- Negatīvs pašu kapitāls ir līdzīgs jēdziens, kad uzņēmumam rodas zaudējumi, kas ir lielāki par akcionāriem veikto maksājumu un iepriekšējo periodu uzkrāto peļņu kopā.

- Attiecībā uz aktīviem negatīvs pašu kapitāls var parādīties aktīvu vērtības samazināšanās dēļ vai uzņēmumiem, ja ir izmaksātas lielas dividendes vai ir ievērojami uzkrāti zaudējumi.

Kas ir pozitīvais kapitāls?

Lai labāk izprastu negatīvo pašu kapitālu, ir svarīgi vispirms saprast, kas ir pozitīvs pašu kapitāls. Tipisks aktīvs, ko finansē ar aizdevumu, tiek apzīmēts kā pozitīvs pašu kapitāls īpašniekam.

Piemēram, persona iemaksā daļu naudas kā pirmo iemaksu un iegādājas māju. Tā kā persona nav samaksājusi visu mājas summu, bet viņam tomēr pieder īpašums, tas tiek uzskatīts par pozitīvu pašu kapitālu.

Pozitīvais kapitāls var pieaugt, kad aizņemtā aktīva vērtība palielinās vai samazinās aizdevuma summa, kas bankai ir jāmaksā aktīva vietā.

Negatīvs kapitāls - sekas

Negatīvs pašu kapitāls var dominēt vairākos apstākļos. Tālāk mēs identificējam trīs scenārijus un aprakstām tā ietekmi uz iesaistītajām pusēm:

1. Aktīva negatīvais pašu kapitāls

Negatīvs aktīvu kapitāls ir izplatīts mājokļu un automobiļu nozarē. Māju vai automašīnu parasti finansē no kāda veida parāda (piemēram, bankas aizdevuma vai hipotēkas). Mājas cena var samazināties nekustamā īpašuma cenu svārstību dēļ, un automašīnas cena var samazināties straujas lietošanas dēļ (amortizācijas nolietojuma metodes. Visizplatītākie amortizācijas metožu veidi ietver lineāro, divkāršo bilanci, ražošanas vienības, un gadu skaitļu summa. Aktīva nolietojuma aprēķināšanai ir dažādas formulas. Nolietojuma izdevumus izmanto grāmatvedībā, lai sadalītu materiāla aktīva izmaksas tā lietderīgās lietošanas laikā.). Kad aktīva vērtība nokrītas zem aizdevuma / hipotēkas summas, tas rada negatīvu pašu kapitālu.

Vēl viena saistīta koncepcija ir negatīva amortizācija. Tas notiek, kad aktīva vērtība paliek nemainīga, bet aizdevuma atlikuma summa palielinās. Tas var būt saistīts ar aizņēmēja nepietiekamu atmaksu aizdevējam.

2. Negatīvs pašu kapitāls

Reizēm biržā kotētiem uzņēmumiem bilances pašu kapitāla rindai dažkārt var parādīties negatīva bilance. Tas notiek, kad uzņēmuma saistības pārsniedz tā aktīvus, un finanšu ziņā sabiedrībai radītie zaudējumi ir lielāki nekā akcionāriem veikto maksājumu un iepriekšējo periodu uzkrāto ienākumu kopējā vērtība.

Tipisks negatīva pašu kapitāla piemērs ir gadījumi, kad ieguldītājiem tiek veikti ievērojami dividenžu maksājumi, kas grauj nesadalīto peļņu Nesadalītā peļņa Saglabātā peļņa formula atspoguļo visus uzkrātos tīros ienākumus, kas ieskaitīti ar visām akcionāriem izmaksātajām dividendēm. Nesadalītā peļņa ir daļa no pašu kapitāla bilancē un atspoguļo uzņēmuma peļņas daļu, kas netiek sadalīta kā dividendes akcionāriem, bet tiek rezervēta atkārtotai ieguldīšanai un liek uzņēmuma pašu kapitālam nonākt negatīvajā zonā. Parasti tā ir uzņēmuma finansiālās grūtības pazīme.

3. Negatīva tīrā vērtība

Neto vērtība tiek izmantota indivīdu kontekstā. Tiek uzskatīts, ka personai, kurai ir negatīvs pašu kapitāls, ir negatīva tīrā vērtība, kas būtībā nozīmē, ka personas saistības pārsniedz viņam piederošos aktīvus.

Bieži piemērs cilvēkiem, kuriem ir negatīva tīrā vērtība, ir studenti ar izglītības kredītlīniju. Kaut arī studentu aizdevumi ļauj cilvēkiem iegūt izglītību, kas savukārt padara viņus finansiāli stabilākus, to nevar uzskatīt par fizisku aktīvu. Tāpēc, kamēr tiek atmaksāts studējošā kredīts, personai, kurai pieder aizdevums, ir negatīva tīrā vērtība.

Negatīvā kapitāla piemērs reālajā pasaulē

2. attēls: negatīvs aktīvu kapitāls

2. attēls: negatīvs aktīvu kapitāls

3. attēls: Aizdevuma amortizācijas grafiks

3. attēls: Aizdevuma amortizācijas grafiks

2. attēlā parādīts piemērs tam, kā aprēķināt negatīvo pašu kapitālu reālajā pasaulē. Cilvēks tirgū iegādājas automašīnu, kuras vērtība ir 50 000 USD, un viņš to finansē, izmantojot aizdevumu ar procentu likmi 5%, kas jāmaksā piecu gadu laikā.

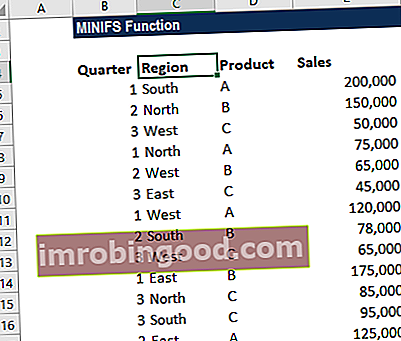

Izmantojot dotos datus, mēs varam izveidot aizdevuma amortizāciju Amortizācija Amortizācija attiecas uz parāda atmaksāšanas darbību, izmantojot ieplānotus, iepriekš noteiktus mazākus maksājumus. Gandrīz visās jomās, kur ir piemērojams amortizācijas termiņš, šie maksājumi tiek veikti pamatsummas un procentu veidā. Šis termins ir cieši saistīts arī ar nolietojuma jēdzienu. grafiks līdzīgs 3. attēlā redzamajam (dažas rindas vienkāršības labad ir paslēptas). Ikmēneša maksājums ir USD 1063 (kas ietver pamatsummas atmaksu un iekasētos procentus).

Pieņemsim, ka persona divu gadu laikā brauc ar automašīnu 200 000 kilometru garumā un pēc tam vēlas tirgoties ar šo transportlīdzekli. Tā kā automašīna ir izmantota pārmērīgi, nolietojuma un lielo nobraukumu rezultātā automašīna tirgū ir novērtēta par 10 000 USD.

Atgriežoties pie mūsu aizdevuma amortizācijas grafika (3. attēls), atliktā aizdevuma summa divu gadu beigās ir 28 460 USD. Mēs varam redzēt, ka starp aizdevuma vērtību un aktīva vērtību pastāv liela atšķirība - 18 460 USD. Summa ir negatīvs pašu kapitāls.

Vairāk resursu

Finanses ir oficiālais globālā sertificētā banku un kredīta analītiķu (CBCA) ™ CBCA ™ sertifikāta nodrošinātājs. Sertificētā banku un kredītu analītiķu (CBCA) ™ akreditācija ir pasaules mēroga kredītanalītiķu standarts, kas aptver finanses, grāmatvedību, kredīta analīzi, naudas plūsmas analīzi. , derību modelēšana, aizdevuma atmaksa un citas darbības. sertifikācijas programma, kas izstrādāta, lai palīdzētu ikvienam kļūt par pasaules klases finanšu analītiķi. Lai turpinātu virzīties uz priekšu, noderēs tālāk norādītie papildu finanšu resursi:

- Personīgās finanses Personīgās finanses ir personisko finanšu darbību plānošanas un pārvaldīšanas process, piemēram, ienākumu gūšana, tēriņi, uzkrājumi, ieguldījumi un aizsardzība. Personīgo finanšu pārvaldības procesu var apkopot budžetā vai finanšu plānā.

- Bilances rindas posteņu projicēšana Bilances rindas posteņu projicēšana Bilances rindas posteņu prognozēšana ietver apgrozāmā kapitāla, PP&E, parāda pamatkapitāla un neto ienākumu analīzi. Šajā rokasgrāmatā ir sadalīts, kā aprēķināt

- Nesadalītās peļņas pārskats Nesadalītās peļņas pārskats Nesadalītās peļņas pārskats sniedz pārskatu par uzņēmuma nesadalītās peļņas izmaiņām noteiktā grāmatvedības ciklā. Tas ir strukturēts kā vienādojums tā, ka tas tiek atvērts ar nesadalīto peļņu pārskata perioda sākumā, veic korekcijas tādiem posteņiem kā neto ienākumi un dividendes

- Materiālā neto vērtība Materiālā neto vērtība Materiālā neto vērtība ir uzņēmuma neto vērtības novērtējums, kas izslēdz visus nemateriālos aktīvus, piemēram, patentus, preču zīmes un intelektuālo īpašumu,