Vērtspapīru likmju starpību, kas ir izvēles stratēģija, ieguldītājs izmanto, ja viņš uzskata, ka bāzes akcijas uzrādīs mērenu cenu pieaugumu. Buļļa likmju starpība ietver pārdošanas ārpus naudas (OTM) pirkšanu un pārdošanas naudu (ITM) pārdošanas iespēju ar augstāku sākuma cenu. Sākotnējā cena Sākotnējā cena ir cena, par kuru vērtspapīra turētājs opcija var izmantot iespēju pirkt vai pārdot pamatā esošo vērtspapīru atkarībā no tā, vai viņiem ir pirkšanas vai pārdošanas opcija. Opcija ir līgums ar tiesībām izpildīt līgumu par noteiktu cenu, kas ir pazīstama kā sākuma cena. bet ar to pašu bāzes aktīvu un derīguma termiņu. Buļļu likmju izplatība jāizmanto tikai tad, ja tirgū vērojama augšupejoša tendence.

Kopsavilkums:

- Buļļa likmju starpība ir iespēju stratēģija, kurā investors uzskata, ka bāzes akcijas uzrādīs mērenu cenu pieaugumu.

- Buļļa pārdošanas izplatība ietver OTM pārdošanas opcijas iegādi un ITM pārdošanas opcijas pārdošanu.

- Buļļa likmes izplatībā maksimālais pieaugums tiek realizēts, kad tiek uzsāktas pozīcijas un, saskaroties ar iespējamiem zaudējumiem, kad stratēģija tuvojas briedumam.

Formulas Bull Put Spread

Lai noteiktu maksimālo zaudējumu un līdzsvara punktu bullīša izplatībai, skatiet šādas formulas:

Ņemiet vērā, ka, ievadot vērtspapīru starpības pozīciju, ieguldītājs sāk ar maksimālo peļņu un saskaras ar iespējamiem zaudējumiem, tuvojoties stratēģijas termiņam. Pēc tam mēs iepazīsimies ar visaptverošu piemēru, kurā tas izklāstīts.

Izpratne par “Bull Put Spread”

Apsveriet šādu piemēru:

Ieguldītājs izmanto vērtspapīru starpību, iegādājoties pārdošanas opciju Put opcija Put opcija ir opcijas līgums, kas pircējam dod tiesības, bet ne pienākumu pārdot pamatā esošo vērtspapīru par noteiktu cenu (sauktu arī par sākuma cenu) pirms vai iepriekš noteiktā derīguma termiņā. Tas ir viens no diviem galvenajiem opciju veidiem, otrs veids ir zvana opcija. par piemaksu 15 USD. Pārdošanas opcijai ir sākotnējā cena 80 USD, un tās termiņš beidzas 2020. gada jūlijā. Tajā pašā laikā investors pārdod pārdošanas iespēju par 35 USD prēmiju. Pārdošanas opcijai ir sākotnējā cena 120 USD, un tās derīguma termiņš beidzas 2020. gada jūlijā. Bāzes aktīvs ir tāds pats un pašlaik tirgo 95 USD.

Apkopojot iepriekš minēto informāciju:

Rakstot abas iespējas, ieguldītājs piedzīvoja naudas aizplūdi 15 USD apmērā no pirkšanas iespējas pirkšanas un 35 USD lielu naudas plūsmu, pārdodot pirkšanas iespēju. Ieskaitot summas kopā, ieguldītājs no divām pārdošanas iespējām ieguva sākotnēju naudas ieplūdi 20 USD apmērā.

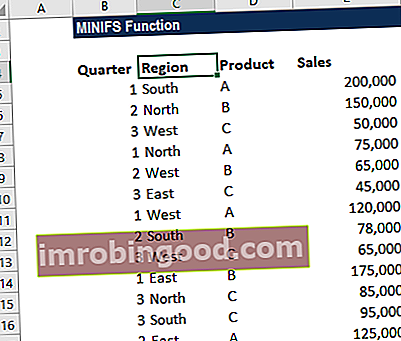

Tagad pieņemsim, ka ir 2020. gada jūlijs. Zemāk esošajā tabulā ir parādītas teorētiskās akciju cenas derīguma termiņa beigās.

Par cenu USD 120 vai augstāk ieguldītāja peļņa ir ierobežota līdz USD 20, jo gan ilgtermiņa pārdošanas, gan īsās pārdošanas iespēja ir ārpus naudas. Piemēram, par akciju cenu 125 USD:

- Ieguldītājs iegūtu 0 USD no tā ilgtermiņa pārdošanas iespējas; un

- Investors zaudētu 0 USD no savas īsās pārdošanas iespējas.

Faktorizēšana neto komisijās Komisijas komisija attiecas uz kompensāciju, ko darbiniekam izmaksā pēc uzdevuma izpildes, kas bieži ir noteikta produkta vai pakalpojuma pārdošana, ieguldītājam paliktu tīrs ieguvums 20 USD.

Par cenu 80 USD vai zemāk ieguldītāja zaudējumi tiek ierobežoti - 20 USD, jo gan ilgtermiņa pārdošanas, gan īsās pārdošanas iespēja ir nauda. Piemēram, par akciju cenu 75 USD:

- Ieguldītājs iegūtu 5 USD no tā ilgtermiņa pārdošanas iespējas; un

- Investors zaudētu 45 USD no savas īsās pārdošanas iespējas.

Faktorizējot neto komisijas maksas, ieguldītājam paliktu tīrie zaudējumi EUR $20.

Tāpēc vēršu likmju starpībā ieguldītājs ir:

- Aprobežojas ar maksimālajiem zaudējumiem, kas vienādi ar īsās pārdošanas sākuma cenu, no kuras atskaitīta ilgtermiņa pārdošanas sākuma cena plus saņemtās neto prēmijas; un

- Ierobežots līdz maksimālajam pieaugumam, kas vienāds ar neto komisijām.

Formulu pielietošana vēršu likšanas izplatībai:

- Maksimālā peļņa = $20

- Maksimālais zaudējums = $ 120 - $ 80 - 20 = $20

- Līguma starpība = $ 120 - $ 20 = $100

Aprēķinātās vērtības atbilst iepriekšējai tabulai.

Vizuālā pārstāvība

Iepriekš visaptverošo piemēru var vizuāli attēlot šādi:

Kur:

- The zilā līnija ir atmaksāšanās; un

- The punktētas dzeltenas līnijas pārstāv ilgtermiņa pārdošanas iespēju un īso pārdošanas iespēju.

Ņemiet vērā, ka zilā līnija ir vienkārši divu punktētu dzeltenu līniju kombinācija.

Zemāk esošā izmaksu tabula atbilst iepriekš redzamajam grafikam.

Vērša izplatības izplatības piemērs

Horhe vēlas izmantot vēršu likšanu uz ABC Company. ABC Company šobrīd tirgo 150 USD cenu. Viņš iegādājas naudas pārdošanas iespēju par piemaksu 10 USD. Šīs opcijas sākuma cena ir 140 ASV dolāri, un tās derīguma termiņš ir 2020. gada janvāris. Turklāt Horhe pārdod bezpirkšanas pārdošanas opciju par prēmiju 30 USD. Opcijas sākuma cena ir 180 USD, un tā termiņš beidzas 2020. gada janvārī.

Kāda ir augstākā vēršu zvana maksimālā izmaksa, maksimālie zaudējumi un peļņas punkts?

Neto komisijas nauda ir 20 USD (30 USD OTM Put - 10 USD ITM Put).

Piemērojot buļļa zvana izplatīšanās formulas, Horhe nosaka:

- Maksimālā peļņa = $20

- Maksimālais zaudējums = $ 180 - $ 140 - $ 20 = $20

- Bremzēšanas punkts = $ 180 - $ 20 = $160

Lai apstiprinātu, Horhe izveido izmaksu tabulu:

Ieguvumi un trūkumi, lietojot “Bull Put Spread”

Galvenais iemesls, kāpēc tiek izmantota vēršu izplatības starpība, ir tūlītēja maksimālās peļņas realizēšana, veicot starpību. Iepriekš minētajā piemērā Horhe spēj realizēt maksimālo peļņu 20 ASV dolāru apmērā, tieši izpildot vēršu likmes starpību. Turklāt, lai arī maksimālais pieaugums ir ierobežots, ieguldītājs ir pasargāts arī no lejupvērsta riska.

Tomēr viens nozīmīgs trūkums no vēršu izplatīšanas izplatības ir tas, ka potenciālie ieguvumi ir ierobežoti. Piemēram, iepriekš minētajā piemērā maksimālais pieaugums, ko Jorge var realizēt, ir tikai 20 USD īsās pārdošanas iespējas pozīcijas dēļ. Pat ja akciju cena samazināsies līdz 0 ASV dolāriem, Horhe spētu realizēt tikai 20 ASV dolāru pieaugumu.

Saistītie lasījumi

Finanses ir oficiālais finanšu modelēšanas un vērtēšanas analītiķa (FMVA) ™ FMVA® sertifikācijas nodrošinātājs. Pievienojieties 350 600+ studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari sertifikācijas programma, kas paredzēta ikviena pārveidošanai par pasaules klases finanšu analītiķi.

Lai turpinātu mācīties un attīstīt savas zināšanas par finanšu analīzi, mēs iesakām tālāk norādītos papildu resursus:

- Bull Call Spread Bull Call Spread Buļļa zvana starpību, kas ir opciju stratēģija, ieguldītājs izmanto, ja viņš uzskata, ka akcijām būs mērens cenu pieaugums. Vērsis

- Iespējas: Zvani un pirkumi Opcijas: Zvani un pirkumi Opcija ir atvasinātā līguma forma, kas īpašniekam dod tiesības, bet ne pienākumu, pirkt vai pārdot aktīvu līdz noteiktam datumam (derīguma termiņš) par noteiktu cenu (streiks cena). Ir divu veidu iespējas: zvani un zvani. ASV iespējas var izmantot jebkurā laikā

- Spread Trading Spread Trading Spread trading - saukts arī par relatīvās vērtības tirdzniecību - ir tirdzniecības metode, kas ietver ieguldītāju, kurš vienlaikus pērk vienu vērtspapīru un pārdod

- Ieguldījumi: iesācēju ceļvedis Ieguldījumi: iesācēju ceļvedis Finanšu ceļvedis Ieguldīšana iesācējiem iemācīs ieguldīšanas pamatus un to, kā sākt darbu. Uzziniet par dažādām tirdzniecības stratēģijām un paņēmieniem un par dažādiem finanšu tirgiem, kuros varat ieguldīt.