Neto norēķins ir starpbanku maksājumu norēķinu sistēma, kurā bankas visu dienu vāc datus par darījumiem un apmainās ar informāciju ar mijieskaita centru un centrālo banku Federal Reserve (The Fed). Federal Reserve ir Amerikas Savienoto Valstu centrālā banka un pasaules lielākās brīvā tirgus ekonomikas finanšu iestāde. norēķināties par visām nenomaksātajām summām.

Neto norēķinu sistēmā bankas visu dienu seko līdzi saviem elektroniskajiem (un fiziskajiem) kredīta un debeta darījumiem. Dienas beigās informācija tiek kopīgota ar starpniecības iestādi (klīringa namu), un neto starpība tiek pārskaitīta starp iesaistītajām bankām.

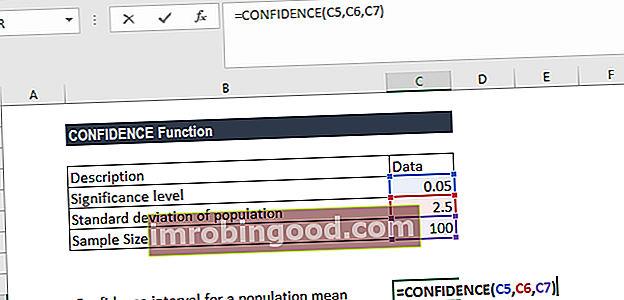

Kā darbojas neto norēķini?

Neto norēķinu summas noformē un nokārto klīringa centrs, kas darbojas kā starpnieks starp uzņēmumiem, kas iesaistīti finanšu darījumā. Piemēram, Kanādā Payments Canada ir starpbanku finanšu darījumu klīringa un norēķinu sistēma.

Neto norēķinu sistēmu veidi

1. Divpusējā neto norēķinu sistēma

Divpusējās neto norēķinu sistēmas ir maksājumu sistēmas, kurās maksājumi tiek veikti par katru divpusējo banku kombināciju. Bankām, kuras pārskaitījumos izsūta vairāk naudas nekā saņem (t.i., bankām ar pozitīvu neto norēķinu bilanci), kreditē starpību, un bankas ar negatīvu neto norēķinu bilanci maksā starpību.

2. Daudzpusēja neto norēķinu sistēma

Daudzpusējā neto norēķinu sistēmā bankas saņemtie pārskaitījumi tiek ieskaitīti pret izsūtītajiem - šeit “pārskaitījumi” attiecas uz visu saņemto un nosūtīto bankām, kas ir daļa no norēķinu sistēmas, summu.

Ja summa ir pozitīva, tiek uzskatīts, ka bankai ir daudzpusēja neto kredītpozīcija; ja pārskaitījumu summa ir negatīva, tiek uzskatīts, ka banka atrodas daudzpusējā neto debeta pozīcijā.

3. Atliktā neto norēķinu sistēma

Tās ir norēķinu sistēmas, kurās maksājumu saistības var atlikt vēlāk, pamatojoties uz vienošanos starp iesaistītajām pusēm.

Neto norēķini pret bruto norēķiniem

Alternatīva maksājumu / norēķinu sistēma ir reālā laika bruto norēķinu sistēma (RLBN), kurā katrs darījums tiek norēķināts ar tūlītējiem maksājumiem, atšķirībā no neto norēķiniem, kas pirms samaksas tiek summēti un apkopoti dienas beigās.

Ņemot vērā, ka neto norēķini netiek maksāti uzreiz, iestādes vai bankas risks, ka parāds netiek pildīts, ir lielāks neto norēķinu sistēmā salīdzinājumā ar RTGS sistēmu, kur saistību neizpildes risks Default Risk Default risks, saukts arī par saistību nepildīšanas varbūtību, ir varbūtība aizņēmējs nespēj pilnībā un savlaicīgi veikt pamatsummas un procentu maksājumus, tiek izslēgts tūlītēju maksājumu dēļ.

Kāpēc neto norēķinu sistēma ir svarīga?

Neto norēķinu sistēma ļauj bankām būt elastīgām un iegūt lielāku brīvību, apmainoties un pārskaitot līdzekļus savā starpā.

Neto norēķinu sistēma nodrošina likviditāti Likviditāte Finanšu tirgos likviditāte attiecas uz to, cik ātri ieguldījumu var pārdot, negatīvi neietekmējot tā cenu. Jo likvīdāks ir ieguldījums, jo ātrāk to var pārdot (un otrādi), un jo vieglāk to pārdot par patieso vērtību. Ja viss ir vienāds, likvīdāku aktīvu tirdzniecība ar prēmiju un nelikvīdu aktīvu tirdzniecība ar atlaidi. tiek uzturēts visā apmaiņas periodā (parasti dienā, bet to var atlikt), un maksājumu aizplūde notiek tikai pēc tam, kad tīrvērtes iestāde dzēš un apstiprina kontus.

Līdzīgi tas ļauj bankām sadarboties un atbalsta finanšu iestādes, veicot ikdienas operācijas ar vieglumu, deleģējot atbildību par norēķiniem un norēķiniem starpniecei.

Praktiskais piemērs

Pieņemsim, ka A un B bankas ir divpusējas neto norēķinu sistēmas daļa. Dienas beigās (t.i., valūtas maiņas periodā) klīringa centrs apstrādā darījumus un apstiprina, ka A bankas neto norēķinu summa ir - 600 000 ASV dolāru, bet Bankas B neto norēķinu summa ir 600 000 ASV dolāru.

Tas nozīmē, ka dienas beigās Banka ir parādā B bankai pilnus 600 000 USD.

Pieņemsim, ka A un B bankas ir daļa no atliktā neto norēķinu sistēmas ar divu mēnešu labvēlīgo atlikšanas periodu. Dienas beigās (t.i., valūtas maiņas periodā) klīringa centrs apstrādā darījumus un apstiprina, ka A bankas neto norēķinu summa ir - 600 000 ASV dolāru, bet Bankas B neto norēķinu summa ir 600 000 ASV dolāru.

Tāpēc A bankai B bankai ir jāmaksā 600 000 USD, bet atliktā neto norēķinu sistēmas dēļ maksājums tiek atlikts uz 60 dienām.

Saistītie lasījumi

Finanses piedāvā sertificētu banku un kredītu analītiķu (CBCA) ™ CBCA ™ sertifikātu sertificēto banku un kredītu analītiķu (CBCA) ™ akreditācija ir globāls kredītiķu analītiķu standarts, kas aptver finanses, grāmatvedību, kredītu analīzi, naudas plūsmas analīzi, paktu modelēšanu, aizdevumu atmaksas un vairāk. sertifikācijas programma tiem, kas vēlas karjeru pārcelt uz nākamo līmeni. Lai turpinātu mācīties un virzīt savu karjeru, noderēs šādi resursi:

- Banku pamati Banku pamati Banku pamati attiecas uz jēdzieniem un principiem, kas saistīti ar banku darbību. Banku darbība ir nozare, kas nodarbojas ar kredītlīnijām, skaidras naudas glabāšanu, ieguldījumiem un citiem finanšu darījumiem. Banku nozare ir viens no galvenajiem virzītājspēkiem lielākajā daļā valstu

- Bankas izraksts Bankas izraksts Bankas izraksts ir finanšu dokuments, kurā sniegts konta turētāja darbības kopsavilkums, kas parasti tiek sagatavots katra mēneša beigās.

- Starptautisko norēķinu banka (SNB) Starptautisko norēķinu banka (SNB) Starptautisko norēķinu banka (SNB) sākās 1930. gadā, un tā pieder dažādu valstu centrālajām bankām. Tā kalpo kā banka centrālajām dalībvalstīm, un tās uzdevums ir veicināt starptautisko monetāro, finanšu stabilitāti un finanšu korporāciju. Starptautisko norēķinu banka atrodas 2009

- Bankas kredīta analīze Bankas kredīta analīze Veicot banku kredītu analīzi, bankas izskata un novērtē katru aizdevuma pieteikumu, pamatojoties uz nopelniem. Viņi pārbauda katra indivīda vai uzņēmuma kredītspēju