Atļautais nolietojums attiecas uz nolietojumu, kuru uzņēmumam ir atļauts atskaitīt no nodokļu saistībām. Ir jāņem vērā aktīvu gada nolietojums, aprēķinot personas vai uzņēmuma ar nodokli apliekamo ienākumu. Ar nodokli apliekamais ienākums Ar nodokli apliekamais ienākums attiecas uz jebkuras personas vai uzņēmuma kompensāciju, ko izmanto nodokļu saistību noteikšanai. Kopējo ienākumu summu vai bruto ienākumus izmanto par pamatu, lai aprēķinātu, cik daudz indivīds vai organizācija ir parādā valdībai par konkrēto taksācijas periodu. . Tas ir tāpēc, ka nolietojums samazina vērtējamā (kas var būt uzņēmums vai privātpersona) parastos ienākumus, jo rodas izmaksas.

Daži valdības noteikumi ļauj vērtētājam iekasēt aktīvu nolietojumu, lai izmantotu nodokļu atvieglojumus. Nolietojamie aktīvi, piemēram, pamatlīdzekļi, aprīkojums ir grupēti dažādās klasēs vai blokos. Valdības struktūras, piemēram, ASV Iekšējo ieņēmumu dienesti (IRS), publicē amortizācijas grafikus, kas piemērojami dažādiem blokiem.

Grafiks ietver precīzu pieļaujamo atskaitījumu procentuālo daudzumu uz vienu aktīvu gadā un gadu skaitu, par kuriem ir atļauta atskaitīšana. Tas savukārt samazina kopējo ar nodokli apliekamo ienākumu un līdz ar to samazina nodokļu saistības.

Kas ir nolietojums?

Nolietojums ir uzņēmējdarbības uzskaites metode, ko izmanto, lai norakstītu izmaksas, kas saistītas ar aktīva izmantošanu, jo jebkura materiāla vai fiziska aktīva vērtība samazinās, kad tas visā tā darbības laikā nodilst. Nolietojums faktiski pazemina aktīva koriģēto izmaksu bāzi, kas ir aktīva atlikušās neto izmaksas pēc visu korekciju veikšanas ar nodokļiem saistītajiem posteņiem.

Nolietojuma novērtēšanai ir divas metodes: (1) taisnās līnijas metode Tiešās līnijas nolietojums Tiešās līnijas nolietojums ir visbiežāk izmantotā un vienkāršākā metode aktīva nolietojuma sadalei. Izmantojot lineārās metodes metodi, gada nolietojuma izdevumi ir vienādi ar aktīva izmaksām, atskaitot glābšanas vērtību, dalot ar lietderīgās izmantošanas laiku (gadu skaits). Šajā rokasgrāmatā ir piemēri, formulas, paskaidrojumi un (2) samazināšanās bilances metode. Pirmais ir diezgan vienkāršs; aktīva sākotnējās izmaksas tiek samazinātas par fiksētu summu par katru gadu, kad aktīvs tiek uzskatīts par noderīgu. Tieši pretēji, samazināšanās bilances metodē fiksēts procentuālais nolietojums tiek dalīts ar gadu skaitu. Tas nozīmē, ka nolietojums pirmajos gados ir lielāks, un tas turpina samazināties.

Nolietojuma atgūšana

Aktīvu pārdošanas gadījumos kapitāla pieauguma nodoklis Kapitāla pieauguma nodoklis Kapitāla pieauguma nodoklis ir nodoklis, ko uzliek kapitāla pieaugumam vai peļņai, ko indivīds gūst no aktīvu pārdošanas. Nodokli uzliek tikai tad, kad aktīvs ir konvertēts naudā, nevis tad, kad tas joprojām ir ieguldītāja rokās. tiek iekasēta, kad starpība starp preces pārdošanas cenu un pirkuma cenu ir pozitīva. Tomēr pieļaujamās amortizācijas gadījumā iepriekš minētā starpība var būt negatīva, kaut arī pārdošanas cena pārsniedz koriģēto izmaksu bāzi. Tas nozīmē, ka no minētā aktīva pārdošanas tiek gūta zināma peļņa, ko dēvē arī par amortizācijas atgūšanu.

Nolietojuma atgūšana tiek uzrādīta kā parastie ienākumi; “peļņa” ir realizētā peļņa vai uzkrātais nolietojums, atkarībā no tā, kurš ir mazāks. Faktiskā kapitāla pieauguma aplikšana ar nodokli noved pie aktīva “atgūšanas”.

Ilustratīvs piemērs

Apsveriet gadījumu, kad par 10 000 ASV dolāriem iegādāta tehnika atbilst 20% amortizācijas likmei gadā, kas ir atskaitāma četrus gadus. Ceturtā gada beigās mašīna tika pārdota par 4000 ASV dolāriem.

- Novērtējiet sākotnējo izmaksu bāzi. Sākotnējā izmaksu bāze ir cena, kas samaksāta par aktīva iegādi, t.i., $10,000.

- Novērtējiet uzkrāto nolietojumu. Pieļaujamie nolietojuma izdevumi ir 20% no 10 000 USD uz 4 gadiem, t.i., $8,000.

- Nosakiet koriģēto izmaksu bāzi. Pielāgoto izmaksu bāze ir sākotnējā izmaksu bāze, atskaitot uzkrāto nolietojumu, t.i., 10 000–8 000 USD = $2,000.

- Novērtējiet nolietojuma atgūšanu. Realizētā peļņa no aktīva pārdošanas ir pārdošanas cena, atskaitot koriģētās izmaksas, t.i., 4000 USD - 2 000 USD = $2,000.

Atļautais nolietojums - juridiskās struktūras

1. Amerikas Savienotās Valstis

ASV saskaņā ar Modificēto paātrinātās izmaksu atgūšanas sistēmu (MACRS) MACRS nolietojums MACRS nolietojums ir nodokļa nolietojuma sistēma, kas pašlaik tiek izmantota ASV. MACRS, kas apzīmē modificētu paātrinātu izmaksu atgūšanas sistēmu, sākotnēji bija pazīstams kā ACRS (paātrināta izmaksu atgūšanas sistēma), pirms pēc tam, kad 1986. gadā tika pieņemts Nodokļu reformu likums, tā tika mainīta uz pašreizējo formu. Saskaņā ar IRS, kas ir nodokļu iekasēšanas kompetentā iestāde, aktīvu klases amortizācijas pieprasīšanai ir šādas:

| Pieļaujamo gadu skaits | Piemēri |

|---|---|

| 3 gadu īpašums | Sacīkšu zirgi, Īpašuma noma |

| 5 gadu īpašums | Vieglās automašīnas, Datori |

| 7 gadu īpašums | Biroja mēbeles, lauksaimniecības tehnika |

| 10 gadu īpašums | Laivas, augļu koki |

| 15 gadu īpašums | Restorāni, degvielas uzpildes stacijas |

| 20 gadu īpašums | Saimniecības ēkas, pašvaldības kanalizācija |

| 25 gadu īpašums | Ūdens apstrādes iekārtas |

2. Indija

Indijā nolietojums ir pieļaujams kā izdevums saskaņā ar 1961. gada Likumu par ienākuma nodokli, un to var izdarīt, izmantojot bilances samazināšanās metodi. Aktīvi tiek plaši iedalīti mēbelēs, rūpnīcās un mašīnās. Pieļaujamā mēbeļu un furnitūras nolietojuma likme ir 10%, savukārt rūpnīcas un iekārtas atkarībā no preces var būt 15%, 30% vai 40%. Bilances nolietojuma samazināšanās grupām ar 3, 5, 7 un 10 gadiem ir 200%, bet grupām ar 15 un 20 gadu klasēm - 150%.

3. Apvienotā Karaliste

Saskaņā ar Lielbritānijas 2007. gada Likumu par ienākuma nodokli amortizācija netiek uzskatīta par pieļaujamu izdevumu, vērtējot Lielbritānijas nodokļu iekasēšanas iestādes Viņas Majestātes Revenue and Customs uzņēmuma ienākuma nodokli. To aizstāj ar kapitāla piemaksām, kur fiksēta likme, ko izmanto, lai noteiktu, cik lielu daļu no izmaksām var atskaitīt katru gadu. Ir trīs veidu baseini:

- Galvenais baseins ar 18%, kas ietver rūpnīcas un mašīnas.

- Īpašas likmes baseins ar 8%, kas ietver ēku “neatņemamas īpašības”, priekšmetus ar ilgu kalpošanas laiku un ēku un automašīnu siltumizolāciju ar CO2 emisijas pārsniedz 130g / km.

- Atsevišķu aktīvu kopas ir vai nu 18%, vai 8% atkarībā no posteņa.

Saistītie lasījumi

Finanses piedāvā finanšu modelēšanas un vērtēšanas analītiķi (FMVA) ™ FMVA® sertifikāciju. Pievienojieties 350 600+ studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari sertifikācijas programma tiem, kas vēlas virzīt savu karjeru uz nākamo līmeni. Lai turpinātu mācīties un virzīt savu karjeru, noderēs šādi resursi:

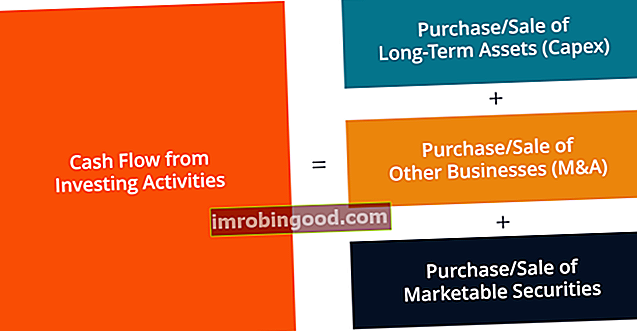

- Kapitāla izdevumi Kapitāla izdevumi Kapitāla izdevumi attiecas uz līdzekļiem, kurus uzņēmums izmanto ilgtermiņa aktīvu iegādei, uzlabošanai vai uzturēšanai, lai uzlabotu uzņēmuma efektivitāti vai spēju. Ilgtermiņa aktīvi parasti ir fiziski, un to lietderīgās lietošanas laiks ir vairāk nekā viens pārskata periods.

- Nolietojuma metodes Nolietojuma metodes Visizplatītākie nolietojuma metožu veidi ietver lineāro, divkāršo lejupslīdi, ražošanas vienības un gadu summas ciparus. Aktīva nolietojuma aprēķināšanai ir dažādas formulas. Nolietojuma izdevumi tiek izmantoti grāmatvedībā, lai sadalītu pamatlīdzekļa izmaksas tā lietderīgās lietošanas laikā.

- Dubultā samazināšanās bilances nolietojums Divkāršā samazināšanās bilances nolietojums Divkāršā samazināšanās bilances nolietojuma metode ir paātrinātas nolietojuma veids, kas divkāršo parasto nolietojuma pieeju. Pirmajos gados to bieži izmanto, lai pamatlīdzekļus pamatīgāk nolietotu, kas ļauj uzņēmumam atlikt ienākuma nodokļus vēlākiem gadiem. Šī rokasgrāmata paskaidros

- Ienākumu un zaudējumu aprēķina rindas elementu projicēšana Ienākuma pārskata rindas punktu projicēšana Mēs apspriežam dažādas peļņas vai zaudējumu aprēķina rindu posteņu projicēšanas metodes. Peļņas vai zaudējumu aprēķina rindas pozīciju projektēšana sākas ar pārdošanas ieņēmumiem, pēc tam ar izmaksām