Starpstāvu finansējums ir finansēšanas slānis, kas aizpilda plaisu starp vecāko parādsaistību un uzņēmuma pašu kapitālu. To var strukturēt kā priviliģētās akcijas Priekšroku akcijas Priekšroku akcijas (priekšroka, priekšroka akcijas) ir akciju īpašumtiesību klase sabiedrībā, kurai ir prioritāra prasība pret uzņēmuma aktīviem, salīdzinot ar parastajām akcijām. Akcijas ir vecākas par parastajām akcijām, bet ir jaunākas par parādiem, piemēram, obligācijām. vai kā nenodrošinātu parādu, un tas investoriem dod iespēju konvertēt uz pašu kapitāla procentiem. Starpstāvu finansējums parasti tiek izmantots izaugsmes perspektīvām, piemēram, iegādei un biznesa paplašināšanai.

Starp vecāku parāda un kapitāla finansējumu pastāv plaisa šādu kopīgu iemeslu dēļ:

- Inventārs, debitoru parādi Debitoru parādi Debitoru parādi (AR) atspoguļo uzņēmuma kredīta pārdošanu, kuru klienti vēl nav pilnībā apmaksājuši, kas ir apgrozāmais aktīvs bilancē. Uzņēmumi ļauj saviem klientiem maksāt samērīgā, ilgākā laika posmā, ja vien ir panākta vienošanās par noteikumiem. , un pamatlīdzekļi Pamatlīdzekļi Pamatlīdzekļi attiecas uz ilgtermiņa materiālajiem aktīviem, kurus izmanto uzņēmējdarbībā. Šis aktīvu veids nodrošina ilgtermiņa finansiālu ieguvumu, tā lietderīgās lietošanas laiks pārsniedz vienu gadu un bilancē tiek klasificēts kā pamatlīdzeklis (PP&E). tiek diskontēti augstāk, baidoties no to vērtības neatzīšanas.

- Bilancēs ir ierakstīts ievērojams nemateriālo aktīvu apjoms.

- Lai novērstu saistību nepildīšanas un regulatīvā spiediena pieaugumu, bankas uzliek ierobežojumus kopējam parādam, ko bizness var iegūt.

Starpstāvu finansēšanas atdeves likme

Starpstāvu finansēšanas pamatforma ir nenodrošināts parāds un vēlamās akcijas. Tā kā starpstāvu finansējums nav nodrošināts, tas rada augstākus riskus, un ieguldītājiem ir nepieciešama lielāka atdeves likme nekā nodrošinātajiem aizdevējiem. Parasti ieguldītājam tā maksā 12-20%, kas ir augstāka par parasto parādu atdeves likmi.

Starpstāvu ieguldītāji var gūt peļņu no šādiem pieejamajiem avotiem:

1. Naudas procenti

Pamatojoties uz nesamaksātā starpposma finansējuma atlikuma daļu, investori periodiski saņem skaidru naudu. Procentu likme var būt vai nu noteikta, vai arī tā var svārstīties aizdevuma periodā.

2. Maksājumi natūrā (PIK) procenti

Tas ir arī periodisks maksājuma veids. Tomēr procentu summa netiek maksāta skaidrā naudā. Tā vietā tā tiek pievienota nodrošinājuma pamatsummā, un kopējā summa tiek samaksāta aizdevuma perioda beigās. Piemēram, 50 miljonu dolāru obligācija ar 10% PIK procentu likmi perioda beigās sastādīs 55 miljonus ASV dolāru, un naudas procenti skaidrā naudā nebūs.

3. Īpašumtiesības

Līdzīgi kā konvertējama obligācija, starpstāvu finansējums bieži vien ietver kapitāla procentus konvertācijas pazīmes vai ordera veidā. Parasti PIK procenti vai naudas procenti seko vērtspapīru īpašumtiesību daļai.

4. Dalības izmaksa

Kapitāla vietā ieguldītāji var izmantot pašu kapitāla atdevi kā procentuālo daļu no uzņēmuma darbības, ko mēra ar neto apgrozījumu vai EBITDA EBITDA EBITDA vai peļņa pirms procentiem, nodokļiem, nolietojumu, amortizāciju ir uzņēmuma peļņa pirms jebkura no šiem neto tiek veikti atskaitījumi. EBITDA koncentrējas uz uzņēmuma darbības lēmumiem, jo tajā tiek aplūkota uzņēmuma rentabilitāte no pamatdarbībām pirms kapitāla struktūras ietekmes. Formula, piemēri vai peļņa.

5. Vienošanās maksa

Starpuzņēmumu ieguldītājiem, noslēdzot darījumu, jāmaksā arī vienošanās maksa.

Starpstāvu finansēšanas priekšrocības

Emitentam

1. Kopējā kapitāla palielināšana

Starpstāvu finansējums var palīdzēt uzņēmumam nodrošināt lielāku kapitālu un apiet uzņēmējdarbības nepietiekamo kapitalizāciju. Procentu maksājums par starpstāvu finansējumu ir arī atskaitāms no nodokļiem.

Pieņemsim, ka vēlaties sākt savu biznesu, un jums ir nepieciešami 15 miljoni ASV dolāru. Jūs plānojat piesaistīt 5 miljonus ASV dolāru ar pašu kapitālu un vērsāties bankā, meklējot aizdevumu 10 miljonu ASV dolāru apmērā. Tomēr banka to parasti uzskata par nesaprātīgu un aizdos tikai 75% no nepieciešamā aizdevuma. Tas dod jums iespēju piesaistīt 7,5 miljonus USD, izmantojot pašu kapitālu.

Pieņemsim, ka starpstāvu investors piedāvā jums aizdot 5 miljonus dolāru. Tā kā banka starpstāvu uzskata par pašu kapitālu un saskata uzticamu partneri ar starpstāvu komponentu, banka galu galā jums aizdos sākotnēji pieprasīto summu 10 miljonu ASV dolāru apmērā. Tāpēc kopējais piesaistītais kapitāls ar starpstāvu un bez tā būs:

Tādējādi starpstāvu slānis samazina pašu kapitāla prasību un palīdz nodrošināt lielāku kopējo kapitālu.

2. Kapitāla izmaksu samazināšana un kapitāla atdeves pieaugums

Pašu kapitāls ir visdārgākais kapitāla avots, un tas mazina pašreizējos akcionārus. Tāpēc starpstāvu parāds var būt pievilcīga alternatīva, lai piekļūtu tik vajadzīgajam kapitālam. Lai samazinātu patiesās kapitāla izmaksas un palielinātu aktīvu atdevi, uzņēmumi izmanto atbilstošu vecāku parāda, starpposma parāda un pašu kapitāla kombināciju.

Investoram

1. Pievilcīgs un drošs ieguldījums

Starpstāvu ieguldītājs bauda kapitāla ieguldījumu priekšrocības augstas atdeves un daudzveidīga portfeļa veidā. Gadījumā, ja aizņēmuma uzņēmums gūst panākumus, starpstāvu investors var izmantot kapitāla opciju un saņemt priekšrocības.

Turklāt pat sliktākajā gadījumā starpstāvu investors saņem vismaz procentu maksājumu. Par starpstāvu finansējumu saņemtie procenti pārspēj saņemtos procentus pret tradicionālo finansējumu.

2. Opcijas opcija

Starpstāvu finansējums bieži ietver garantijas vai konvertējamas kapitāla opcijas, kuras starpstāvu investors var izmantot, lai nopelnītu uzņēmuma daļu. Tiesības var izmantot noteiktā datumā vai jebkura konkrēta notikuma gadījumā, kā norādīts līgumā.

Starpstāvu finansēšanas ierobežojumi

Emitentam

1. Neveiksmes varbūtība

Lai arī starpposma finansējums ir viegli pieejams, ir nepieciešamas augstas procentu likmes. Gadījumā, ja projektu neizdodas uzsākt, kreditoram būs jāatmaksā ārkārtīgi dārgais aizdevums.

2. Potenciāla kontroles un brīvības zaudēšana

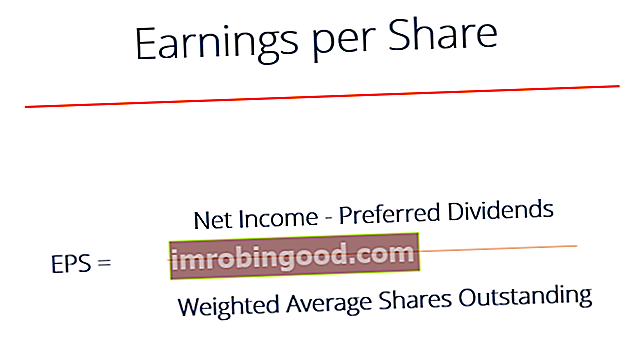

Kreditori, uzņemoties starpstāvu parādu, upurē brīvību un kontroli, jo konvertēšana uz pašu kapitālu vienmēr ir iespējama. Turklāt, izmantojot pašu kapitāla opciju, EPS samazinās, izraisot negatīvu akcionāru reakciju.

Investoram

1. Augsts risks

Starpstāvu finansējums tiek nodrošināts bez ķīlas, un ieguldījums galvenokārt tiek veikts augstas ienesīguma, bet riskantos projektos. Tādējādi investori ir pakļauti investīciju zaudēšanas riskam, ja uzņēmums bankrotēs.

2. Ilgs ieguldījumu atdeves periods

Uzņēmumi parasti meklē starpstāvu finansējumu izaugsmes vai paplašināšanās procesam. Šādiem projektiem vajadzīgs zināms laiks, pirms tie var radīt peļņu. Starpstāvu finansējums nav paredzēts investoriem, kuri vēlas ātri nopelnīt. Tāpēc starpstāvu finansēšanas līgumos procentu likmju noteikšana tiek noteikta pēc perioda, nevis uzreiz.

Key Takeaways

- Starpstāvu finansējums dod lielāku atdevi nekā tradicionālais parāds, un ieguldītāji var nopelnīt peļņu, izmantojot naudas procentus, PIK procentus, īpašumtiesības un izmaksu procentos no uzņēmuma darbības.

- Tas palīdz biznesam nodrošināt lielāku kapitālu, pazemināt kapitāla izmaksas, palielināt peļņas likmi un ietaupīt nodokli no procentu maksājumiem.

- Starpstāvu finansējums ietver konvertējamu opciju vai garantiju, kas nodrošina ieguldītājiem tiesības nopelnīt daļu no biznesa. Tomēr tā rezultātā īpašnieki zaudē kontroli.

Papildu resursi

Finanses piedāvā sertificētu banku un kredītu analītiķu (CBCA) ™ CBCA ™ sertifikātu sertificēto banku un kredītu analītiķu (CBCA) ™ akreditācija ir globāls kredītiķu analītiķu standarts, kas aptver finanses, grāmatvedību, kredītu analīzi, naudas plūsmas analīzi, paktu modelēšanu, aizdevumu atmaksas un vairāk. sertifikācijas programma tiem, kas vēlas karjeru pārcelt uz nākamo līmeni. Lai turpinātu mācīties un virzīt savu karjeru, noderēs šādi resursi:

- Kapitāla izmaksas Kapitāla izmaksas Kapitāla izmaksas ir minimālā atdeves likme, kas uzņēmumam jānopelna pirms vērtības radīšanas. Pirms bizness var gūt peļņu, tam vismaz jāsniedz pietiekami ienākumi, lai segtu darbības finansēšanas izmaksas.

- Pro-Rata līdzdalības tiesības Pro-Rata līdzdalības tiesības Pro-rata līdzdalības tiesības vai proporcionālas ieguldījumu tiesības garantē esošajiem investoriem tiesības piedalīties turpmākajās līdzekļu vākšanas aktivitātēs. Pro-

- Ienesīguma likme Atdeves likme Atdeves likme (ROR) ir ieguldījuma pieaugums vai zaudējums noteiktā laika periodā, kas salīdzināts ar sākotnējām ieguldījumu izmaksām, kas izteiktas procentos. Šī rokasgrāmata māca visbiežāk lietotās formulas

- A sērijas finansējums A sērijas finansējums A sērijas finansējums (pazīstams arī kā A sērijas kārtas vai A sērijas finansējums) ir viens no starta kapitāla palielināšanas procesa posmiem. Būtībā A sērijas kārta ir starta finansēšanas otrais posms un pirmais riska kapitāla finansēšanas posms.