Nekustamā īpašuma attīstības modelis parasti sastāv no divām sadaļām: Darījumu kopsavilkums un Naudas plūsmas modelis. Darījumu kopsavilkumā visi svarīgi pieņēmumi - ieskaitot grafiku (kurā noteikts laika grafiks), īpašuma statistika, attīstības izmaksas, finansēšanas pieņēmumi un pārdošanas pieņēmumi - ir uzskaitīti un izmantoti, lai aprēķinātu ekonomiku un rentabilitāti. Rentabilitātes indekss Rentabilitātes indekss (PI) ) nosaka attiecību starp nākotnes naudas plūsmu pašreizējo vērtību un sākotnējo ieguldījumu. Indekss ir noderīgs rīks investīciju projektu sarindošanai un katras ieguldījumu vienības radītās vērtības parādīšanai. Rentabilitātes indekss ir pazīstams arī kā peļņas ieguldījumu koeficients (PIR) vai vērtības ieguldījumu koeficients (VIR). projekta.

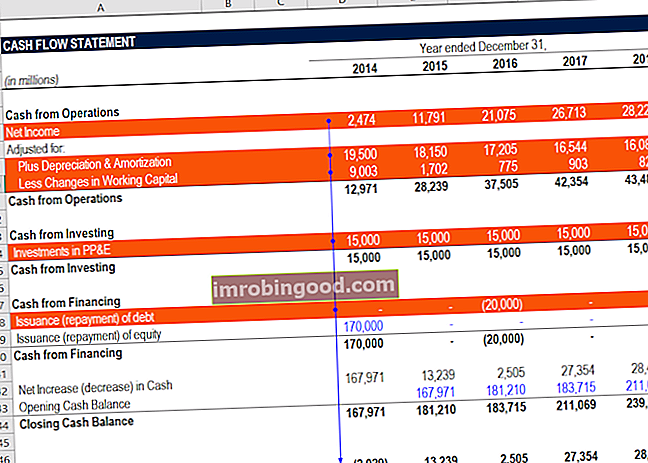

Naudas plūsmas modelis sākas ar ieņēmumu palielināšanu, ikmēneša izdevumiem Darbības budžets Darbības budžets sastāv no ieņēmumiem un izdevumiem noteiktā laika periodā, parasti ceturksnī vai gadā, kurus uzņēmums izmanto, lai plānotu savu darbību. Lejupielādējiet bezmaksas Excel veidni. Ikmēneša budžeta veidnē ir kolonna katram mēnesim, un kopsummas ir visa gada gada rādītāji, finansējums un visbeidzot piesaistītās brīvās naudas plūsmas, NPV (neto pašreizējā vērtība), NPV A formulas ceļvedis NPV formulai programmā Excel, veicot finanšu analīzi. . Ir svarīgi precīzi saprast, kā NPV formula darbojas programmā Excel, un matemātiku, kas ir aiz tās. NPV = F / [(1 + r) ^ n] kur, PV = pašreizējā vērtība, F = nākotnes maksājums (naudas plūsma), r = diskonta likme, n = periodu skaits nākotnē un IRR (iekšējā peļņas norma) ). Nākamajās sadaļās mēs iziesim galvenos soļus, lai izveidotu labi organizētu nekustamā īpašuma attīstības modeli.

Darījuma kopsavilkums

1. Grafiks un īpašuma statistika

Pirmais solis nekustamā īpašuma attīstības modeļa izveidē ir aizpildīt pieņēmumus par grafiku un īpašuma statistiku. Šeit ir saraksts ar vienumiem, kas jāiekļauj:

2. Attīstības izmaksas

Nākamajam nekustamā īpašuma attīstības modeļa izveidošanas posmam mēs ievadīsim pieņēmumus par attīstības izmaksām, ņemot vērā kopējo summu, izmaksas par vienību un izmaksas par kvadrātpēdu. Attīstības izmaksas var ietvert zemes izmaksas, ēkas izmaksas, apkalpošanu, stingrus un neparedzētus gadījumus, mārketingu utt. Izmantojot iepriekš aizpildīto īpašumu statistiku, mēs varam aprēķināt visus šos skaitļus un aizpildīt sadaļu par attīstības izmaksām. Sadaļai vajadzētu izskatīties apmēram šādi:

Attēlu avots: Finance’s Real Estate finanšu modelēšanas kurss.

3. Pārdošanas pieņēmumi

Pārdošanas pieņēmumos mēs aprēķināsim kopējos ieņēmumus no šī projekta. Pieņemsim, ka tiek veikti tirgus pētījumi un, pamatojoties uz salīdzināmiem datiem, mēs uzskatām, ka 500 USD par kvadrātpēdu ir reāls pārdošanas cenas sākumpunkts. Pēc tam mēs to izmantosim kā ieņēmumu virzītāju. Pēc pārdošanas (kopējā, $ / vienība, $ / SF), pārdošanas komisijas (piemēram, 50%) un garantijas aprēķināšanas mēs varam noteikt šī projekta neto ieņēmumus.

4. Finansēšanas pieņēmumi

Attiecībā uz finansējumu ir trīs kritiski pieņēmumi: aizdevuma un izmaksu procentuālais daudzums, procentu likme un zemes aizdevums.

Pirms aprēķināt kopējo aizdevuma summu, mums jānoskaidro kopējā attīstības izmaksu summa. Tā kā mēs vēl neesam aprēķinājuši procentu izdevumus, mēs šobrīd varam saistīt šūnu ar naudas plūsmas modeli un iegūt vērtību, kad naudas plūsmas modelis ir aizpildīts. Komisijas komisijas ir tādas pašas kā pārdošanas komisijas pārdošanas pieņēmumu sadaļā. Kopējās izstrādes izmaksas var aprēķināt šādi:

- Kopējās attīstības izmaksas = zemes izmaksas + attīstības izmaksas + procentu un komisiju summa

Tagad mēs varam aizpildīt pārējos finansēšanas pieņēmumus.

- Šim projektam iegūtā maksimālā aizdevuma summa = kopējās attīstības izmaksas x aizdevuma un izmaksu procentuālā daļa

- Pašu kapitāla summa = kopējās attīstības izmaksas - maksimālā aizdevuma summa

Attēlu avots: Finance’s Real Estate Development Model Course.

Iepriekš minētie skaitļi būs pieņēmumi no sadaļas Deal Summary. Kad būsim pabeiguši naudas plūsmas modeli, mēs atgriezīsimies un aizpildīsim sadaļu Development Pro Forma un pievienosim jutīguma analīzi.

Naudas plūsmas modelis

1. Ieņēmumu uzkrāšana

Pirmais solis ieņēmumu aprēķināšanā ir noskaidrot, kā tiek absorbētas un slēgtas pilsētas. Absorbcija ir pieejamo māju skaits, kas tiek pārdots noteiktā laika periodā, savukārt slēgšana ir to māju skaits, kuras tiek slēgtas pēc būvniecības pabeigšanas.

Tagad mēs varam veidot ieņēmumus, izmantojot absorbcijas un slēgšanas informāciju.

- Townhomes sales = Pārdošanas cena / Vienība x Townhome Closings

- Pirmie 50% komisijas naudas (iekasē, pārdodot mājas) = - Townhome absorbcija x Pārdošanas cena / Vienība x (Komisija% / 2)

- Otrie 50% komisijas naudas (tiek iekasēti, ja mājas tiek slēgtas) = - Pilsētas slēgšana x Pārdošanas cena / Vienība x (Komisija% / 2)

- Garantija = - garantijas izmaksas / vienība x savrupmājas slēgšana

- Kopējie neto ieņēmumi = SUM (Townhome pārdošana + 50% komisijas maksas + 50% komisijas maksa + garantija)

(* Ņemiet vērā, ka komisijas maksas un garantija ir negatīvā apjomā.)

2. Izdevumi

Tagad mēs uzzināsim attīstības izdevumus, kas ietver zemes iegādes izmaksas, pirms būvniecības un būvniecības izdevumus. Skaitļus var atrast izstrādes izmaksu pieņēmumu sadaļā no piedāvājuma kopsavilkuma.

- Zemes iegādes izmaksas = zemes izmaksas

- Tēriņi pirms būvniecības = Tēriņi pirms celtniecības (USD / mēnesī)

- Būvniecības izdevumi = (Attīstības izmaksas - pirms būvniecības izdevumi) / Nr. vairāku mēnešu būvniecībā

- Kopējās attīstības izmaksas = SUM (zemes iegādes izmaksas + izdevumi pirms būvniecības + būvniecības izdevumi)

3. Finansēšanas izmaksas un ieņēmumi no kapitāla atmaksas

Fonda izmaksas ir projekta naudas plūsmas trūkums, kas jāfinansē. Kad kopējie neto ieņēmumi ir mazāki par kopējām izstrādes izmaksām, rodas negatīva naudas plūsma, kas mums jāsedz. Kad kopējie tīrie ieņēmumi kļūs lielāki par kopējām attīstības izmaksām, būs pozitīvi ieņēmumi, kurus mēs varam izmantot, lai atmaksātu aizņemto kapitālu. Lai aprēķinātu divus skaitļus, mēs varam izmantot šādas formulas:

- Fonda izmaksas = IF ((Kopējie neto ieņēmumi - Kopējās attīstības izmaksas)> 0, (Kopējie neto ieņēmumi - Kopējās attīstības izmaksas), 0)

- Ieņēmumi no atmaksātā kapitāla = IF ((Kopējie neto ieņēmumi - Kopējās attīstības izmaksas) <0, (Kopējie neto ieņēmumi - Kopējās attīstības izmaksas), 0)

4. Finansējums

Tālāk mēs aprēķinām aizdevuma atlikumus, piesaistes, atmaksas un uzkrātos procentus. Turpmākajā tabulā apkopoti aprēķini par pirmo periodu un šādiem periodiem:

Mums arī jāveic ātra saprāta pārbaude, lai pārliecinātos, ka neviens no gala atlikumiem nepārsniedz maksimālo aizdevuma summu.

5. Bezmaksas naudas plūsma un IRR

Tagad mēs varam aprēķināt piesaistītās brīvās naudas plūsmas un no tā izrietošo šī projekta IRR.

- Izmantotā brīvā naudas plūsma = SUM (fonda izmaksas, ieņēmumi no atmaksātā kapitāla, aizdevumu piesaistīšana, aizdevuma atmaksa)

Kapitāla atlikums ir vienkārši kumulatīvais FCF:

- Pirmā perioda atlikums = piesaistītā brīvā naudas plūsma

- Nākamo periodu atlikumi = Iepriekšējais atlikums - piesaistītā bezmaksas naudas plūsma

Visbeidzot, izmantojot XIRR formulu, mēs varam aprēķināt Levered IRR šim projektam:

- Levered IRR = XIRR (visas piesaistītās brīvās naudas plūsmas, atbilstošais laika periods)

Attēlu avots: Finance’s Real Estate finanšu modelēšanas kurss.

Vairāk resursu

Finanses ir oficiālais finanšu modelēšanas un vērtēšanas analītiķa (FMVA) ™ FMVA® sertifikācijas nodrošinātājs. Pievienojieties 350 600+ studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari sertifikācijas programma, kas paredzēta ikviena pārveidošanai par pasaules klases finanšu analītiķi. Lai turpinātu mācīties un pilnveidot savas zināšanas par finanšu analīzi, mēs iesakām tālāk norādītos papildu finanšu resursus:

- Finanšu modelēšanas paraugprakses bezmaksas finanšu modelēšanas rokasgrāmata Šajā finanšu modelēšanas rokasgrāmatā ir iekļauti Excel padomi un paraugprakse par pieņēmumiem, virzītājspēkiem, prognozēšanu, trīs paziņojumu sasaisti, DCF analīzi un citu informāciju.

- Nekustamā īpašuma finanšu modelēšanas pamati Nekustamā īpašuma finanšu modelēšanas pamati Uzziniet nekustamā īpašuma finanšu modelēšanas pamatus šajā ievada rokasgrāmatā par finanšu modeļa izveidi nekustamā īpašuma attīstības projektam.

- Nekustamā īpašuma kopuzņēmums Nekustamā īpašuma kopuzņēmums Nekustamā īpašuma kopuzņēmumam (JV) ir izšķiroša loma lielāko daļu nekustamo īpašumu projektu izstrādē un finansēšanā. Kopuzņēmums ir vienošanās

- Finanšu modeļu veidi Finanšu modeļu veidi Visizplatītākie finanšu modeļu veidi ir: 3 pārskatu modelis, DCF modelis, M&A modelis, LBO modelis, budžeta modelis. Atklājiet 10 populārākos veidus