Izvairīšanās no zaudējumiem ir uzvedības finanšu tendence. Uzvedības finansēšana. Uzvedības finansēšana ir psiholoģijas ietekmes uz investoru vai finanšu praktiķu uzvedību izpēte. Tas ietver arī turpmāko ietekmi uz tirgiem. Tas koncentrējas uz faktu, ka ieguldītāji ne vienmēr ir racionāli tur, kur investori tik ļoti baidās no zaudējumiem, ka koncentrējas uz mēģinājumiem izvairīties no zaudējumiem vairāk nekā uz peļņas gūšanu. Jo vairāk cilvēks piedzīvo zaudējumus, jo lielāka varbūtība, ka viņiem būs tendence izvairīties no zaudējumiem.

Pētījumi par izvairīšanos no zaudējumiem rāda, ka investori vairāk nekā divas reizes spēcīgāk izjūt zaudējumu sāpes, nekā viņi izbauda peļņas gūšanu.

Uzvarētāju un zaudētāju turēšana

Daudzi investori neatzīst zaudējumus par tādiem, kamēr tie nav realizēti. Tāpēc, lai izvairītos no “reālu” zaudējumu ciešanām, viņi turpinās turēties pie ieguldījuma, pat ja viņu zaudējumi no tā pieaug. Tas ir tāpēc, ka viņi var psiholoģiski vai emocionāli izvairīties no zaudējumu fakta, kamēr viņi vēl nav slēguši tirdzniecību. Viņu zemapziņā, ja ne apzinīgā domāšanā, zaudējumi netiek "skaitīti", kamēr ieguldījums nav slēgts. Negatīvā ietekme, protams, ir tāda, ka investori bieži turpina turēties pie ieguldījumu zaudēšanas daudz ilgāk, nekā vajadzētu, un galu galā cieš daudz lielākus zaudējumus nekā nepieciešams. Tā praksē izskatās izvairīšanās no zaudējumiem.

Nu, kā jūs aizsargājaties pret aizspriedumiem par zaudējumu novēršanu? Viens praktisks solis ir vienmēr izmantot stingrus stop-loss rīkojumus, lai samazinātu iespējamos zaudējumus jebkurā tirdzniecībā. Šāda veida iepriekšēja apņemšanās vienmēr ierobežot savu risku palīdz mazināt tieksmi iekrist zaudējumu novēršanas slazdā.

Zaudēšanas novēršanas piemēri

Zemāk ir saraksts ar zaudējumu novēršanas piemēriem, kuros investori bieži ietilpst:

- Ieguldījumi zemas ienesīguma garantētās investīcijās salīdzinājumā ar daudzsološākiem ieguldījumiem, kuriem ir lielāks risks

- Nepārdot akcijas, kas jums pieder, kad jūsu pašreizējā racionālā akciju analīze skaidri norāda, ka no tā būtu jāatsakās kā no ieguldījuma

- Pārdodot nedaudz paaugstinātu akciju cenu, lai realizētu jebkādas summas pieaugumu, kad jūsu analīze norāda, ka akcijas ir jāglabā ilgāk, lai iegūtu daudz lielāku peļņu

- Pastāstiet sev, ka ieguldījums nav zaudējums, kamēr tas nav realizēts (t.i., kad ieguldījums tiek pārdots)

Racionālas stratēģijas zaudējumu novēršanai

Apskatīsim dažus piemērus, kā uzņēmums vai privātpersona var saprātīgi samazināt riska pakāpi un zaudējumus:

- Ierobežojiet esošu ieguldījumu, veicot otru ieguldījumu, kas ir apgriezti korelēts ar pirmo ieguldījumu

- Ieguldījums apdrošināšanas produktos, kuriem ir garantēta atdeves likme. Ienesīguma likme (ROR) ir ieguldījuma pieaugums vai zaudējums noteiktā laika periodā, salīdzinot ar sākotnējām ieguldījumu izmaksām, kas izteiktas procentos. Šī rokasgrāmata māca visbiežāk lietotās formulas

- Ieguldījums valsts obligācijās Obligācijas Obligācijas ir fiksēta ienākuma vērtspapīri, kurus korporācijas un valdības emitē kapitāla piesaistei. Obligāciju emitents aizņemas kapitālu no obligāciju turētāja un veic fiksētus maksājumus viņiem ar fiksētu (vai mainīgu) procentu likmi uz noteiktu laiku.

- Iegādājieties investīcijas ar salīdzinoši zemu cenu svārstīgumu

- Apzināti neziniet, kā izvairīties no zaudējumiem kā potenciālā vājuma jūsu ieguldījumu lēmumos

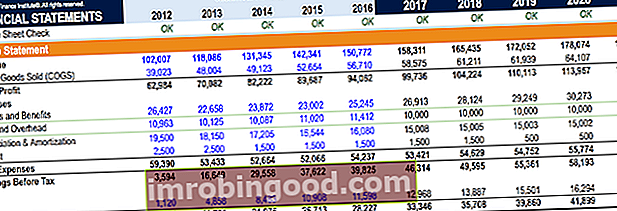

- Ieguldiet uzņēmumos, kuriem ir ārkārtīgi spēcīga bilance Bilance Bilance ir viens no trim pamata finanšu pārskatiem. Šie paziņojumi ir svarīgi gan finanšu modelēšanai, gan grāmatvedībai. Bilancē tiek parādīti uzņēmuma kopējie aktīvi un to, kā šie aktīvi tiek finansēti, izmantojot vai nu parādu, vai pašu kapitālu. Aktīvi = pasīvi + pašu kapitāla un naudas plūsmas ģenerēšana. (Citiem vārdiem sakot, veiciet pienācīgu rūpību un veiciet tikai tādus ieguldījumus, par kuriem racionāla analīze liecina, ka tiem ir reāls potenciāls ievērojami palielināt vērtību.)

Papildu resursi

Paldies, ka izlasījāt šo finanšu pārskatu par to, kas ir nepatika pret zaudējumiem un ko tas nozīmē investoriem. Finanses nodrošina FMVA finanšu modelēšanas apzīmējumu FMVA® Certification Join 350 600+ studentu, kas strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari, kas paredzēti, lai palīdzētu ikvienam kļūt par pasaules klases finanšu analītiķi.

Lai uzzinātu vairāk un virzītu karjeru, noderēs šie ceļveži:

- Bezriska likme Bezriska likme Bezriska atdeves likme ir procentu likme, ko ieguldītājs var sagaidīt nopelnot par ieguldījumu, kas nerada risku. Praksē parasti tiek uzskatīts, ka bezriska likme ir vienāda ar procentiem, kas samaksāti par 3 mēnešu valsts kases parādzīmi, kas parasti ir drošākais ieguldītāja ieguldījums.

- Idiosyncratic Risk Idiosyncratic Risk Idiosyncratic risk, ko dažkārt dēvē arī par nesistemātisku risku, ir raksturīgais risks, kas saistīts ar ieguldījumiem konkrētā aktīvā - piemēram, akcijā -

- Riska vērtība (VAR) Riska vērtība (VaR) Riska vērtība (VaR) novērtē ieguldījumu risku. VaR mēra iespējamos zaudējumus, kas varētu notikt ieguldījumu portfelī noteiktā laika periodā.

- Pārmērīgas pašpārliecinātības aizspriedumi Pārmērīgas pašpārliecinātības aizspriedumi Pārmērīgas pašpārliecinātības aizspriedumi ir nepareizs un maldinošs mūsu prasmju, intelekta vai talanta novērtējums. Īsāk sakot, tā ir egoistiska pārliecība, ka mēs esam labāki nekā patiesībā esam. Tas var būt bīstams neobjektivitāte, un tas ir ļoti produktīvs uzvedības finanšu un kapitāla tirgos.