Peļņas jaudas vērtība ir metode, kā novērtēt uzņēmuma akcijas, pieņemot, ka pašreizējie ienākumi ir ilgtspējīgi un nav izaugsmes nākotnē.

Tas nozīmē, ka peļņas jaudas vērtība novērtē uzņēmuma akciju vērtību ar pieņēmumu, ka tas turpinās gūt nemainīgu peļņu gadu gaitā, bet ar nulles peļņas pieaugumu.

Uzņēmums var sasniegt noturīgu peļņas līmeni, pārliecinoties, ka tikai pietiekams kapitāls tiek ieguldīts atpakaļ uzņēmuma darbībā. Peļņas jaudas vērtības metodē tiek ņemta vērā tikai uzturēšanas CAPEX. Kā aprēķināt CapEx - formulu Šajā rokasgrāmatā parādīts, kā aprēķināt CapEx, atvasinot CapEx formulu no ienākumu un bilances finanšu modelēšanai un analīzei. , kas ir nepieciešams, lai uzturētu esošo peļņas līmeni.

Kopsavilkums

- Peļņas jaudas vērtība ir metode, ko izmanto, lai noskaidrotu uzņēmuma akciju patieso vērtību, pieņemot pastāvīgu peļņu un bez turpmākas izaugsmes.

- Peļņas jaudas vērtību uz vienu akciju var salīdzināt ar uzņēmuma akciju tirgus cenu, lai noteiktu, vai akcijas ir pārvērtētas, nepietiekami novērtētas vai patiesā vērtībā.

- Peļņas jaudas vērtība izmanto uzņēmuma peļņu, kas pieejama uzņēmuma finanšu pārskatos, lai noteiktu uzņēmuma akciju vērtību.

Peļņas jaudas vērtības aprēķins

Peļņas jaudas vērtību aprēķina, veicot šādas darbības:

1. solis: Aprēķiniet vidējo peļņas pirms procentu un nodokļu (EBIT) normu.

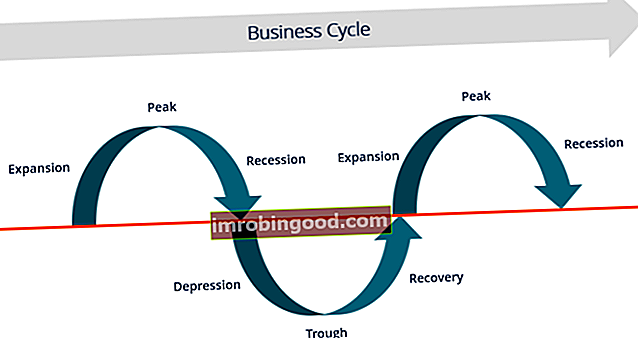

Tiek ņemtas vērā pēdējo piecu gadu (nevis viena gada) EBIT normas, jo uzņēmuma peļņa dažos gados ir augsta un dažos gados zema. Tādējādi vidējais EBIT EBIT Guide EBIT apzīmē peļņu pirms procentiem un nodokļiem un ir viena no pēdējām starpsummām peļņas vai zaudējumu aprēķinā pirms neto ienākumiem. EBIT dažkārt dēvē arī par pamatdarbības ienākumiem, un to sauc par to, jo to nosaka, no pārdošanas ieņēmumiem atskaitot visus darbības izdevumus (ražošanas un neražošanas izdevumus). tiek apsvērta visaptveroša biznesa cikla rezerve.

Biznesa cikls Biznesa cikls Biznesa cikls ir iekšzemes kopprodukta (IKP) svārstību cikls ap tā ilgtermiņa dabisko pieauguma tempu. Tas izskaidro ekonomiskās darbības paplašināšanos un sarukumu, ko ekonomika piedzīvo laika gaitā. piecu gadu ilgums ir pietiekams, lai iekļautu augstas, mērenas un zemas uzņēmējdarbības peļņas normas.

2. darbība: normalizējiet EBIT un aprēķiniet ieņēmumus pēc nodokļu nomaksas.

Normalizētā peļņa atspoguļo uzņēmuma pelnīšanas spēju, ko investors var sagaidīt nākotnē.

Normalizētais EBIT = pašreizējie pārdošanas apjomi * vidējā EBIT starpība

Pēc nodokļu nomaksas normalizētais EBIT = normalizētais EBIT * (1 - faktiskā nodokļa likme)

3. darbība: pievienojiet nolietojumu.

Normalizētā peļņa = Pēc nodokļu nomaksas Normalizētais EBIT + Koriģētais nolietojums

Pielāgotais nolietojums = (0,5 * faktiskā nodokļa likme) X Vidējais nolietojums (5 gadi)

4. solis: Aprēķiniet vidējo uzturēšanas CAPEX.

Apkope Capex = kopējais Capex X (1 - ienākumu pieauguma temps)

Vidējais apkopes Capex = apkopes Capex vidējais rādītājs pēdējo 5 gadu laikā

5. solis: Aprēķiniet bruto peļņas jaudas vērtību.

Pielāgotie ieņēmumi = Normalizētā peļņa - vidējā uzturēšanas kapeika

Bruto peļņas jaudas vērtība = koriģētā peļņa / WACC

6. darbība: aprēķiniet peļņas jaudas vērtību.

Peļņas jaudas vērtība = Bruto peļņas jaudas vērtība + Pārpalikuma neto aktīvi - parāds

Peļņas jaudas vērtība uz vienu akciju = Peļņas jaudas vērtība / neizmaksāto akciju skaits

Peļņas jaudas vērtības interpretācija

Peļņas jaudas vērtību izmanto, lai noteiktu, vai uzņēmuma akcijas ir pārvērtētas, nepietiekami novērtētas vai godīgi novērtētas.

- Uzņēmuma akcijas tiek novērtētas par zemu, ja peļņas jaudas vērtība uz vienu tās akciju ir lielāka par pašreizējo akciju tirgus cenu.

- Ja peļņas jaudas vērtība uz vienu akciju ir zemāka par esošo tirgus cenu, uzņēmuma akcijas tiek pārvērtētas.

- Uzņēmuma akcijas tiek godīgi novērtētas, ja peļņas jaudas vērtība uz vienu akcijas daļu ir vienāda ar tā pašreizējo tirgus vērtību.

Tā kā peļņas jaudas vērtībā tiek ņemti vērā tikai pašreizējie uzņēmumu peļņas līmeņi, izaugsmes krājumi tiks vērtēti daudz mazāk. Turklāt, ja uzņēmums nākotnē nespēs saglabāt pašreizējo ienākumu līmeni, peļņas jaudas vērtības metode pārvērtēs uzņēmuma iekšējo vērtību.

Peļņas jaudas vērtība pret diskontēto naudas plūsmu

Diskontētās naudas plūsmas (DCF) pieeja vērtēšanai pieņem izaugsmes tempu, lai novērtētu uzņēmuma nākotnes naudas plūsmas. Tomēr dažādi analītiķi var pieņemt atšķirīgus izaugsmes tempus; tādējādi uzņēmuma vērtība, kas aprēķināta, izmantojot DCF metodi, ir ļoti atšķirīga.

Un otrādi, peļņas jaudas vērtības pieejai nav vajadzīgi šādi pieņēmumi, un tādējādi tiek izslēgts spekulāciju darbs. Lai aprēķinātu uzņēmuma patieso vērtību, tā izmanto skaitļus tieši no uzņēmuma finanšu pārskatiem.

Peļņas jaudas vērtības pieeja ir atkarīga no uzņēmuma spējas saglabāt pastāvīgu peļņu. Tādēļ šī metode palīdz pārvarēt problēmas, kas saistītas ar pieņēmumiem par peļņas normu, nākotnes izaugsmi un kapitāla izmaksām. Tomēr peļņas jaudas vērtības metode neuzskata nekādas izmaiņas, kas ietekmē uzņēmējdarbību.

Saistītie lasījumi

Finanses ir oficiālais sertificēto banku un kredītu analītiķu (CBCA) ™ CBCA ™ sertifikātu nodrošinātājs. Sertificētā banku un kredītu analītiķu (CBCA) ™ akreditācija ir globāls kredītanalītiķu standarts, kas aptver finanses, grāmatvedību, kredītu analīzi, naudas plūsmas analīzi, derības modelēšana, aizdevuma atmaksa un citas lietas. sertifikācijas programma, kas paredzēta ikviena pārveidošanai par pasaules klases finanšu analītiķi.

Lai turpinātu mācīties un attīstīt savas zināšanas par finanšu analīzi, mēs iesakām tālāk norādītos papildu resursus:

- Peļņas ienesīgums Peļņas ienesīgums Peļņas ienesīgums ir finanšu koeficients, kas raksturo uzņēmuma LTM peļņas par akciju saistību ar uzņēmuma akciju cenu par vienu akciju.

- DCF analīze DCF analīze Infographic Kā patiešām darbojas diskontētā naudas plūsma (DCF). Šajā DCF analīzes infografikā ir aprakstīti dažādi soļi, kas saistīti ar DCF modeļa izveidi programmā Excel.

- Iekšējā vērtība Iekšējā vērtība Uzņēmuma (vai jebkura ieguldījumu vērtspapīra) patiesā vērtība ir visu paredzamo nākotnes naudas plūsmu pašreizējā vērtība, kas diskontēta ar atbilstošu diskonta likmi. Atšķirībā no relatīvajām vērtēšanas formām, kas aplūko salīdzināmus uzņēmumus, iekšējā vērtēšanā tiek aplūkota tikai uzņēmuma raksturīgā vērtība.

- Krājumu novērtēšana Krājumu vērtēšana Katram ieguldītājam, kurš vēlas pārspēt tirgu, jāapgūst akciju novērtēšanas prasme. Būtībā akciju novērtēšana ir metode, kā noteikt akciju iekšējo vērtību (vai teorētisko vērtību). Krājumu novērtēšanas nozīme izriet no fakta, ka krājuma patiesā vērtība nav saistīta ar tā pašreizējo cenu.