Šķēršļu likme, kas pazīstama arī kā minimālā pieņemamā atdeves likme (MARR), ir minimālā nepieciešamā atdeves likme vai mērķa likme, ko investori sagaida par ieguldījumu. Likmi nosaka, novērtējot kapitāla izmaksas. Neaptvertās kapitāla izmaksas. Neaptvertās kapitāla izmaksas ir teorētiskas izmaksas uzņēmumam, kurš pats finansē kapitāla projekta īstenošanu, neuzņemoties parādu. Formula, piemēri. Neapstiprinātās kapitāla izmaksas ir netiešā peļņas norma, ko uzņēmums plāno nopelnīt par saviem aktīviem, bez parāda ietekmes. WACC pieņem pašreizējo kapitālu, ar to saistītos riskus, pašreizējās uzņēmējdarbības paplašināšanas iespējas, līdzīgu ieguldījumu atdeves likmes un citus faktorus, kas varētu tieši ietekmēt ieguldījumu.

Pirms noteikta ieguldījumu projekta pieņemšanas un ieviešanas tā iekšējā atdeves norma (IRR) XIRR vs IRR Kāpēc izmantot XIRR vs IRR. XIRR piešķir atsevišķus datumus katrai atsevišķai naudas plūsmai, padarot to precīzāku nekā IRR, veidojot finanšu modeli programmā Excel. jābūt vienādam vai lielākam par šķēršļu likmi. Jebkuram iespējamam ieguldījumam ir jābūt atdeves līmenim, kas ir augstāks par šķēršļu līmeni, lai tas būtu pieņemams ilgtermiņā.

Kādas metodes tiek izmantotas, lai noteiktu šķēršļu likmi?

Lielākā daļa uzņēmumu izmanto vidējās svērtās kapitāla izmaksas (WACC). WACC WACC ir uzņēmuma vidējās svērtās kapitāla izmaksas un atspoguļo tās jauktās kapitāla izmaksas, ieskaitot pašu kapitālu un parādu. WACC formula ir = (E / V x Re) + ((D / V x Rd) x (1-T)). Šī rokasgrāmata sniegs pārskatu par to, kas tas ir, kāpēc to lieto, kā to aprēķināt, kā arī nodrošina lejupielādējamu WACC kalkulatoru kā šķērsli ieguldījumiem. Tas izriet no fakta, ka uzņēmumi var atpirkt savas akcijas kā alternatīvu jauna ieguldījuma veikšanai, un, iespējams, viņi nopelnītu savu WACC kā atdeves likmi. Tādā veidā ieguldīšana pašu akcijās (nopelnot WACC) ir alternatīvu ieguldījumu alternatīvās izmaksas.

Vēl viens veids, kā aplūkot šķēršļu likmi, ir tas, ka tā ir nepieciešamā peļņas norma, ko investori pieprasa no uzņēmuma. Tāpēc jebkuram projektam, kurā uzņēmums iegulda, jābūt vienādam vai ideāli lielākam par tā kapitāla izmaksām.

Precīzāka pieeja ir aplūkot atsevišķu ieguldījumu risku un, pamatojoties uz to, pievienot vai atskaitīt riska prēmiju. Piemēram, uzņēmuma WACC ir 12%, un puse no tā aktīviem atrodas Argentīnā (augsts risks), bet puse tā aktīvu ir Amerikas Savienotajās Valstīs (zems risks). Ja uzņēmums meklē vienu jaunu ieguldījumu Argentīnā un vienu jaunu ieguldījumu Amerikas Savienotajās Valstīs, to salīdzināšanai nevajadzētu izmantot to pašu šķēršļu likmi. Tā vietā tai būtu jāizmanto augstāka likme ieguldījumiem Argentīnā un zemāka - ieguldījumiem ASV.

Kādi faktori jāņem vērā, nosakot šķēršļu likmi?

Analizējot potenciālu ieguldījumu, uzņēmumam vispirms jāveic sākotnējs novērtējums, lai pārbaudītu, vai projektam ir pozitīva neto pašreizējā vērtība. Jāievēro piesardzība, jo ļoti augstas likmes noteikšana varētu būt šķērslis citiem rentabliem projektiem un varētu arī dot priekšroku īstermiņa ieguldījumiem, nevis ilgtermiņa ieguldījumiem. Arī zems šķēršļu līmenis varētu radīt nerentablu projektu.

Galvenie apsvērumi ir šādi:

- Riska prēmija - Riska vērtības piešķiršana paredzamajam riskam, kas saistīts ar projektu. Riskantākiem ieguldījumiem parasti ir lielākas šķēršļu likmes nekā mazāk riskantām.

- Inflācijas ātrums - Ja ekonomikā ir vērojama viegla inflācija, tas var ietekmēt galīgo likmi par 1% -2%. Ir gadījumi, kad inflācija var būt vissvarīgākais faktors, kas jāņem vērā.

- Procentu likme - Procentu likmes ir alternatīvas izmaksas, kuras varētu nopelnīt par citu ieguldījumu, tāpēc jebkura šķēršļa likme jāsalīdzina ar reālajām procentu likmēm.

Kā izmantot šķēršļu likmi, lai novērtētu ieguldījumu?

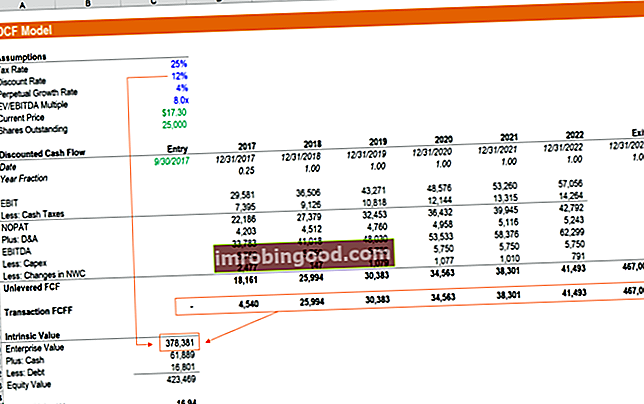

Visizplatītākais veids, kā izmantot šķēršļu likmi investīciju novērtēšanai, ir veikt diskontētās naudas plūsmas (DCF) DCF analīzes infografiku Kā patiešām darbojas diskontētā naudas plūsma (DCF). Šajā DCF analīzes infografikā ir aprakstīti dažādi soļi, kas saistīti ar DCF modeļa izveidi programmā Excel. analīze. DCF analīzes metodē tiek izmantota naudas laika vērtības (alternatīvo izmaksu) koncepcija, lai prognozētu visas turpmākās naudas plūsmas un pēc tam diskontētu tās ar šodienas vērtību, lai iegūtu neto pašreizējo vērtību.

Lai to izdarītu, uzņēmumam jāveic finanšu modelēšana Kas ir finanšu modelēšana Finanšu modelēšana tiek veikta programmā Excel, lai prognozētu uzņēmuma finanšu rādītājus. Pārskats par to, kas ir finanšu modelēšana, kā un kāpēc veidot modeli. . Pirmais solis ir Excel izklājlapā modelēt visus ieņēmumus, izdevumus, kapitāla izmaksas utt. Un izstrādāt prognozi. Prognozē jāiekļauj brīvā naudas plūsma Bezmaksas naudas plūsma (FCF) Bezmaksas naudas plūsma (FCF) mēra uzņēmuma spēju radīt to, kas investoriem rūp visvairāk: pieejamā nauda tiek sadalīta pēc saviem ieskatiem ieguldījumu visā tā darbības laikā. Kad visas naudas plūsmas ir izveidotas, izmantojiet Excel XNPV funkciju, lai diskontētu naudas plūsmas līdz šodienai ar noteikto šķēršļu likmi. Ja iegūtā neto pašreizējā vērtība (NPV) ir lielāka par nulli, projekts pārsniedz šķēršļu līmeni, un, ja NPV ir negatīvs, tas to neatbilst.

Kā redzams iepriekšējā piemērā, ja šķēršļu likme (diskonta likme) ir 12% tiek izmantota, ieguldījumu iespējas neto pašreizējā vērtība ir $378,381. Tas nozīmē, ja ieguldījumu veikšanas izmaksas ir mazāk nekā 378 381 USD, tad tā paredzamā atdeve pārsniegs šķēršļu likmi. Ja izmaksas pārsniedz USD 378 381, paredzamā atdeve būs mazāka nekā šķēršļu likme.

Uzziniet vairāk par atdeves likmēm finanšu finanšu modelēšanas un vērtēšanas kursos.

Cik liela ir kapitāla ieguldījumu šķēršļu likme?

Šķēršļu likme bieži tiek noteikta kā vidējās svērtās kapitāla izmaksas (WACC). WACC WACC ir uzņēmuma vidējās svērtās kapitāla izmaksas un atspoguļo tās jauktās kapitāla izmaksas, ieskaitot pašu kapitālu un parādu. WACC formula ir = (E / V x Re) + ((D / V x Rd) x (1-T)). Šī rokasgrāmata sniegs pārskatu par to, kas tas ir, kāpēc tas tiek izmantots, kā to aprēķināt, kā arī sniegs lejupielādējamu WACC kalkulatoru, kas pazīstams arī kā etalons vai robežvērtība. Parasti to izmanto, lai analizētu potenciālu ieguldījumu, ņemot vērā ar citiem projektiem saistītos riskus un alternatīvās izmaksas. Viena no galvenajām šķēršļu likmes priekšrocībām ir tā objektivitāte, kas neļauj vadībai pieņemt projektu, pamatojoties uz nefinansiāliem faktoriem. Dažiem projektiem tiek pievērsta lielāka uzmanība popularitātes dēļ, bet citi ietver jaunu un aizraujošu tehnoloģiju izmantošanu.

Kādi ir šķēršļu likmes izmantošanas ierobežojumi?

Tas ne vienmēr ir tik vienkārši, kā izvēlēties ieguldījumu ar visaugstāko iekšējo atdeves līmeni. Jāatzīmē daži svarīgi punkti:

- Šķēršļu likmes var dot priekšroku ieguldījumiem ar augstu atdeves līmeni, pat ja dolāra summa (NPV) ir ļoti maza.

- Viņi var noraidīt milzīgus dolāra vērtības projektus, kas ieguldītājiem var radīt vairāk naudas, bet ar zemāku atdeves līmeni.

- Kapitāla izmaksas parasti ir šķēršļu likmes pamatā, un laika gaitā tās var mainīties.

Vairāk mācīšanās

Finanses ir oficiālais pasaules mēroga finanšu modelēšanas un vērtēšanas analītiķa (FMVA) ™ FMVA® sertifikācijas nodrošinātājs. Pievienojieties 350 600+ studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari sertifikāts, kas paredzēts ikviena pārveidošanai par pasaules klases finanšu analītiķi.

Ja jūs interesē karjeras virzīšana korporatīvo finanšu jomā, šie finanšu raksti jums palīdzēs:

- Vidējās svērtās kapitāla izmaksas (WACC) WACC WACC ir uzņēmuma vidējās svērtās kapitāla izmaksas un atspoguļo tās jauktās kapitāla izmaksas, ieskaitot pašu kapitālu un parādu. WACC formula ir = (E / V x Re) + ((D / V x Rd) x (1-T)). Šī rokasgrāmata sniegs pārskatu par to, kas tas ir, kāpēc to lieto, kā to aprēķināt, kā arī nodrošina lejupielādējamu WACC kalkulatoru

- EBITDA EBITDA EBITDA jeb Peļņa pirms procentiem, nodokļiem, nolietojums, amortizācija ir uzņēmuma peļņa, pirms tiek veikts kāds no šiem neto atskaitījumiem. EBITDA koncentrējas uz uzņēmuma darbības lēmumiem, jo tajā tiek aplūkota uzņēmuma rentabilitāte no pamatdarbībām pirms kapitāla struktūras ietekmes. Formula, piemēri

- Diskonta faktors Diskonta faktors Finanšu modelēšanā diskonta faktors ir decimālskaitlis, kas reizināts ar naudas plūsmas vērtību, lai diskontētu to līdz pašreizējai vērtībai. Faktors palielinās

- XIRR vs IRR XIRR vs IRR Kāpēc izmantot XIRR vs IRR. XIRR piešķir atsevišķus datumus katrai atsevišķai naudas plūsmai, padarot to precīzāku nekā IRR, veidojot finanšu modeli programmā Excel.