TRIN rādītājs, kas pazīstams arī kā ARMS indekss, jo to izstrādāja Ričards Arms, funkcionāli ir oscilatora tipa indikators, ko galvenokārt izmanto, lai identificētu īstermiņa pārpirktus vai pārpirktus apstākļus akciju tirgū. Tas tiek darīts, salīdzinot progresējošos un krītošos krājumus. Krājums Kas ir krājums? Fizisku personu, kurai pieder akcijas uzņēmumā, sauc par akcionāru un ir tiesīga pieprasīt daļu no uzņēmuma atlikušajiem aktīviem un peļņas (ja uzņēmums kādreiz tiktu likvidēts). Termini "akcijas", "akcijas" un "kapitāls" tiek lietoti savstarpēji aizstājami. , kā arī virzība uz priekšu pret apjoma samazināšanos. TRIN ir saīsinājums no “TRading INdex”.

TRIN rādītājs tiek saukts par platuma rādītāju, jo tas norāda uz to, cik plaši izplatīta ir avansa un krituma izteiksmē akciju tirgus kustība, ko atspoguļo nozīmīgs akciju tirgus indekss, piemēram, S&P 500 indekss vai NASDAQ 100 Indekss.

Tā kā TRIN rādītājs ietekmē gan cenu avansu vai kritumu, gan apjoma rādītājus, tiek uzskatīts, ka tas norāda gan uz akciju tirgus kopējās cenu kustības ātrumu (avansi / kritumi), gan masu (apjoma rādītāji).

TRIN indikatora aprēķins

Aplūkojot TRIN rādītāja aprēķinu, tirgotājam tas ir ļoti viegli. Akciju tirgotājs. Akciju tirgotājs ir persona, kas piedalās uzņēmuma akciju pirkšanā un pārdošanā kapitāla tirgū. Līdzīgi kā tas, kurš ieguldītu parāda kapitāla tirgos, arī pašu kapitāla tirgotājs iegulda pamatkapitāla tirgos un apmaina savu naudu pret uzņēmuma akcijām, nevis obligācijām. Banku karjera maksā daudz, lai saprastu, ko TRIN atspoguļo. TRIN aprēķins ir šāds:

(avansi / kritumi) / (avanss / kritums)

TRIN vispirms dala dienas avansā esošo krājumu skaitu ar dienas krītošo krājumu skaitu. Tad tas dala avansā esošo krājumu apjomu ar krītošo krājumu apjomu. Visbeidzot, tas dala pirmā aprēķina rezultātu ar otrā aprēķina rezultātu.

Tā, piemēram, ja noteiktā dienā avansā esošo krājumu skaits bija 2275 un krītošo krājumu skaits bija 764, tad avansa / krituma attiecība būtu 2,98. Ja kopējais avansā esošo krājumu apjoms bija 1176 un krītošo krājumu kopējais apjoms bija 164, tad avansa / krituma apjoma attiecība būtu 7,17. Tad TRIN tiktu aprēķināts kā:

2.98/7.17 = 0.42

TRIN vērtību interpretēšana

Veiksmīga TRIN līmeņu izmantošana, lai norādītu uz laiku pārpirktiem vai pārpirktiem līmeņiem tirgū, var būt nedaudz grūts. Pirmkārt, TRIN vērtības, šķiet, ir apgrieztas, jo augstākas vērtības norāda uz palielinātu pārdošanas apjomu, bet zemākas vērtības - par pirkumu pieaugumu.

Parasti tiek uzskatīts, ka TRIN vērtības, kas zemākas par 0,50, norāda uz pārpirktiem apstākļiem, kuros analītiķi paredz gaidāmo koriģējošo retracementu uz leju. TRIN vērtības virs 3,00 parasti tiek interpretētas kā norādes uz pārpārdotiem apstākļiem, kas var izraisīt augšupvērstu ralliju. TRIN vērtība 1,00 norāda uz līdzsvarotu akciju tirgu, kas nav ne pārpirkts, ne pārpārdots.

Ātri redzams, ka pastāv plašs iespējamo TRIN vērtību diapazons starp pārpirktajām vērtībām zem 0,50 un pārdotajām vērtībām virs 3,00. Lai padarītu TRIN rādītāju noderīgāku, analītiķi izskata ne tikai TRIN pamatvērtības, bet arī to, kā TRIN vērtība mainās visā tirdzniecībā. Zināšanu finansēšanas pašmācības rokasgrāmatas ir lielisks veids, kā uzlabot tehniskās zināšanas finanšu, grāmatvedības, finanšu jomā. modelēšana, vērtēšana, tirdzniecība, ekonomika utt. dienā vai ilgākā laika periodā, piemēram, tirdzniecības nedēļas laikā. To darot, analītiķi var precīzāk noteikt, kas TRIN vienā vai otrā pusē ir ārkārtējs līmenis, neatkarīgi no pašreizējiem tirgus apstākļiem.

Piemēram, tirgus var iziet periodu, kurā TRIN vērtības nav zemākas par 0,75 un nav augstākas par 2,25. Šādos tirgus apstākļos analītiķi var noteikt, ka šīs divas galējās vērtības precīzi atspoguļo pārpirktos un pārdotos tirgus apstākļus konkrētajā laika periodā, kaut arī tie neatbilst tiem TRIN vērtības līmeņiem, kas parasti tiek uzskatīti par pārpirktiem / pārpārdotiem apstākļiem. .

Daži tirgotāji un analītiķi, kuri vēro TRIN rādītāju, koncentrējas uz TRIN līdzsvara vērtību 1,00 un visus rādījumus zem 1,00 uzskata par iespējamām pārpirktu apstākļu norādēm un visus rādījumus virs 1,00 kā potenciālas norādes par pārpārdotajiem apstākļiem.

TRIN svārstīguma trūkums

Viens no TRIN rādītāja trūkumiem ir tas, ka tā vērtība var būtiski svārstīties gan dienas laikā, gan no vienas tirdzniecības dienas uz nākamo pat vispārējos tirgus apstākļos, kurus parasti nevarētu raksturot kā svārstīgus.

Lai izlīdzinātu TRIN rādītāja raksturīgo svārstīgumu, daži tirgotāji un analītiķi Pārdod sānu analītiķi Pārdošanas puses analītiķis ir kapitāla pētījumu analītiķis, kurš strādā ieguldījumu bankā vai brokeru sabiedrībā un veic ieguldījumu izpēti, kas tiek izplatīta firmas klientiem. Investīciju pētījumu klients vēlāk izmanto, lai pieņemtu lēmumu par pirkšanu vai pārdošanu, dodot priekšroku TRIN vērtības 10 dienu mainīgajam vidējam rādītājam.

Izmantojot TRIN

Analītiķi parasti izmanto TRIN indikatoru, lai identificētu tirgus apstākļus, kādos tirgus īstermiņa tendence drīz var pāriet no lecīga uz lācīgu bullish un lāču profesionāļi korporatīvo finanšu jomā, regulāri atsaucoties uz tirgiem kā bullish un bullish, pamatojoties uz pozitīvām vai negatīvām cenu kustībām. Parasti tiek uzskatīts, ka lāču tirgus pastāv, ja pēc maksimuma cena ir samazinājusies par 20% vai vairāk, un buļļu tirgus tiek uzskatīts par 20% atlabšanu no tirgus apakšas. (kad tirgus ir uz laiku pārpirkts) vai no lācīga līdz bullish (kad tirgus uz laiku tiek pārdots pārlieku). Tirgotāji var izmantot tendenci, lai identificētu potenciāli ienesīgus pirkšanas vai pārdošanas cenu līmeņus.

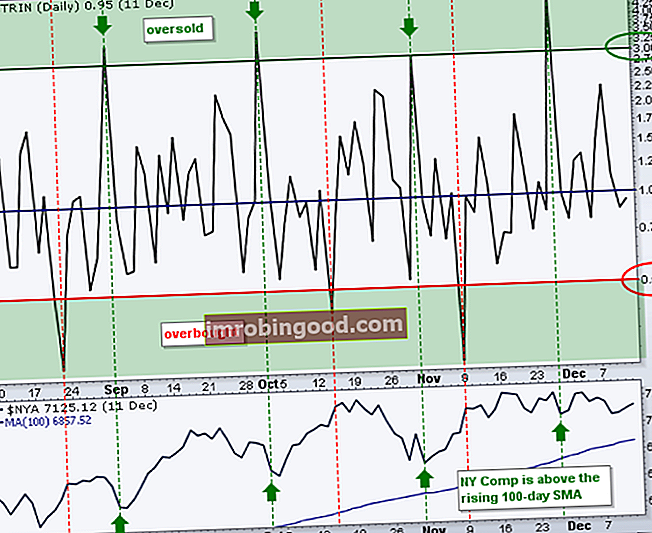

Diagramma, kā lasīt akciju diagrammas Ja jūs aktīvi tirgosiet akcijas kā akciju tirgus ieguldītājs, jums jāzina, kā lasīt akciju diagrammas. Pat tirgotāji, kuri galvenokārt izmanto fundamentālo analīzi, lai izvēlētos akcijas, kurās ieguldīt, joprojām bieži izmanto akciju cenu kustības tehnisko analīzi, lai noteiktu konkrētu pirkšanu un pārdošanu, zemāk redzamā akciju diagramma parāda, ka tirgotāji, kas tirgū iegādājās, kad TRIN parādīja vērtības virs 3,00, kas norāda uz pārpārdotajiem apstākļi tirgus līmenī, ko norāda zaļā augšupvērstā bultiņa, būtu gājuši ļoti labi. Tomēr tirgotāji, kuri pārdeva tirgu, pamatojoties uz TRIN vērtībām zem 0,50, norādot, ka pārpirktie apstākļi tajā pašā laika posmā nebūtu bijuši tik izdevīgi.

TRIN parasti ir vadošais rādītājs - tas, kas prognozē tirgus pagriezienu, pirms tas notiek. Aplūkojot iepriekš redzamo diagrammu, var viegli redzēt, ka TRIN bieži paredzēja reālu pagriezienu akciju tirgus virzienā par dienu vai divām. Lai gan tas var atļauties tirgotājam iespēju “pārdot augšējo” vai “pirkt apakšu”, vairums tirgotāju pirms ieguldīšanas, pamatojoties uz paredzamo tirgus maiņu, meklēs apstiprinošu cenu darbību akciju tirgus indeksa vērtībās.

Kad TRIN vērtības ir samērā stabilas un ap 1,00 līdzsvara līmeni, daudzi tirgotāji stāvēs malā un gaidīs turpmākas tirgus darbības, pirms veic vai pielāgo jebkādus ieguldījumus. Tirgus aktivitāte, kas notiek, nepārvietojot TRIN rādītāju ļoti vienā vai otrā virzienā, tirdzniecības dienai, visticamāk, izrādīsies nenozīmīga.

Uzzināt vairāk

- Tehniskā analīze Tehniskā analīze - iesācēju rokasgrāmata Tehniskā analīze ir ieguldījumu novērtēšanas veids, kas analizē iepriekšējās cenas, lai prognozētu turpmāko cenu darbību. Tehniskie analītiķi uzskata, ka visu tirgus dalībnieku kolektīvās darbības precīzi atspoguļo visu būtisko informāciju un tāpēc vērtspapīriem nepārtraukti piešķir patiesu tirgus vērtību.

- Ātruma līnijas Ātruma līnijas - tehniskā analīze Ātruma līnijas ir analīzes rīks, ko izmanto, lai noteiktu atbalsta un pretestības līmeni. Tos nav paredzēts izmantot kā atsevišķu tehnisko rādītāju.

- ADX indikators ADX indikators - tehniskā analīze ADX apzīmē vidējo virziena kustības indeksu. ADX rādītājs ir tendences stipruma rādītājs, ko parasti izmanto nākotnes tirdzniecībā. Tomēr tehniskie analītiķi to kopš tā laika ir plaši izmantojuši praktiski visiem citiem tirgojamiem ieguldījumiem, sākot no akcijām līdz forex un beidzot ar ETF.

- MACD indikators MACD oscilators - tehniskā analīze MACD oscilatoru izmanto, lai pārbaudītu īstermiņa slīdošo vidējo konverģenci un atšķirības. MACD oscilators ir divvirzienu tehniskais rādītājs, jo tas piedāvā tirgotājiem un analītiķiem iespēju sekot tirgus tendencēm, kā arī novērtēt cenu izmaiņu impulsu.