EBITDA apzīmē Earnings Before Esnterest, Tcirvji, Depreciation un Amortizācija un tā ir metrika, ko izmanto, lai novērtētu uzņēmuma darbības rezultātus. To var uzskatīt par naudas plūsmas aizstājēju. Naudas plūsma Naudas plūsma (CF) ir uzņēmuma, iestādes vai privātpersonas naudas apjoma pieaugums vai samazinājums. Finansēs šo terminu lieto, lai aprakstītu skaidras naudas summu (valūtu), kas tiek ģenerēta vai patērēta noteiktā laika periodā. No visa uzņēmuma darbības ir daudz veidu CF.

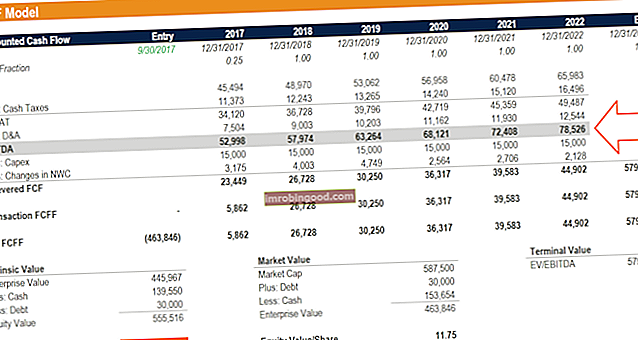

Attēls: Finanšu finanšu analīzes kurss.

EBITDA metrika ir pamatdarbības ienākumu variācija (EBIT EBIT Guide EBIT apzīmē peļņu pirms procentiem un nodokļiem un ir viena no pēdējām starpsummām peļņas vai zaudējumu aprēķinā pirms neto ienākumiem. EBIT dažreiz dēvē arī par pamatdarbības ienākumiem, un to sauc tāpēc, ka tas tiek konstatēts, no pārdošanas ieņēmumiem atskaitot visus pamatdarbības izdevumus (ražošanas un neražošanas izdevumus.), kas izslēdz izdevumus, kas nav saistīti ar darbību, un dažus bezskaidras naudas izdevumus. Šo atskaitījumu mērķis ir novērst faktorus, par kuriem uzņēmumu īpašniekiem ir rīcības brīvība, piemēram, parādu finansēšana, kapitāla struktūra, nolietojuma metodes Nolietojuma izdevumi Nolietojuma izdevumi tiek izmantoti, lai samazinātu rūpnīcas, pamatlīdzekļu un aprīkojuma vērtību, lai tie atbilstu to lietojumam. laika gaitā nolietojas. Nolietojuma izdevumi tiek izmantoti, lai labāk atspoguļotu ilgtermiņa aktīvu izdevumus un vērtību, jo tie ir saistīti ar ieņēmumiem, kurus tie rada. , un nodokļi (zināmā mērā). To var izmantot, lai parādītu uzņēmuma finanšu rādītājus, neņemot vērā tā kapitāla struktūru.

EBITDA koncentrējas uz uzņēmuma darbības lēmumiem, jo tajā tiek aplūkota uzņēmuma rentabilitāte Tīrie ienākumi Neto ienākumi ir galvenā pozīcija ne tikai peļņas vai zaudējumu aprēķinā, bet visos trijos pamatfinansu pārskatos. Lai gan tā tiek iegūta peļņas vai zaudējumu aprēķinā, tīrā peļņa tiek izmantota arī bilancē un naudas plūsmas pārskatā. pirms kapitāla struktūras ietekmes, tiek ņemta vērā kapitāla struktūras ietekme, bezskaidras naudas posteņi, piemēram, nolietojums.

Tā nav atzīta metrika, ko izmanto SFPS. SFPS standarti. SFPS standarti ir starptautiski finanšu pārskatu standarti (IFRS), kas sastāv no grāmatvedības noteikumu kopuma, kas nosaka, kā darījumos un citos grāmatvedības notikumos jāziņo finanšu pārskatos. Tie ir paredzēti, lai saglabātu uzticamību un pārredzamību finanšu pasaulē vai ASV GAAP. Patiesībā dažiem investoriem, piemēram, Vorenam Bufetam, ir īpašs nicinājums Vorens Bufets - EBITDA Varens Bufets ir labi pazīstams ar nepatiku pret EBITDA. Vorens Bafets tiek ieskaitīts, sakot: “Vai vadība domā, ka zobu feja maksā par CapEx?” Par šo metriku, jo tā neuzrāda uzņēmuma aktīvu nolietojumu. Piemēram, ja uzņēmumam ir liels nolietojamā aprīkojuma daudzums (un tātad liela amortizācijas izdevumu summa), tad šo kapitāla aktīvu uzturēšanas un uzturēšanas izmaksas netiek ietvertas.

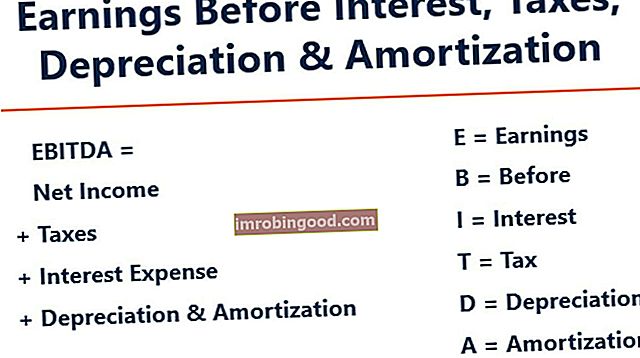

EBITDA formula

Šī ir EBITDA aprēķināšanas formula:

EBITDA = tīrie ienākumi + procenti + nodokļi + nolietojums + amortizācija

VAI

EBITDA = pamatdarbības peļņa + nolietojums + amortizācija

Tālāk ir paskaidrots katrs formulas komponents:

Interese

Procentu izdevumi Procentu procenti rodas no uzņēmuma, kas finansē ar parāda vai kapitāla nomas palīdzību. Procenti ir atrodami peļņas vai zaudējumu aprēķinā, bet tos var aprēķināt arī, izmantojot parāda grafiku. Grafikā būtu jāapraksta visi galvenie parāda rādītāji, kas uzņēmumam ir bilancē, un jāaprēķina procenti, reizinot izslēdzamo no EBITDA, jo tas ir atkarīgs no uzņēmuma finansēšanas struktūras. Tas nāk no naudas, ko tā ir aizņēmusies savas uzņēmējdarbības finansēšanai. Dažādiem uzņēmumiem ir atšķirīga kapitāla struktūra Kapitāla struktūra Kapitāla struktūra attiecas uz parāda un / vai pašu kapitāla apjomu, ko uzņēmums izmantojis savas darbības finansēšanai un aktīvu finansēšanai. Firmas kapitāla struktūra, kā rezultātā rodas dažādi procentu izdevumi. Tādējādi ir vieglāk salīdzināt uzņēmumu relatīvo sniegumu, pievienojot atpakaļ procentus un ignorējot kapitāla struktūras ietekmi uz biznesu. Ņemiet vērā, ka procentu maksājumus var atskaitīt no nodokļiem, tas nozīmē, ka korporācijas var izmantot šo priekšrocību tā sauktajā uzņēmumu ienākuma nodokļa vairogā Nodokļu vairogs Nodokļu vairogs ir pieļaujamais atskaitījums no ienākumiem, kas apliekami ar nodokli, kā rezultātā samazinās parādi. Šo vairogu vērtība ir atkarīga no uzņēmuma vai privātpersonas faktiskās nodokļa likmes. Kopējie izdevumi, kas ir atskaitāmi, ietver amortizāciju, amortizāciju, hipotēkas maksājumus un procentu izdevumus.

Nodokļi

Nodokļi Ienākuma nodokļu uzskaite Ienākuma nodokļi un to uzskaite ir galvenā korporatīvo finanšu joma. Konceptuāla izpratne par ienākuma nodokļu uzskaiti ļauj uzņēmumam saglabāt finansiālo elastību. Nodokļi ir sarežģīts virziens, kurā orientēties, un bieži vien mulsina pat prasmīgākos finanšu analītiķus. atšķiras un ir atkarīgs no reģiona, kurā bizness darbojas. Tie ir nodokļu noteikumu funkcija, kas patiesībā nav daļa no vadības komandas darbības novērtēšanas, un tāpēc daudzi finanšu analītiķi FMVA® Certification pievienojas vairāk nekā 350 600 studentiem, kuri strādā tādos uzņēmumos kā Amazon, JP Morgan un Ferrari dod priekšroku tos pievienot salīdzinot uzņēmumus.

Nolietojums un amortizācija

Nolietojums Nolietojuma izdevumi Nolietojuma izdevumi tiek izmantoti, lai laika gaitā samazinātu rūpnīcas, pamatlīdzekļu un aprīkojuma vērtību, lai tā atbilstu to lietojumam un nolietojumam. Nolietojuma izdevumi tiek izmantoti, lai labāk atspoguļotu ilgtermiņa aktīvu izdevumus un vērtību, jo tie ir saistīti ar ieņēmumiem, kurus tie rada. un amortizācija (D&A) ir atkarīga no uzņēmuma vēsturiskajiem ieguldījumiem, nevis no pašreizējās uzņēmējdarbības darbības. Uzņēmumi iegulda ilgtermiņa pamatlīdzekļos Ilgtermiņa aktīvi Ilgtermiņa aktīvi ir aktīvi, kurus uzņēmums izmanto ražošanas procesā un kuru lietderīgās lietošanas laiks parasti pārsniedz vienu gadu. Šādus aktīvus var uzskatīt arī par "pamatlīdzekļiem", jo tie var segt lielu daļu no uzņēmuma pastāvīgajām izmaksām, kas saistītas ar ražošanu. (piemēram, ēkas vai transportlīdzekļi), kas nolietojuma dēļ zaudē vērtību. Nolietojuma izdevumu pamatā ir daļa no uzņēmuma pamatlīdzekļu vērtības pasliktināšanās. Amortizācijas izdevumi rodas, ja aktīvs ir nemateriāls. Nemateriālie aktīvi Nemateriālie aktīvi Saskaņā ar SFPS nemateriālie aktīvi ir identificējami nemonetārie aktīvi bez fiziskas būtības. Tāpat kā visi aktīvi, nemateriālie aktīvi ir tie, kas nākotnē sagaidīs uzņēmuma ekonomisko atdevi. Šīs cerības kā ilgtermiņa aktīvs pārsniedz vienu gadu. piemēram, patenti tiek amortizēti, jo to derīguma termiņš (konkurences aizsardzība) pirms termiņa beigām ir ierobežots.

D&A lielā mērā ietekmē pieņēmumi par lietderīgo saimniecisko dzīvi, glābšanas vērtību, glābšanas vērtību Atliktā vērtība ir aplēstā summa, kuru aktīvs ir vērts tā lietderīgās lietošanas laika beigās. Atlikušo vērtību sauc arī par lūžņu vērtību vai atlikušo vērtību, un to izmanto, aprēķinot nolietojuma izdevumus. Vērtība ir atkarīga no tā, cik ilgi uzņēmums plāno izmantot aktīvu un cik aktīvi tas tiek izmantots. Piemēram, ja a un nolietojuma metode Nolietojuma metodes Visizplatītākie nolietojuma metožu veidi ietver lineāro, divkāršo lejupslīdi, ražošanas vienības un gadu summas ciparus. Aktīva nolietojuma aprēķināšanai ir dažādas formulas. Nolietojuma izdevumi tiek izmantoti grāmatvedībā, lai sadalītu pamatlīdzekļa izmaksas tā lietderīgās lietošanas laikā. izmantots. Tāpēc analītiķi var secināt, ka ienākumi no pamatdarbības atšķiras no tiem, kuriem, viņuprāt, vajadzētu būt skaitlim, un tāpēc D&A netiek iekļauta EBITDA aprēķinā.

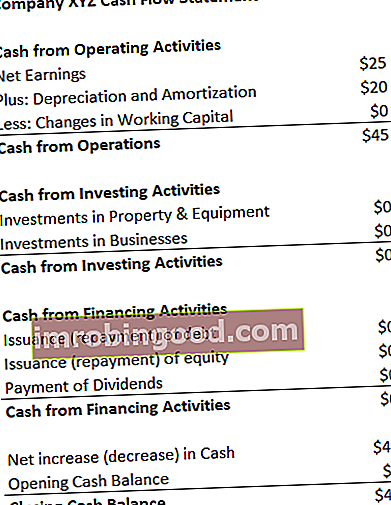

D&A izdevumus var atrast uzņēmuma naudas plūsmas pārskatā zem naudas no pamatdarbības. Pamatdarbības naudas plūsma pamatdarbības naudas plūsma (OCF) ir naudas summa, ko ģenerē uzņēmuma regulāras darbības konkrētā laika periodā. Pamatdarbības naudas plūsmas formula ir tīrie ienākumi (veido peļņas vai zaudējumu aprēķina apakšdaļu), plus visi bezskaidras naudas posteņi, kā arī korekcijas apgrozāmā kapitāla izmaiņām. Tā kā nolietojums un amortizācija ir bezskaidras naudas izdevumi. Naudas izdevumi. Naudas izdevumi tiek uzrādīti peļņas vai zaudējumu aprēķinā, jo grāmatvedības principi prasa tos reģistrēt, neraugoties uz to, ka par tiem faktiski nav maksāts. , tie tiek pievienoti atpakaļ (šī iemesla dēļ izdevumi parasti ir pozitīvs skaitlis), kamēr naudas plūsmas pārskatā.

Piemērs: XYZ amortizācijas un amortizācijas izdevumi ir 20 USD.

Kāpēc izmantot EBITDA?

EBITDA metrika parasti tiek izmantota kā naudas plūsmas aizstājējs. Naudas plūsma Naudas plūsma (CF) ir uzņēmuma, iestādes vai privātpersonas naudas apjoma palielināšanās vai samazināšanās. Finansēs šo terminu lieto, lai aprakstītu skaidras naudas summu (valūtu), kas tiek ģenerēta vai patērēta noteiktā laika periodā. CF ir daudz veidu. Tas var sniegt analītiķim ātru uzņēmuma vērtības novērtējumu, kā arī vērtēšanas diapazonu, reizinot to ar vērtējuma vairākkārtēju EBITDA vairākkārtēju EBITDA reizinājums ir finanšu rādītājs, kas salīdzina uzņēmuma uzņēmuma vērtību ar tā gada EBITDA. Šis vairākkārtējais tiek izmantots, lai noteiktu uzņēmuma vērtību un salīdzinātu to ar citu, līdzīgu uzņēmumu vērtību. Uzņēmuma EBITDA daudzkārtējs nodrošina normalizētu kapitāla struktūras atšķirību koeficientu, kas iegūts no kapitāla izpētes ziņojumiem. Kapitāla izpētes ziņojums Kapitāla izpētes ziņojums ir analītiķa sagatavots dokuments, kas sniedz ieguldītājiem ieteikumu pirkt, turēt vai pārdot uzņēmuma akcijas . , nozares darījumi vai M&A apvienošanās un iegādes apvienošanās un pārņemšanas process Šajā rokasgrāmatā ir aprakstīti visi M&A procesa posmi. Uzziniet, kā tiek pabeigtas apvienošanās, iegādes un darījumi. Šajā ceļvedī mēs izklāstīsim iegādes procesu no sākuma līdz beigām, dažādus pircēju veidus (stratēģiskos un finanšu pirkumus), sinerģiju nozīmi un darījumu izmaksas.

Turklāt, ja uzņēmums negūst peļņu, neto ienākumi Neto ienākumi ir galvenā rinda ne tikai peļņas vai zaudējumu aprēķinā, bet visos trijos pamatfinansu pārskatos. Lai gan tā tiek iegūta peļņas vai zaudējumu aprēķinā, tīrā peļņa tiek izmantota arī bilancē un naudas plūsmas pārskatā. , investori var vērsties pēc EBITDA, lai novērtētu uzņēmumu. Daudzi privātā kapitāla uzņēmumi izmanto šo rādītāju, jo tas ir ļoti labs, lai salīdzinātu līdzīgus uzņēmumus tajā pašā nozarē. Uzņēmumu īpašnieki to izmanto, lai salīdzinātu savu sniegumu ar konkurentiem.

Trūkumi

EBITDA nav atzīta ne GAAP, ne SFPS IFRS standarti. IFRS standarti ir starptautiski finanšu pārskatu standarti (IFRS), kas sastāv no grāmatvedības noteikumu kopuma, kas nosaka, kā darījumos un citos grāmatvedības notikumos jāziņo finanšu pārskatos. Tie ir paredzēti, lai saglabātu uzticamību un pārredzamību finanšu pasaulē. Daži ir skeptiski (piemēram, Vorens Bafets Vorens Bafets - EBITDA Vorens Bafets ir labi pazīstams ar nepatiku pret EBITDA. Vorens Bafets tiek ieskaitīts, sakot “Vai vadība domā, ka zobu feja maksā par CapEx?”), Ka to izmanto, jo tas uzrāda uzņēmumu tā, it kā tas būtu nekad nav maksājis procentus vai nodokļus, un tas parāda, ka aktīvi laika gaitā nekad nav zaudējuši dabisko vērtību (nav nolietojuma vai kapitāla izdevumu kapitāla izdevumu kapitāla izdevumi attiecas uz līdzekļiem, kurus uzņēmums izmanto ilgu laiku pirkšanai, uzlabošanai vai uzturēšanai). ilgtermiņa aktīvi, lai uzlabotu uzņēmuma efektivitāti vai kapacitāti. Ilgtermiņa aktīvi parasti ir fiziski un to lietderīgās lietošanas laiks ir vairāk nekā viens pārskata periods. atskaitīts).

Piemēram, strauji augošs ražošanas uzņēmums var uzrādīt pieaugošus pārdošanas apjomus un EBITDA gadu no gada (YoY YoY (Year over Year) YoY nozīmē Gads gadā un ir finanšu analīzes veids, ko izmanto laikrindu datu salīdzināšanai. Noderīgi izaugsmes mērīšanai , atklājot tendences). Lai strauji paplašinātos, tas laika gaitā iegādājās daudz pamatlīdzekļu, un visi tika finansēti ar parādu. Lai gan var šķist, ka uzņēmumam ir spēcīga augšējā līmeņa izaugsme, investoriem vajadzētu apskatīt arī citus rādītājus, piemēram, kapitāla izdevumus, naudas plūsmu un tīros ienākumus.

EBITDA video skaidrojums

Tālāk ir sniegta īsa video apmācība par peļņu pirms procentiem, nodokļiem, nolietojumu un amortizāciju. Īsā nodarbība aptvers dažādus tā aprēķināšanas veidus un sniegs dažus vienkāršus piemērus, kas jāizstrādā.

Video: Finanšu finanšu analītiķu apmācības programma FMVA® Certification Pievienojieties 350 600 un vairāk studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari.

Vērtēšanā izmantotā EBITDA (EV / EBITDA vairākkārt)

Salīdzinot divus uzņēmumus, vērtējumā tiek izmantota uzņēmuma vērtības / EBITDA attiecība EV / EBITDA EV / EBITDA, lai salīdzinātu līdzīgu uzņēmumu vērtību, novērtējot to uzņēmuma vērtību (EV) ar EBITDA, kas reizināts ar vidējo. Šajā ceļvedī mēs sadalīsim EV / EBTIDA daudzos dažādos komponentos, kā arī pakāpeniski varēsim aprēķināt, kā to pakāpeniski aprēķināt, lai ieguldītājiem sniegtu vispārēju priekšstatu par to, vai uzņēmums ir pārvērtēts (augsts rādītājs) vai novērtēts par zemu. (zema attiecība). Ir svarīgi salīdzināt pēc būtības līdzīgus uzņēmumus (viena un tā pati nozare, darbība, klienti, peļņas normas, izaugsmes temps utt.), Jo dažādās nozarēs ir ievērojami atšķirīgi vidējie rādītāji (augsti augsti attīstītu nozaru rādītāji, zemi zemas izaugsmes rādītāji) nozarēs).

Metriku plaši izmanto uzņēmējdarbības vērtēšanā. Novērtēšanas metodes Novērtējot uzņēmumu kā darbības turpināšanas kārtību, tiek izmantotas trīs galvenās vērtēšanas metodes: DCF analīze, salīdzināmi uzņēmumi un precedenta darījumi. Šīs vērtēšanas metodes tiek izmantotas investīciju bankās, kapitāla pētījumos, privātajā kapitālā, korporatīvajā attīstībā, apvienošanā un pārņemšanā, ar piesaistītu izpirkšanu un finansēs, un tās tiek noteiktas, uzņēmuma uzņēmuma vērtību dalot ar EBITDA.

Attēls: Finanšu biznesa vērtēšanas kurss.

EV / EBITDA piemērs:

Uzņēmums ABC un uzņēmums XYZ ir konkurējoši pārtikas veikali, kas darbojas Ņujorkā. ABC uzņēmuma vērtība ir 200 miljoni ASV dolāru un EBITDA ir 10 miljoni ASV dolāru, savukārt XYZ uzņēmumam ir uzņēmuma vērtība Uzņēmuma vērtība Uzņēmuma vērtība Uzņēmuma vērtība jeb Firmas vērtība ir visa uzņēmuma vērtība, kas vienāda ar tās pašu kapitāla vērtību, pieskaitot tīro parādu, plus jebkura mazākuma līdzdalība, ko izmanto vērtēšanā. Tajā tiek aplūkota visa tirgus vērtība, nevis tikai pašu kapitāla vērtība, tāpēc tiek iekļautas visas īpašumtiesības un aktīvu prasības gan no parāda, gan no pašu kapitāla. USD 300 miljoni un EBITDA 30 miljoni ASV dolāru. Kurš uzņēmums ir novērtēts par zemu, pamatojoties uz EV / EBITDA?

Uzņēmums ABC: Uzņēmums XYZ:

EV = 200 miljoni USD EV = 300 miljoni ASV dolāru

EBITDA = 10 miljoni USD EBITDA = 30 miljoni USD

EV / EBITDA = $ 200M / $ 10M = 20x EV / EBITDA = $ 300M / $ 30M = 10x

Pamatojoties uz EV / EBITDA, uzņēmums XYZ tiek novērtēts par zemu, jo tam ir zemāka attiecība.

EBITDA finanšu modelēšanā

EBITDA bieži tiek izmantota finanšu modelēšanā. Kas ir finanšu modelēšana Finanšu modelēšana tiek veikta programmā Excel, lai prognozētu uzņēmuma finanšu rādītājus. Pārskats par to, kas ir finanšu modelēšana, kā un kāpēc veidot modeli. kā sākumpunktu, lai aprēķinātu brīvās naudas plūsmu bez sviras. Peļņa pirms procentiem, nodokļiem, nolietojuma un amortizācijas ir tik bieži atsauce uz finanšu rādītājiem, ka ir lietderīgi to izmantot kā atskaites punktu, kaut arī finanšu modelis biznesu vērtē tikai, pamatojoties uz tā brīvo naudas plūsmu Bezmaksas naudas plūsma (FCF) Bezmaksas naudas plūsma (FCF) mēra uzņēmuma spēju radīt to, kas investoriem rūp visvairāk: pieejamā nauda tiek sadalīta pēc saviem ieskatiem.

Attēls: Finanses uz video balstītas finanšu modelēšanas kursi.

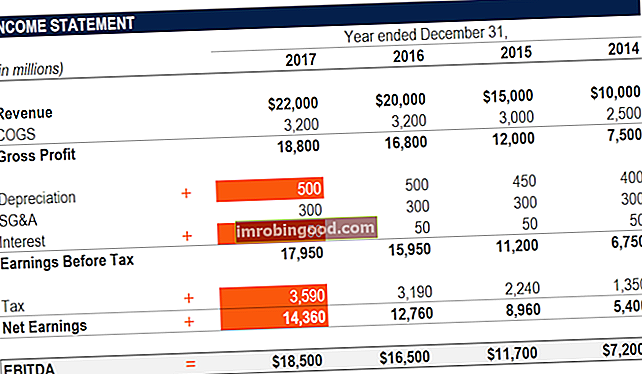

1. aprēķina piemērs

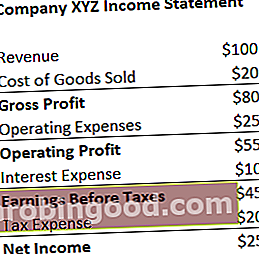

Uzņēmums XYZ veido 20 USD amortizācijas un amortizācijas izdevumus kā daļu no pamatdarbības izdevumiem. Aprēķiniet viņu peļņu pirms procentu nodokļiem nolietojums un amortizācija:

EBITDA = Neto ienākumi + nodokļu izdevumi + procentu izdevumi + nolietojuma un amortizācijas izdevumi

= $25 + $20 + $10 + $20

= $75

EBITDA = Ieņēmumi - Pārdoto preču izmaksas - Darbības izdevumi + Nolietojuma un amortizācijas izdevumi

= $100 – $20 – $25 + $20

= $75

Lejupielādējiet bezmaksas veidni

Ievadiet savu vārdu un e-pasta adresi zemāk esošajā formā un lejupielādējiet bezmaksas veidni tūlīt!

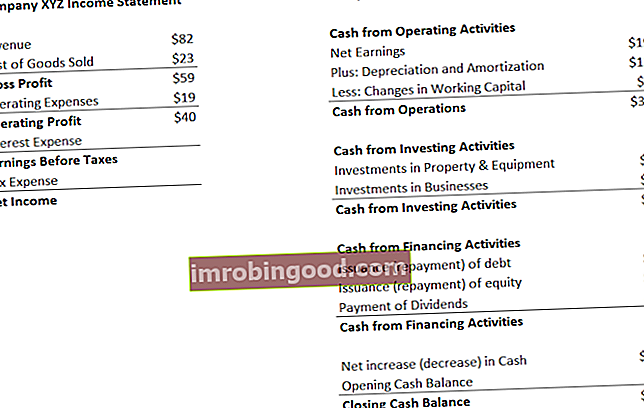

2. aprēķina piemērs

Uzņēmuma XYZ amortizācijas un amortizācijas izdevumi rodas, izmantojot viņu mašīnu, kas iesaiņo konfektes, kuras viņi pārdod. Viņi maksā parādniekiem 5% procentus, un viņu nodokļa likme ir 50%. Kas ir XYZ peļņa pirms procentu nodokļiem, nolietojums un amortizācija?

Pirmais solis: Lai lejupielādētu, aizpildiet peļņas vai zaudējumu aprēķina ienākumu pārskata veidnes bezmaksas ienākumu pārskata veidni. Izveidojiet pats savu peļņas un zaudējumu pārskatu, izmantojot gada un mēneša veidnes paredzētajā Excel failā. Lietā ir iekļauti ieņēmumi, pārdoto preču izmaksas, bruto peļņa, mārketings, pārdošana, G&A, algas, algas, procentu izdevumi, nolietojums, amortizācija, nodokļi, tīrie ienākumi

Procentu izdevumi = 5% * 40 USD (pamatdarbības peļņa) = 2 USD

Peļņa pirms nodokļiem = 40 USD (pamatdarbības peļņa) - 2 USD (procentu izdevumi) = 38 USD

Nodokļu izdevumi = 38 USD (peļņa pirms nodokļu nomaksas) * 50% = 19 USD

Neto ienākumi = 38 USD (peļņa pirms nodokļu nomaksas) - 19 USD (nodokļu izdevumi) = 19 USD

* Piezīme: tīrie ienākumi ir atrodami arī naudas plūsmas pārskatā virs nolietojuma un amortizācijas izdevumiem.

Otrais solis: Atrodiet amortizācijas un amortizācijas izdevumus

Naudas plūsmas pārskatā naudas plūsmas pārskatā Naudas plūsmas pārskats (saukts arī par naudas plūsmas pārskatu) ir viens no trim galvenajiem finanšu pārskatiem, kas ziņo par naudu, kas radusies un iztērēta noteiktā laika periodā (piem., mēnesis, ceturksnis vai gads). Naudas plūsmas pārskats darbojas kā tilts starp ienākumu un bilanci, izdevumi ir uzskaitīti kā 12 ASV dolāri.

Tā kā izdevumi tiek attiecināti uz mašīnām, kas iesaiņo konfektes (amortizējošais aktīvs tieši palīdz krājumu ražošanā), izdevumi būs daļa no viņu pārdotajām precēm (COGS) Pārdoto preču pašizmaksa (COGS) Pārdoto preču pašizmaksa ( COGS) mēra “tiešās izmaksas”, kas rodas, ražojot preces vai pakalpojumus. Tas ietver materiālu izmaksas, tiešās darbaspēka izmaksas un tiešās rūpnīcas pieskaitāmās izmaksas, un ir tieši proporcionāls ieņēmumiem. Palielinoties ieņēmumiem, preču vai pakalpojumu ražošanai ir nepieciešami vairāk resursu. COGS bieži ir.

Trešais solis: Aprēķiniet peļņu pirms procentu nodokļiem nolietojumu un amortizāciju

EBITDA = Neto ienākumi + nodokļu izdevumi + procentu izdevumi + nolietojuma un amortizācijas izdevumi

= $19 + $19 + $2 + $12

= $52

EBITDA = Ieņēmumi - Pārdoto preču izmaksas - Darbības izdevumi + Nolietojuma un amortizācijas izdevumi

= $82 – $23 – $19 + $12

= $52

Vairāk resursu

Mēs ceram, ka tas ir bijis noderīgs ceļvedis EBITDA - Peļņa pirms procentu nodokļiem nolietojums un amortizācija. Ja jūs meklējat karjeru korporatīvo finanšu jomā, šī ir metrika, par kuru jūs daudz dzirdēsiet. Lai turpinātu uzzināt vairāk, ļoti iesakām šos papildu finanšu resursus:

- EBIT vs EBITDA EBIT vs EBITDA EBIT vs EBITDA - divi ļoti izplatīti rādītāji, ko izmanto finansēs un uzņēmuma vērtēšanā. Ir svarīgas atšķirības, plusi / mīnusi, kas jāsaprot. EBIT nozīmē: Peļņa pirms procentiem un nodokļiem. EBITDA nozīmē: Peļņa pirms procentiem, nodokļi, nolietojums un amortizācija. Piemēri un

- Vērtēšanas metodes Novērtēšanas metodes Vērtējot uzņēmumu kā pastāvīgu uzņēmējdarbību, tiek izmantotas trīs galvenās vērtēšanas metodes: DCF analīze, salīdzināmi uzņēmumi un precedenta darījumi. Šīs vērtēšanas metodes tiek izmantotas investīciju bankās, kapitāla pētījumos, privātajā kapitālā, korporatīvajā attīstībā, apvienošanā un pārņemšanā, ar piesaistītu izpirkšanu un finansēs

- Finanšu modelēšanas ceļvedis Bezmaksas finanšu modelēšanas ceļvedis Šajā finanšu modelēšanas ceļvedī ir iekļauti Excel padomi un paraugprakse par pieņēmumiem, virzītājspēkiem, prognozēšanu, trīs paziņojumu sasaisti, DCF analīzi un citu informāciju.

- Kā būt lieliskam finanšu analītiķim Analītiķa Trifecta® ceļvedis Galīgais ceļvedis, kā būt pasaules klases finanšu analītiķim. Vai vēlaties būt pasaules klases finanšu analītiķis? Vai jūs vēlaties ievērot nozares vadošo paraugpraksi un izcelties no pūļa? Mūsu process, ko sauc par Analyst Trifecta®, sastāv no analītikas, prezentācijas un vienkāršām prasmēm