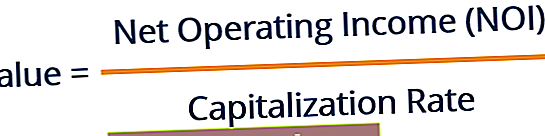

Tiešās kapitalizācijas metodi iegūst, ņemot vērā laika gaitā reģistrētos ienākumus un dalot tos ar attiecīgajām kapitalizācijas likmēm, kas ņemtas tajā pašā periodā. Maksimālo likmi iegūst, dalot tīros pamatdarbības ienākumus. Neto pamatdarbības ienākumi (NOI). Neto pamatdarbības ienākumi (NOI) ir ienākumus veidojoša īpašuma vērtība, kad kopējie darbības izdevumi un zaudējumi no brīvām telpām tiek atskaitīti no aktīviem.

Tiešās kapitalizācijas metode nav piemērota īpašnieku apdzīvotām telpām, jo tā ir pārāk atkarīga no ienākumiem no īpašuma. Kapitāla likmes palielināšanas likmes (REIT) maksimālās likmes pieaugums ir finanšu rādītājs, ko nekustamā īpašuma investori izmanto, lai analizētu ieguldījumus nekustamajā īpašumā un noteiktu viņu potenciālo atdeves likmi, ievērojami samazinot koeficienta vērtību. Tādējādi maksimālās likmes samazināšanās nozīmē, ka īpašumam palielinās tirgus vērtība. Tādējādi noteiktā tirgus vērtība ir netieši proporcionāla ierobežojuma likmei.

No otras puses, tīrie pamatdarbības ienākumi ir tieši proporcionāli tirgus vērtībai Patiesā tirgus vērtība Patiesā tirgus vērtība (maināmās preces vai pakalpojuma vērtība) attiecas uz cenu, par kuru abas darījuma puses (šīs preces pircējs un pārdevējs) vai. Neto pamatdarbības ienākumu (NOI) pieauguma rezultātā ievērojami palielinās tirgus vērtība. Samazināta tirgus vērtība nozīmē, ka NOI ir zema un prasa stratēģisku pieaugumu.

Ātrais kopsavilkums

- Tiešās kapitalizācijas metode ir nekustamā īpašuma novērtēšanas metode, kas palīdz ienākumus pārvērst vērtībā.

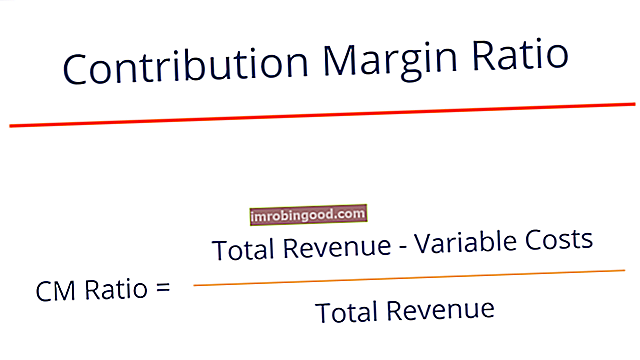

- Tiešās kapitalizācijas metode tiek panākta, dalot īpašuma radītos ienākumus ar tā maksimālo likmi.

- Atšķirībā no citām novērtēšanas metodēm, metodi ir viegli izmantot un interpretēt, ja laika gaitā ir pietiekami daudz datu gan ienākumu, gan maksimālās likmes noteikšanai.

Ienesīguma kapitalizācija pret tiešo kapitalizāciju

Atšķirībā no tiešās kapitalizācijas ienesīguma kapitalizācija vērtēšanai lielā mērā ir atkarīga no nekustamā īpašuma līdzekļiem, turpretim pirmā pilnībā balstās uz ienākumiem, kas gūti no īpašuma. Ienesīgums bankām par to, ka nekustamais īpašums kā ieguldījums ir ilgtermiņa mērķis, no kura investoram nākotnē bezgalīgi vajadzētu gūt ilgu laiku.

Parasti paredzams, ka tuvākajā nākotnē paredzamās inflācijas dēļ īpašuma nomas ienākumiem vajadzētu pakāpeniski pieaugt. Inflācijas dēļ pieaug arī uzturēšanas izmaksas un remonts, īpaši tad, ja īpašumu īpašnieks nebija pienācīgi uzturējis.

Ienākumi no īpašuma nākamajos periodos var atšķirties dažādu faktoru ietekmē. Ienesīguma kapitalizācijas metode paredz paredzēt investoram paredzamās izmaiņas. Tas tiek darīts, ņemot vērā visus faktorus, piemēram, inflāciju Inflācija Inflācija ir ekonomisks jēdziens, kas attiecas uz preču cenu līmeņa paaugstināšanos noteiktā laika periodā. Cenu līmeņa paaugstināšanās nozīmē, ka valūta attiecīgajā ekonomikā zaudē pirktspēju (t.i., ar tādu pašu naudas summu var nopirkt mazāk). , uzturēšana, izmaksas un remonts, lai nodrošinātu, ka īpašums ir pēc iespējas labākā formā.

Sakarā ar savām nākotnes spējām brokeri, regulatīvās aģentūras, komerciālie vērtētāji, investori un plaša sabiedrība nekustamā īpašuma vērtēšanā ļoti paļaujas uz ienesīguma kapitalizācijas metodi. Tomēr metode vislabāk darbojas, ja to lieto kopā ar citām vērtēšanas metodēm, lai iegūtu labākos rezultātus.

Kura ir labākā novērtēšanas metode?

Parasti tiek izmantotas vairākas kapitalizācijas / novērtēšanas metodes. Novērtēšanas metodēs tiek izmantotas dažādas pieejas īpašuma novērtēšanai. Brokeri, komerciālā nekustamā īpašuma vērtētāji, investori un plaša sabiedrība tos visus regulāri lieto atsevišķi vai kolektīvi.

Veicot īpašuma novērtēšanu, nekustamā īpašuma vērtējumā esošo situāciju unikalitātes dēļ nav ieteicams izmantot vienu novērtēšanas metodi. Veicot vērtēšanu, jāizmanto divas vai vairākas vērtēšanas metodes savstarpēji aizstājamas vai individuālas metodes, taču piemērotākās metodes ir atkarīgas no konkrētās situācijas.

Tiešās un ienesīguma kapitalizācijas metodes ir divas populārākās metodes, ko izmanto nekustamā īpašuma vērtēšanā. Tomēr abas metodes tiek izmantotas dažādos gadījumos, atkarībā no situācijas. Piemēram, īpašumos ar nestabilu ienākumu plūsmu vispiemērotākā ir peļņas kapitalizācijas metode. Ienesīguma maksimuma noteikšanas metode pētīs iespējamo īpašuma stabilitāti nākotnē, ņemot vērā nākotnes peļņu, tādējādi sniedzot labāku priekšstatu par īpašuma izaugsmes potenciālu.

Mazāk stabilas īpašības sniedz ierobežotus datus, kurus var izmantot, lai analizētu viņu ienākumus, un tāpēc tiešās kapitalizācijas metode nav piemērota. No otras puses, izveidotie īpašumi ar stabilu mēneša vai gada ienākumu piedāvā atbilstošus datu punktus, kurus var izmantot, lai analizētu viņu ienākumus. Tādējādi šādās situācijās visvairāk tiek izvēlēta tiešās kapitalizācijas metode.

Faktori, kas jāņem vērā, novērtējot nekustamā īpašuma īpašības

Novērtējot nekustamo īpašumu, kuru ieguldītājs plāno iegādāties, ieguldītājs var palīdzēt noteikt, vai iegādāties īpašumu vai pārtraukt ieguldījumu plānu. Investoriem jākoncentrējas uz slēpto faktoru meklēšanu, kas, iespējams, nav acīmredzami vērtēšanas laikā, bet var parādīties nākotnē.

1. Finansiālas grūtības vai gaidāmi strīdi par juridisko īpašumtiesībām

Ievērojams īrnieks var saskarties ar finanšu krīzi, kas var apšaubīt spēju izpildīt ikmēneša īres saistības. Īpašumā var risināties arī juridiskas īpašumtiesības, kas var prasīt, lai uzņēmums algotu advokātus un radītu papildu juridiskas izmaksas.

2. Vakanču modeļi

Vēl viens faktors, ko investori var ņemt vērā īpašuma novērtēšanas laikā, ir vakanču modeļi telpās, kas var izskaidrot iespējamos nākotnes ienākumu modeļus. Ja vakanču modeļi laika gaitā mainās, to var izraisīt tādi faktori kā slikta ēkas uzturēšana, īpaši nekrāsotas sienas, saplēsti armatūra, aizsprostotas kanalizācijas līnijas utt.

Sākumā var šķist, ka slēptie faktori ir nenozīmīgi, taču tie nākotnē ietekmēs projekta dzīvotspēju. Jautājumi parasti nav redzami vērtēšanas metodei, piemēram, tiešās kapitalizācijas metodei, un ieguldītājiem vajadzētu mēģināt izpētīt šādus jautājumus, pirms tiek pieņemts galīgais lēmums par ieguldījumu veikšanu vai nē.

Saistītie lasījumi

Finanses ir oficiālais globālā sertificētā banku un kredīta analītiķu (CBCA) ™ CBCA ™ sertifikāta nodrošinātājs. Sertificētā banku un kredītu analītiķu (CBCA) ™ akreditācija ir pasaules mēroga kredītanalītiķu standarts, kas aptver finanses, grāmatvedību, kredīta analīzi, naudas plūsmas analīzi. , derību modelēšana, aizdevuma atmaksa un citas darbības. sertifikācijas programma, kas paredzēta, lai palīdzētu jums kļūt par pasaules klases finanšu analītiķi. Lai turpinātu virzīties uz priekšu, noderēs tālāk norādītie papildu finanšu resursi:

- Tekošie ienākumi (ieguldījumi nekustamajā īpašumā) Pašreizējie ienākumi (ieguldījumi nekustamajā īpašumā) Pašreizējie ienākumi ir ieguldījumu stratēģija, kas ieguldītājiem ļauj pakļaut konsekventām izmaksām virs vidējā līmeņa. Visbiežāk pašreizējie ienākumi ir vērsti

- Funkcionāla novecošana Funkcionāla novecošana (nekustamais īpašums) Nekustamajā īpašumā funkcionālā novecošana attiecas uz arhitektūras dizaina lietderības samazināšanos tā, ka tā mainīšana, lai tā atbilstu pašreizējam nekustamajam īpašumam

- Nekustamā īpašuma attīstības modelis Nekustamā īpašuma attīstības modelis Nekustamā īpašuma attīstības modelis parasti sastāv no divām sadaļām: Darījumu kopsavilkums un Naudas plūsmas modelis. Piedāvājuma kopsavilkumā visi svarīgi pieņēmumi

- Aizstāšanas izmaksas Aizstāšanas izmaksas (nekustamais īpašums) Aizstāšanas izmaksas attiecas uz cenu, kuru varētu maksāt, nomainot esošu aktīvu ar līdzīgu aktīvu par pašreizējo tirgus cenu. Attiecīgais aktīvs