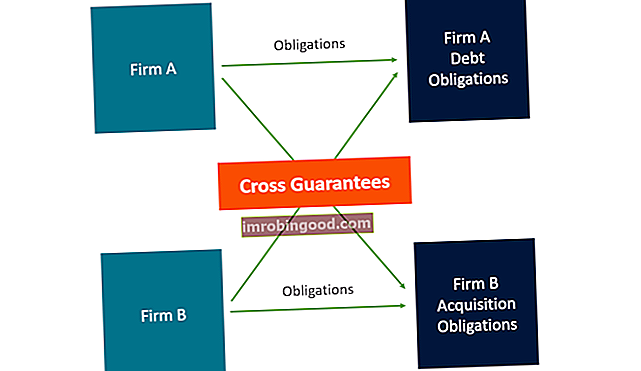

Krusteniskā garantija attiecas uz vienošanos starp diviem vai vairākiem saistītiem uzņēmumiem, lai sniegtu garantiju viens otra pienākumiem. Šādu garantiju parasti piešķir starp uzņēmumiem, kas veic tirdzniecību vienā grupā, vai starp mātes uzņēmumu un tā meitasuzņēmumiem. Šķērsgarantija aizsargā uzņēmumu, kuram radušās saistības (piemēram, aizdevums Pagaidu aizdevums Pagaidu aizdevums ir īstermiņa finansēšanas veids, ko izmanto, lai izpildītu pašreizējās saistības pirms pastāvīga finansējuma nodrošināšanas. Tas nodrošina tūlītēju naudas plūsmu, kad nepieciešams finansējums, bet Pagaidu aizdevumam ir salīdzinoši augstas procentu likmes, un tam jābūt nodrošinātam ar kāda veida nodrošinājumu) no aktīvu zaudēšanas, ja tas nepilda savas saistības.

Ja viens uzņēmumu grupas uzņēmums aizņemas aizdevumu bankā un pārējie saistītie uzņēmumi sniedz savstarpējo garantiju, aizdevējs saņem pārliecību, ka aizdevums tiks atmaksāts. Ja aizņēmējs neveic pamatsummas un procentu maksājumus Procentu izdevumi Procentu izdevumi rodas no uzņēmuma, kas finansē ar parāda vai kapitāla nomas palīdzību. Procenti ir atrodami peļņas vai zaudējumu aprēķinā, bet tos var aprēķināt arī, izmantojot parāda grafiku. Grafikā vajadzētu norādīt visus lielākos parāda veidus, kas uzņēmumam ir bilancē, un aprēķināt procentus, reizinot termiņu, aizdevējs var pieprasīt, lai galvotāji atmaksā aizdevumu aizņēmēja vārdā.

Kā darbojas krusta garantija

Šķērsgarantijas līgumā garantijas devējs tiek saukts par “galvotāju”, bet persona vai vienība, kurai garantija ir dēvēta par “saņēmēju” vai “kreditoru”. Personu vai vienību, kuras maksājums ir nodrošināts ar garantiju, sauc par “pamatsummu” vai “debitoru”. Publiskam uzņēmumam Private vs Public Company Galvenā atšķirība starp privāto un publisko uzņēmumu ir tāda, ka valsts uzņēmuma akcijas tiek tirgotas biržā, savukārt privāta uzņēmuma akcijas nav. , akcionāriem var prasīt apstiprināt šķērsgarantiju, pirms tā stājas spēkā.

Viens no šķērsgarantijas darbības veidiem ir tas, kad mātesuzņēmums un tā meitasuzņēmums Meitasuzņēmums Meitasuzņēmums (apakšvienība) ir uzņēmējdarbības vienība vai korporācija, kas pilnībā pieder vai daļēji kontrolē citu uzņēmumu, ko sauc par mātesuzņēmumu vai kontrolakciju sabiedrību. Īpašumtiesības tiek noteiktas pēc mātes uzņēmuma piederošo akciju procentuālās daļas, un īpašumtiesībām jābūt vismaz 51%. garantē viens otra finansiālās saistības. Mātes uzņēmums apņemas samaksāt aizdevējiem, ja meitasuzņēmums neveic norunātos maksājumus saskaņā ar vienošanos ar aizdevēju. Dažreiz galvotājs var izvēlēties garantēt tikai daļu no aizdevuma.

Turklāt, ja aizdevums ir pārāk liels, lai viens uzņēmums to garantētu, vairāki saistītie uzņēmumi var piedāvāt segt proporcionālu daļu no kopējā aizdevuma. Ja parādnieks nespēj veikt norunātās atmaksas, katrs no galvotājiem būs atbildīgs par aizdevuma atmaksas izpildi.

Garantijas līgums

Garantijas līgums ir līgums, saskaņā ar kuru galvotājs apņemas uzņemties atbildību par cita uzņēmuma finanšu saistībām gadījumā, ja šis uzņēmums nespēj izpildīt saistības norunātajā laikā. Līgumā ir norādītas arī konkrētās jomas, kuras galvotājs sola sniegt garantiju gadījumā, ja tas negarantē visu aizdevumu.

Garantijas līgums piešķir aizdevējam pārsvaru darījumā, un līgumu var izpildīt tiesā. Būtībā tiesa var uzskatīt garantijas līgumu par atlīdzības obligāciju, kas kompensē parādniekam visus zaudējumus, kas rodas no principāla nespējas veikt periodiskus maksājumus, kā prasīts. Tāpēc garantijas līgums kalpo kā papildu nodrošinājuma veids.

Informācijas prasības par savstarpējām garantijām

Saskaņā ar Finanšu grāmatvedības standartu padomes (FASB) 45. interpretāciju finanšu saistību garantētājiem ir pienākums atklāt un reģistrēt šādus solījumus. Galvotājam ir jāreģistrē garantijas patiesā vērtība kā saistība grāmatvedības uzskaitē. Ieraksts jāveic tā perioda sākumā, kad uzņēmums citam sniedza garantiju. Tomēr 45. interpretācija atbrīvo no nodokļa noteiktus uzņēmumu veidus, piemēram, līzinga un apdrošināšanas sabiedrības, kas sniedz garantijas savā parastajā uzņēmējdarbībā.

FASB prasība arī atbrīvo mātesuzņēmumus, kas sniedz garantiju saviem meitasuzņēmumiem, ierakstīt šādus solījumus kā saistības savā bilancē. Tomēr mātes uzņēmumam ir jāatklāj garantijas veids, maksimālā atbildība, ja uzņēmumam jāmaksā parādnieka parāds, un darbības, kuras galvotājs izmantos, lai atgūtu naudu no parādnieka. Ja galvotājs un parādnieks ir nesaistīti uzņēmumi, darījums jāieraksta bilancē kā saistības.

Praktisks piemērs savstarpējai garantijai

ABC Company ir uzņēmuma XYZ mātesuzņēmums. Meitasuzņēmums XYZ plāno iegādāties jaunu patentētu tehnoloģiju motociklu montāžas rūpnīcai. Šī tehnoloģija uzņēmumam izmaksās aptuveni 10 miljonus ASV dolāru. NMN banka jau piekrita aizdot 10 miljonus ASV dolāru meitasuzņēmumam XYZ ar nosacījumu, ka uzņēmums saņem garantiju no cita uzņēmuma.

Rezultātā XYZ vērsās pie mātesuzņēmuma ABC, lai kļūtu par tā galvotāju aizdevumam. Pēc tam ABC piekrita pieprasījumam un parakstīja garantijas līgumu, kurā izklāstīta garantētā summa un garantijas nosacījumi.

Pakārtotā garantija pret augšējā posma garantiju

Pakārtotās un augšpusējās garantijas ir galvenie šķērsgarantiju veidi, kuros iesaistīts mātes uzņēmums un tā meitasuzņēmumi.

A pakārtotā garantija ir garantija, ko mātes uzņēmums sniedz meitasuzņēmumam, lai garantētu aizdevējiem, ka meitasuzņēmums ievēros savas finansiālās saistības. Gadījumā, ja meitasuzņēmums nespēj atmaksāt aizdevumu, mātesuzņēmums apņemas aizdevumu meitasuzņēmuma vārdā atmaksāt.

No otras puses, augšupējā garantija ir garantijas veids, kurā meitasuzņēmums garantē mātesuzņēmuma parādus. Iepriekšējā garantija rodas, ja mātesuzņēmumam nepietiek aktīvu, lai ieķīlātu aizdevuma ķīlu, un tajā ietilpst meitasuzņēmuma aktīvi, lai paplašinātu nodrošinājumu.

Saistītie lasījumi

Paldies, ka izlasījāt finanšu skaidrojumu par savstarpēju garantiju. Finanses piedāvā finanšu modelēšanas un vērtēšanas analītiķi (FMVA) ™ FMVA® sertifikāciju. Pievienojieties 350 600+ studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari sertifikācijas programma tiem, kas vēlas virzīt savu karjeru uz nākamo līmeni. Lai turpinātu mācīties un virzīt savu karjeru, noderēs šādi finanšu resursi:

- Pagaidu aizdevums Pagaidu aizdevums Pagaidu aizdevums ir īstermiņa finansēšanas veids, ko izmanto pašreizējo saistību izpildei pirms pastāvīgas finansēšanas nodrošināšanas. Tas nodrošina tūlītēju naudas plūsmu, kad nepieciešams finansējums, bet tas vēl nav pieejams. Pagaidu aizdevumam ir samērā augstas procentu likmes, un tam jābūt nodrošinātam ar kāda veida nodrošinājumu

- Parāda pakti Parādu pakti Parāda derības ir ierobežojumi, kurus aizdevēji (kreditori, parādu turētāji, ieguldītāji) noslēdza kreditēšanas līgumus, lai ierobežotu aizņēmēja (parādnieka) rīcību.

- Finansēšana neparedzētiem gadījumiem Finansēšana neparedzētiem gadījumiem Mājas pirkšanas un pārdošanas līgumā neparedzētu izdevumu finansēšana attiecas uz klauzulu, kas izsaka, ka piedāvājums ir atkarīgs no tā, vai pircējs nodrošina īpašuma finansējumu. Finansējuma neparedzēti gadījumi nodrošina pircēju aizsardzību no iespējamām juridiskām sekām gadījumā, ja darījums netiek noslēgts.

- Personīgā nemateriālā vērtība Personiskā nemateriālā vērtība ir nemateriālā vērtība, kas rodas no uzņēmuma īpašnieka vai citas personas centieniem vai reputācijas. Tas nozīmē, ka vērtība ir saistīta tikai ar personu, kas strādā organizācijā, nevis ar pašu biznesu. Grāmatvedībā un finansēs nemateriālā vērtība ir nemateriālā vērtība