Gada kredīta pārskats ir pārskatīšanas process, kuru aizdevēji veic norēķinu kontos ar neatmaksātu kredītu. Kreditori, piemēram, bankas. Bankas ASV. Saskaņā ar ASV Federālās noguldījumu apdrošināšanas korporācijas datiem 2014. gada februārī ASV bija 6 799 FDIC apdrošinātas komercbankas. Valsts centrālā banka ir Federālo rezervju banka, kas izveidojās pēc Federālo rezervju likuma pieņemšana 1913. gadā, kredītbiroji un finanšu pakalpojumu uzņēmumi veic gan individuālo, gan korporatīvo klientu novērtējumus, lai novērtētu viņu riska līmeni un spēju pastāvīgi izpildīt nenomaksātās kredītsaistības. Pamatojoties uz kredīta pārskatīšanas rezultātiem, kreditors var pieņemt lēmumus par kredīta pagarināšanu vai jebkādu esošo attiecību pārtraukšanu ar klientu.

Komerckreditēšanas nozarē kredītu pārskatīšana notiek konta uzraudzības veidā, kur aizdevējs periodiski pārskata pašreizējos neatmaksātos aizdevumus vai nu reizi ceturksnī, vai pusgadā, vai gadā. Pārskatīšanas mērķis ir nodrošināt, lai visi neatmaksātie aizdevumi tiktu sniegti saskaņā ar uzņēmuma standartiem un noteikumiem. Aizdevējs arī pārbauda kredītspējas pasliktināšanos Kredītspēja Kredītspēja, vienkārši sakot, ir tā, cik "cienīgs" vai pelnījis ir kredīts. Ja aizdevējs ir pārliecināts, ka aizņēmējs savlaicīgi izpildīs savas parādsaistības, aizņēmējs tiek uzskatīts par kredītspējīgu. kredītlīnijām.

Ātrais kopsavilkums

- Gada kredīta pārskats ir kreditoru un kreditoru ikgadējs novērtējums par klientiem ar nenokārtotu aizdevumu vai kredītlīnijām.

- Kredīta pārskatīšanas secinājumi palīdz aizdevējam pieņemt lēmumu par kredīta pagarināšanu vai kredīta pārtraukšanu kredītņēmējam.

- Kreditori arī veic kredīta pārbaudes, lai noteiktu, vai klienti ar neatmaksātu kredītu atbilst esošajiem kreditēšanas kritērijiem un standartiem.

Gada kredītpārskata mērķi

Šie ir galvenie iemesli, kāpēc aizdevēji un kreditori veic ikgadēju kredīta pārskatu:

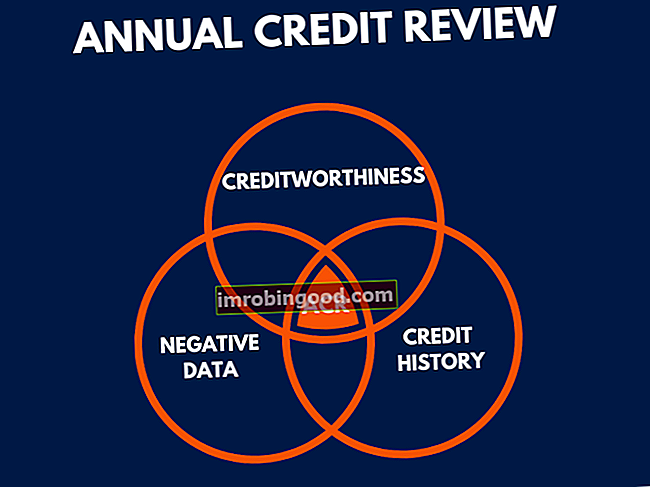

1. Novērtējiet potenciālo aizņēmēju kredītspēju

Kreditors var izmantot kredīta pārskatīšanu kā instrumentu, lai novērtētu klienta spēju savlaicīgi veikt pamatsummas un procentu maksājumus. Esošajiem klientiem, kuriem ir neatmaksāti aizdevumi, kreditors ir ieinteresēts uzzināt, vai viņi joprojām atbilst aizdevuma prasībām un aizdevuma kritērijiem un vai viņu finansiālais stāvoklis varētu būt mainījies.

Atzinumi var palīdzēt kreditoram pārskatīt kredītlīnijas ar mērķi palielināt vai samazināt klientam (-iem) pieejamās summas. Kreditors var arī novērtēt jauno kredītņēmēju finansiālo spēku, lai noteiktu viņu iespējas laicīgi atmaksāt aizdevuma summu plus procentus.

Atkarībā no vērtējumu secinājumiem aizdevējs var izlemt apstiprināt vai noraidīt aizdevuma pieteikumu.

2. Pārbaudiet iespējamā aizņēmēja kredītvēsturi

Kreditori var arī veikt kredīta pārskatus, lai pārbaudītu aizņēmēja kredītvēsturi, lai uzzinātu viņu sasniegumus attiecībā uz iepriekš aizņemto kredītu apjomu, maksājumu veidiem, saistību nepildīšanas un atteikuma vēsturi utt. Aizdevējs var iegūt kredītatskaiti no viena no trim galvenajiem kredītbirojiem, ti, Transunion, Experian un Equifax.

Kredītatskaite sniedz informāciju par visiem aizdevējiem, kuri klientam ir piešķīruši kredītu, maksājumu vēsturi, kredītlimitus un konsekvenci, veicot savlaicīgu samaksu starp dažādiem kreditoriem. Pēc tam aizdevējs var izmantot informāciju, lai pieņemtu lēmumu par aizdevuma pieteikuma apstiprināšanu vai noraidīšanu atkarībā no novērtētā riska līmeņa un iepriekšējās kredītvēstures.

3. Atklāj negatīvus datus par aizņēmējiem

Kreditors var arī izmantot ikgadējo kredīta pārskatu, lai pārbaudītu aizņēmēja finansiālo stāvokli, lai uzzinātu negatīvu informāciju par viņu iepriekšējo kredītvēsturi. Piemēram, ja aizdevējs konstatē, ka aizņēmējam ar neatmaksātu aizdevumu ir bijuši bankrota pieteikumi, spriedumi naudas izteiksmē, atsavināšana utt., Iespējams, būs jāpārvērtē kredītlīnija, lai atspoguļotu jauno informāciju.

Negatīvas informācijas klātbūtne aizņēmēja kredīta pārskatā rada paaugstinātu risku aizdevējam, un aizdevējs var izvēlēties noraidīt turpmākus aizdevuma pieteikumus vai samazināt aizņēmējam pieejamo kredītlīniju.

Gada kredītpārskata laikā apkopotā informācija

Kad aizdevēji izsniedz kredītus dažādiem aizdevumu veidiem, piemēram, hipotēkām, automātiskajiem aizdevumiem un individuālajiem aizdevumiem, kredīta pārskatīšanas laikā viņi vāc īpaša veida datus par aizņēmēju. Aizdevējs analizē aizņēmēja finanšu pārskatus, lai iegūtu priekšstatu par kapitāla struktūru. Kapitāla struktūra Kapitāla struktūra attiecas uz parāda un / vai pašu kapitāla apjomu, ko uzņēmums izmantojis savas darbības finansēšanai un aktīvu finansēšanai. Uzņēmuma kapitāla struktūra, vadības veiktspēja, krājumu apgrozījuma rādītāji Krājumu apgrozījuma koeficients Krājumu apgrozījuma koeficients, kas pazīstams arī kā krājumu apgrozījuma koeficients, ir efektivitātes koeficients, kas mēra, cik efektīvi tiek pārvaldīta krājumi. Krājumu apgrozījuma koeficienta formula ir vienāda ar pārdoto preču izmaksām, kas dalītas ar kopējo vai vidējo krājumu, lai parādītu, cik reizes krājumi periodā tiek “pagriezti” vai pārdoti. , nesadalītā peļņa, esošās īstermiņa un ilgtermiņa saistības utt.

Kredītu pārskatīšanas laikā vairums aizdevēju ir ieinteresēti apkopot šādu informāciju:

1. Nodrošinājuma atbilstība

Veicot ikgadēju kredīta pārskatu, aizdevējs ir ieinteresēts zināt aizdevumam ieķīlātā nodrošinājuma atbilstību. Patiesībā aizdevējs nosaka, vai patiesā vērtība Patiesā vērtība Patiesā vērtība attiecas uz aktīva - produkta, krājuma vai vērtspapīra - faktisko vērtību, par kuru vienojušies gan pārdevējs, gan pircējs. Patiesā vērtība ir piemērojama produktam, kas tiek pārdots vai tirgots tirgū, kur tas pieder, vai normālos apstākļos - nevis tam, kas tiek likvidēts. nodrošinājuma ir pietiekama, lai segtu kopējo aizdevuma summu gadījumā, ja aizņēmējs nepilda saistības.

Ja aizņēmēja nodrošinājuma novērtējums nav apmierinošs, aizdevējs var veikt neatkarīgu aktīva novērtējumu, lai noteiktu tā aplēsto vērtību, ņemot vērā amortizācijas izmaksas. Aizdevējs var arī pārbaudīt nodrošinājuma īpašumtiesības, pieprasot aizņēmējam iesniegt īpašumtiesību dokumentus, piemēram, īpašumtiesību aktu, žurnālu utt.

2. Kapitāls

Piešķirot kredītu aizņēmējam, aizdevējs var dot priekšroku aizņēmējiem ar rezerves kapitālu no uzkrājumiem, ieguldījumiem vai nekustamā īpašuma. Rezerves kapitālu var izmantot aizdevuma atmaksai gadījumā, ja finansējamā uzņēmējdarbība / darbība neizdodas.

Personīgo aizdevumu gadījumā aizdevēji var viegli apstiprināt kredītu personām ar papildu kapitāla avotu, izņemot mājsaimniecības ienākumus. Papildu kapitāla pieejamība var arī parādīt aizņēmēja spēju efektīvi pārvaldīt savas finanses.

3. Aizdevuma mērķis

Kredīta pārskatīšana var ietvert aizdevuma mērķa pārbaudi vai to, kā aizņēmējs plāno izmantot līdzekļus. Aizdevējs ir ieinteresēts tādu projektu finansēšanā, kuri ir iespējami, un kuri nopelnīs pietiekamu atdevi, lai palīdzētu finansēt aizdevumu. Ja aizdevuma mērķis nav realizējams vai nav norādīts, pastāv lielāks aizdevēja saistību neizpildes risks, un aizdevējs var noraidīt pieteikumu.

Turklāt, ja aizdevuma mērķis ir finansēt projektu, kam ir sociāla ietekme uz sabiedrību, aizdevējs var piekrist kredīta pagarināšanai, pamatojoties uz projekta sociālo ietekmi uz sabiedrību.

Saistītie lasījumi

Finanses piedāvā finanšu modelēšanas un vērtēšanas analītiķi (FMVA) ™ FMVA® sertifikāciju. Pievienojieties 350 600+ studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari sertifikācijas programma tiem, kas vēlas virzīt savu karjeru uz nākamo līmeni. Lai turpinātu mācīties un attīstītu savu zināšanu bāzi, lūdzu, izpētiet tālāk norādītos atbilstošos papildu resursus:

- Kredītriska analīze Kredītriska analīze Kredītriska analīzi var uzskatīt par kredīta piešķiršanas procesa pagarinājumu. Pēc tam, kad privātpersona vai uzņēmums vēršas bankā vai finanšu iestādē pēc aizdevuma, aizdevēja iestāde analizē iespējamos ieguvumus un izmaksas, kas saistītas ar aizdevumu.

- Kredīta analīze Kredīta analīze Kredīta analīze ir novērtēšanas metode, kas nosaka, vai aizdevumi tiek izsniegti ar iespējamiem noteikumiem un vai potenciālie aizņēmēji var un ir gatavi atmaksāt aizdevumu. Tas pārbauda potenciālā aizņēmēja atbilstību kredītiem noteiktajiem kritērijiem.

- Nodrošinājuma kvalitāte Nodrošinājuma kvalitāte Nodrošinājuma kvalitāte ir saistīta ar konkrēta aktīva vispārējo stāvokli, kuru uzņēmums vai privātpersona vēlas nodot kā nodrošinājumu, aizņemoties līdzekļus

- Populārāko kredītanalītiķu sertifikāti Top kredītanalītiķu sertifikāti Labāko kredītanalītiķu sertifikātu saraksts. Iegūstiet pārskatu par labākajiem finanšu sertifikātiem profesionāļiem visā pasaulē, kuri strādā šajā jomā.