Kapitāla pietiekamības koeficients nosaka banku standartus. Banku (pārdošanas) karjera Bankas, ko dēvē arī par izplatītājiem vai kopīgi kā pārdošanas puses, piedāvā plašu lomu klāstu, piemēram, investīciju banku darbību, kapitāla izpēti, pārdošanu un tirdzniecību, aplūkojot bankas spēja samaksāt saistības un reaģēt uz kredītriskiem un operacionālajiem riskiem. Bankai, kurai ir labs CAR, ir pietiekami daudz kapitāla, lai absorbētu iespējamos zaudējumus. Tādējādi tai ir mazāks risks kļūt maksātnespējīgam. Maksātnespēja Maksātnespēja attiecas uz situāciju, kad uzņēmums vai privātpersona nespēj izpildīt finansiālās saistības pret kreditoriem, kad iestājas parādsaistības. Maksātnespēja ir finansiālas grūtības, savukārt bankrots ir tiesvedība. noguldītāju naudas zaudēšana. Pēc finanšu krīzes 2008. gadā Starptautisko norēķinu banka (SNB) Starptautisko norēķinu banka (SNB) Starptautisko norēķinu banka (SNB) sākās 1930. gadā, un tā pieder dažādu valstu centrālajām bankām. Tā kalpo kā banka centrālajām dalībvalstīm, un tās uzdevums ir veicināt starptautisko monetāro, finanšu stabilitāti un finanšu korporāciju. Starptautisko norēķinu bankas pamatā ir noteikt stingrākas CAR prasības, lai aizsargātu noguldītājus.

Ātrie kopsavilkuma punkti

- Kapitāla pietiekamības koeficients (CAR) palīdz pārliecināties, ka bankām ir pietiekami daudz kapitāla, lai aizsargātu noguldītāju naudu.

- CAR formula ir šāda: (1. līmeņa kapitāls + 2. līmeņa kapitāls) / Riska svērtie aktīvi

- SNB noteiktās kapitāla prasības pēdējos gados ir kļuvušas stingrākas.

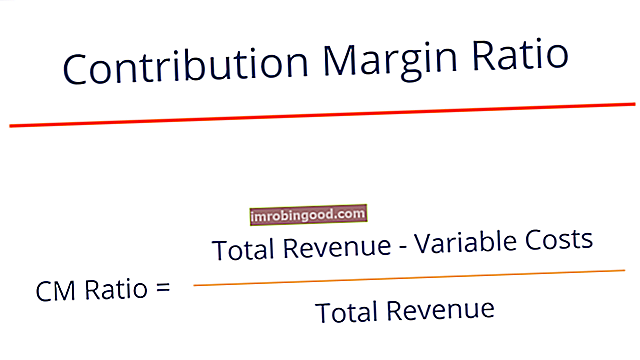

Kāda ir kapitāla pietiekamības koeficienta formula?

Kā parādīts zemāk, CAR formula ir:

CAR = (pirmā līmeņa kapitāls + otrā līmeņa kapitāls) / riska svērtie aktīvi

Starptautisko norēķinu banka kapitālu sadala 1. un 2. līmenī, pamatojoties uz kapitāla funkciju un kvalitāti. Pirmā līmeņa kapitāls ir galvenais veids, kā novērtēt bankas finansiālo stāvokli. Tajā ietilpst pamatkapitāls. Īpašnieka kapitāls. Īpašnieka kapitāls tiek definēts kā uzņēmuma aktīvu kopējās vērtības proporcija, kuru var pieprasīt īpašnieki (individuālais uzņēmums vai personālsabiedrība) un akcionāri (ja tā ir korporācija). To aprēķina, no aktīvu kopējās vērtības (pašu kapitāls = aktīvi - saistības) atņemot visas saistības. un nesadalītā peļņa Nesadalītā peļņa Nesadalītās peļņas formula atspoguļo visus uzkrātos tīros ienākumus, kas ieskaitīti ar visām akcionāriem izmaksātajām dividendēm. Nesadalītā peļņa ir daļa no pašu kapitāla bilancē un atspoguļo uzņēmuma peļņas daļu, kas netiek sadalīta kā dividendes akcionāriem, bet gan ir rezervēta atkārtotai ieguldīšanai, kas tiek atklāta finanšu pārskatos. Tā kā tas ir pamatkapitāls, kas tiek turēts rezervēs, pirmā līmeņa kapitāls spēj absorbēt zaudējumus, neietekmējot uzņēmējdarbību. No otras puses, otrā līmeņa kapitāls ietver pārvērtētās rezerves, neatklātās rezerves un hibrīdos vērtspapīrus. Tā kā šāda veida kapitālam ir zemāka kvalitāte, tas ir mazāk likvīds un to ir grūtāk izmērīt, to sauc par papildu kapitālu.

Vienādojuma apakšējā puse ir riska svērtie aktīvi. Riska svērtie aktīvi ir bankas aktīvu summa, kas svērta ar risku. Bankām parasti ir dažādas aktīvu klases, piemēram, skaidra nauda, parādzīmes. Obligācija Obligācija ir nenodrošināts parāds vai obligācijas, kas atmaksā noteiktu naudas summu, pieskaitot procentus obligāciju turētājiem termiņa beigās. Obligācija ir ilgtermiņa parāda instruments, ko emitējušas korporācijas un valdības, lai nodrošinātu jaunus līdzekļus vai kapitālu. Aizdevējam tiek piedāvāti kuponi vai procentu likmes. , un obligācijas Obligācijas Obligācijas ir fiksēta ienākuma vērtspapīri, kurus korporācijas un valdības emitē kapitāla piesaistei. Obligāciju emitents aizņemas kapitālu no obligāciju turētāja un veic fiksētus maksājumus viņiem ar fiksētu (vai mainīgu) procentu likmi uz noteiktu laiku. , un katra aktīvu klase ir saistīta ar atšķirīgu riska līmeni. Riska svēršana tiek izlemta, pamatojoties uz aktīvu vērtības samazināšanās iespējamību.

Drošām aktīvu kategorijām, piemēram, valsts parāds, riska svērums ir tuvu 0%. Citi aktīvi ar nelielu nodrošinājumu vai bez tā Nodrošinājums Nodrošinājums ir aktīvs vai īpašums, ko fiziska vai juridiska persona piedāvā aizdevējam kā aizdevuma nodrošinājumu. To izmanto kā aizdevuma iegūšanas veidu, kas darbojas kā aizsardzība pret iespējamiem aizdevēja zaudējumiem, ja aizņēmējs nepilda savus maksājumus. , piemēram, parādzīmei, ir lielāks riska svērums. Tas ir tāpēc, ka pastāv lielāka varbūtība, ka banka, iespējams, nespēs iekasēt aizdevumu. Vienai un tai pašai aktīvu klasei var piemērot arī atšķirīgu riska svērumu. Piemēram, ja banka ir aizdevusi naudu trim dažādiem uzņēmumiem, aizdevumiem var būt atšķirīgs riska svērums, pamatojoties uz katra uzņēmuma spēju atmaksāt savu aizdevumu.

Kapitāla pietiekamības koeficienta (CAR) aprēķināšanas piemērs

Apskatīsim bankas A piemēru. Zemāk ir sniegta informācija par A bankas 1. un 2. līmeņa kapitālu un ar to aktīviem saistītie riski.

A bankai ir trīs veidu aktīvi: parādzīme, hipotēka un aizdevums valdībai. Lai aprēķinātu riska svērtos aktīvus, vispirms ir jāreizina katra aktīva summa ar atbilstošo riska svērumu:

- Parādzīme: $9,000 * 90% = $8,100

- Hipotēka: $45,000 * 75% = $33,750

- Aizdevums valdībai: $4,000 * 0% = $0

Tā kā aizdevums valdībai neriskē, tas iegulda 0 USD riska svērtajos aktīvos.

Otrais solis ir pievienot riska svērtos aktīvus, lai iegūtu kopējo:

- Riska svērtie aktīvi: $8,100 + $33,750 + $0 = $41,850

Aprēķinu var viegli izdarīt programmā Excel, izmantojot SUMPRODUCT SUMPRODUCT Funkcija SUMPRODUCT ir iedalīta Excel Math un Trigonometry funkcijās. Funkcija reizinās attiecīgā masīva komponentus un pēc tam atgriezīs produktu summu. SUMPRODUCT ir ļoti ērta formula, jo tā var dažādi apstrādāt masīvus un palīdzēt salīdzināt datu funkciju.

Lai uzzinātu vairāk par Excel funkcijām, ieskatieties Finance bezmaksas Excel kursā.

A bankas kapitāla pietiekamības koeficients ir šāds:

Kur:

- CAR: $4,000 / $41,850 = 10%

Tā kā A bankai ir 10% CAR, tai ir pietiekami daudz kapitāla, lai mazinātu iespējamos zaudējumus un aizsargātu noguldītāju naudu.

Kādas ir prasības?

Saskaņā ar Bāzele III Bāzele III Bāzeles III vienošanās ir finanšu reformu kopums, kuru izstrādāja Bāzeles Banku uzraudzības komiteja (BCBS), lai stiprinātu, visām bankām ir jābūt vismaz 8% kapitāla pietiekamības koeficientam . Tā kā 1. līmeņa kapitāls ir svarīgāks, bankām tiek prasīts arī minimālais šāda veida kapitāla apjoms. Saskaņā ar Bāzele III 1. līmeņa kapitālam, kas dalīts ar riska svērtajiem aktīviem, jābūt vismaz 6%.

Papildu resursi

Finanses piedāvā finanšu modelēšanas un vērtēšanas analītiķi (FMVA) ™ FMVA® sertifikāciju. Pievienojieties 350 600+ studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari sertifikācijas programma tiem, kas vēlas virzīt savu karjeru uz nākamo līmeni. Lai turpinātu mācīties un virzīt savu karjeru, noderēs šādi finanšu resursi:

- Bank Run Bank Run Bank run notiek tad, kad klienti vienlaikus izņem visu naudu no noguldījumu kontiem banku iestādē, baidoties, ka banka

- Finanšu pārskats par bankām Finanšu pārskats par bankām Finanšu pārskats par bankām atšķiras no nebanku finanšu pārskata ar to, ka bankas izmanto daudz lielāku sviru nekā citi uzņēmumi un nopelna starpību (procentus) starp aizdevumiem un noguldījumiem. Šajā rokasgrāmatā tiks apspriesti lielākajai daļai banku bilances un peļņas vai zaudējumu aprēķina pozīcijas, kā arī to darbības piemēri

- Finanšu starpnieks Finanšu starpnieks Finanšu starpnieks ir iestāde, kas darbojas kā starpnieks starp divām pusēm, lai atvieglotu finanšu darījumu. Iestādes, kuras parasti sauc par finanšu starpniekiem, ir komercbankas, investīciju bankas, kopfondi un pensiju fondi.

- Kapitāla pietiekamības koeficienta kalkulators