Neto pašreizējā vērtība (NPV) ir visu turpmāko naudas plūsmu vērtība Naudas plūsmas pārskats Naudas plūsmas pārskats (saukts arī par naudas plūsmas pārskatu) ir viens no trim galvenajiem finanšu pārskatiem, kas uzrāda naudas summu, kas radusies un iztērēta noteiktu laika periodu (piemēram, mēnesi, ceturksni vai gadu). Naudas plūsmas pārskats darbojas kā tilts starp ienākumu un bilanci (pozitīvu un negatīvu) visā ieguldījuma darbības laikā, kas diskontēts līdz mūsdienām. NPV analīze ir iekšējās vērtēšanas forma, un to plaši izmanto finanšu jomā. Korporatīvo finanšu pārskats Korporatīvās finanses nodarbojas ar korporācijas kapitāla struktūru, ieskaitot tās finansējumu un darbības, kuras vadība veic, lai palielinātu kapitāla vērtību un uzskaiti, lai noteiktu kapitāla vērtību. bizness, ieguldījumu drošība, kapitāla projekts, jauns uzņēmums, izmaksu samazināšanas programma un viss, kas saistīts ar naudas plūsmu.

NPV formula

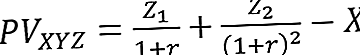

Neto pašreizējās vērtības formula ir:

Kur:

- Z1 = Naudas plūsma laikā 1

- Z2= Naudas plūsma laikā 2

- r = Diskonta likme

- X0 = Naudas aizplūde laikā 0 (t.i., pirkuma cena / sākotnējais ieguldījums)

Kāpēc tiek izmantota neto pašreizējās vērtības (NPV) analīze?

NPV analīze tiek izmantota, lai palīdzētu noteikt, cik vērts ir ieguldījums, projekts vai jebkura naudas plūsmas sērija. Tā ir visaptveroša metrika, jo tajā tiek ņemti vērā visi ieņēmumi. Pārdošanas ieņēmumi Pārdošanas ieņēmumi ir ienākumi, ko uzņēmums saņem no preču pārdošanas vai pakalpojumu sniegšanas. Grāmatvedībā termini "pārdošana" un "ieņēmumi" var tikt izmantoti un bieži tiek lietoti kā sinonīmi, kas nozīmē vienu un to pašu. Ieņēmumi nebūt nenozīmē saņemto skaidru naudu. , izdevumi un kapitāla izmaksas, kas saistītas ar ieguldījumiem tās brīvajā naudas plūsmā (FCF) brīvajā naudas plūsmā (FCF) brīvajā naudas plūsmā (FCF) mēra uzņēmuma spēju radīt to, kas investoriem rūp visvairāk: pieejamo naudu var sadalīt pēc saviem ieskatiem. veidā.

Papildus visu ieņēmumu un izmaksu faktorizēšanai tajā tiek ņemts vērā arī katras naudas plūsmas laiks, kas var ievērojami ietekmēt ieguldījuma pašreizējo vērtību. Piemēram, labāk ir redzēt naudas ieplūdi ātrāk un naudas aizplūšanu vēlāk, salīdzinot ar pretējo.

Kāpēc tiek diskontētas naudas plūsmas?

Naudas plūsmas pašreizējās tīrās vērtības analīzē tiek diskontētas divu galveno iemeslu dēļ: 1) lai pielāgotos ieguldījumu iespējas riskam, un 2) lai uzskaitītu naudas laika vērtību (TVM).

Pirmais punkts (lai pielāgotos riskam) ir nepieciešams, jo ne visiem uzņēmumiem, projektiem vai ieguldījumu iespējām ir vienāds riska līmenis. Citiem vārdiem sakot, varbūtība saņemt naudas plūsmu no ASV Valsts kases parādzīmes ir daudz lielāka nekā varbūtība saņemt naudas plūsmu no jauna tehnoloģiju starta.

Lai ņemtu vērā risku, diskonta likme ir augstāka riskantākiem ieguldījumiem un zemāka drošākiem. ASV kases piemērs tiek uzskatīts par bezriska likmi, un visus pārējos ieguldījumus mēra pēc tā, cik lielu risku tie uzņemas attiecībā pret to.

Otrais punkts (lai ņemtu vērā naudas laika vērtību) ir nepieciešams, jo inflācijas, procentu likmju un alternatīvo izmaksu dēļ nauda ir vērtīgāka, jo ātrāk tā tiek saņemta. Piemēram, saņemt vienu miljonu dolāru šodien ir daudz labāk nekā miljonu dolāru, kas saņemti pēc pieciem gadiem. Ja nauda tiek saņemta šodien, to var ieguldīt un nopelnīt procentus, tāpēc tā vērtība piecu gadu laikā būs vairāk nekā miljons ASV dolāru.

Neto pašreizējās vērtības (NPV) piemērs

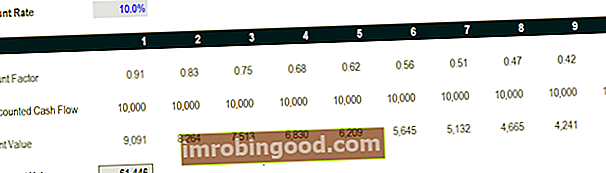

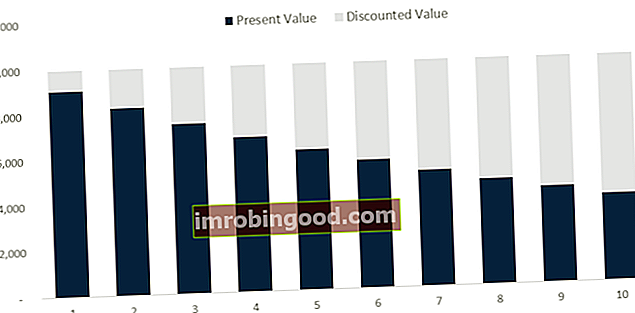

Apskatīsim piemēru, kā aprēķināt naudas plūsmas sērijas pašreizējo vērtību. Vērtēšanas bezmaksas vērtēšanas ceļveži, lai apgūtu svarīgākos jēdzienus savā tempā. Šie raksti jums iemācīs uzņēmējdarbības novērtēšanas paraugpraksi un to, kā novērtēt uzņēmumu, izmantojot salīdzināmu uzņēmuma analīzi, diskontētās naudas plūsmas (DCF) modelēšanu un precedenta darījumus, kas tiek izmantoti ieguldījumu banku, kapitāla pētījumos. Kā redzat zemāk redzamajā ekrānuzņēmumā, tiek pieņemts, ka ieguldījums 10 gadu laikā atdos 10 000 USD gadā, un nepieciešamā diskonta likme ir 10%.

Gala rezultāts ir tāds, ka šī ieguldījuma vērtība šodien ir 61 446 USD. Tas nozīmē, ka racionāls investors šodien būtu gatavs maksāt līdz 61 466 ASV dolāriem, lai saņemtu 10 000 USD katru gadu 10 gadu laikā. Maksājot šo cenu, ieguldītājs saņemtu iekšējo atdeves likmi. Iekšējā atdeves likme (IRR). Iekšējā atdeves likme (IRR) ir diskonta likme, kas projekta nulles pašreizējo vērtību (NPV) padara nulli. Citiem vārdiem sakot, tā ir paredzamā saliktā gada atdeves likme, kas tiks nopelnīta par projektu vai ieguldījumu. (IRR) 10%. Maksājot kaut ko mazāk par 61 000 USD, investors nopelnītu iekšējo atdeves līmeni, kas ir lielāks par 10%.

Lejupielādējiet bezmaksas veidni

Ievadiet savu vārdu un e-pasta adresi zemāk esošajā formā un lejupielādējiet bezmaksas veidni tūlīt!

NPV funkcijas programmā Excel

Programma Excel piedāvā divas funkcijas tīrās pašreizējās vērtības aprēķināšanai: NPV un XNPV. Abās funkcijās tiek izmantota viena un tā pati matemātiskā formula, kas parādīta iepriekš, taču ietaupa laiku analītiķim, lai to aprēķinātu garā formā.

Regulārā NPV funkcija = NPV () pieņem, ka visas naudas plūsmas virknē notiek regulāri (t.i., gadi, ceturkšņi, mēnesis), un nepieļauj nekādu mainīgumu šajā laika periodā.

Funkcija XNPV = XNPV () ļauj katrai naudas plūsmai piemērot konkrētus datumus, lai tie varētu būt neregulāri. Funkcija var būt ļoti noderīga, jo naudas plūsma bieži ir nevienmērīgi izvietota, un ir nepieciešama šī paaugstinātā precizitāte.

Iekšējā atdeves likme (IRR) un NPV

Iekšējā atdeves likme (IRR Internal Return of Rate (IRR) Iekšējā atdeves likme (IRR) ir diskonta likme, kas projekta nulles pašreizējo vērtību (NPV) padara nulli. Citiem vārdiem sakot, tā ir paredzamā saliktā gada likme ienesīguma likme, kas tiks nopelnīta par projektu vai ieguldījumu.) ir diskonta likme, pie kuras ieguldījumu neto pašreizējā vērtība ir vienāda ar nulli. Citiem vārdiem sakot, tā ir saliktā gada atdeve, ko ieguldītājs plāno nopelnīt (vai faktiski nopelnīt) visā ieguldījuma darbības laikā.

Piemēram, ja vērtspapīrs piedāvā naudas plūsmas sēriju ar NPV 50 000 USD un investors par to maksā tieši 50 000 USD, tad ieguldītāja NPV ir 0 USD. Tas nozīmē, ka viņi nopelnīs neatkarīgi no vērtspapīra diskonta likmes. Ideālā gadījumā ieguldītājs maksātu mazāk nekā 50 000 USD un tāpēc nopelnītu IRR, kas ir lielāks par diskonta likmi.

Parasti investori un biznesa vadītāji, pieņemot lēmumu, aplūko gan NPV, gan IRR kopā ar citiem skaitļiem. Uzziniet par IRR vs XIRR programmā Excel XIRR vs IRR Kāpēc izmantot XIRR vs IRR. XIRR piešķir atsevišķus datumus katrai atsevišķai naudas plūsmai, padarot to precīzāku nekā IRR, veidojot finanšu modeli programmā Excel. .

Negatīva pret pozitīvo pašreizējo vērtību

Ja projekta vai ieguldījumu neto pašreizējā vērtība ir negatīva, tas nozīmē, ka paredzamā atdeves likme, kas tiks nopelnīta par to, ir mazāka par diskonta likmi (nepieciešamā atdeves likme vai šķēršļu likme. Šķēršļu likmes definīcija. Šķēršļu likme, kas arī ir pazīstama kā minimālā pieņemamā atdeves norma (MARR), ir minimālā nepieciešamā atdeves likme vai mērķa likme, kuru investori sagaida par ieguldījumu. Likme tiek noteikta, novērtējot kapitāla izmaksas, ar to saistītos riskus, pašreizējās iespējas uzņēmējdarbības paplašināšanā , līdzīgu ieguldījumu atdeves likmes un citi faktori). Tas nenozīmē, ka projekts "zaudēs naudu". Tas var ļoti labi radīt grāmatvedības peļņu (neto ienākumus), bet, tā kā radītā peļņas norma ir mazāka par diskonta likmi, tiek uzskatīts, ka tā iznīcina vērtību. Ja NPV ir pozitīvs, tas rada vērtību.

Pielietojumi finanšu modelēšanā

Uzņēmuma NPV

Lai novērtētu biznesu, analītiķis izveidos detalizētu diskontētu naudas plūsmas DCF modeli. DCF modeļa bezmaksas apmācības ceļvedis. DCF modelis ir īpašs finanšu modeļa veids, ko izmanto biznesa novērtēšanai. Šis modelis ir vienkārši uzņēmuma neizmantotās brīvās naudas plūsmas prognoze programmā Excel. Šis finanšu modelis ietvers visus ieņēmumus, izdevumus, kapitāla izmaksas un informāciju par uzņēmējdarbību. Kad galvenie pieņēmumi ir ieviesti, analītiķis var izveidot trīs finanšu pārskatu piecu gadu prognozi. Trīs finanšu pārskati Trīs finanšu pārskati ir peļņas vai zaudējumu aprēķins, bilance un naudas plūsmas pārskats. Šie trīs pamata pārskati ir sarežģīti (ienākumu pārskats, bilance un naudas plūsma), un tie aprēķina uzņēmuma brīvo naudas plūsmu (FCFF). Vērtēšanas bezmaksas vērtēšanas ceļveži, lai uzzinātu vissvarīgākos jēdzienus savā tempā. Šie raksti iemācīs uzņēmējdarbības novērtēšanas paraugpraksi un to, kā novērtēt uzņēmumu, izmantojot salīdzināmu uzņēmuma analīzi, diskontētās naudas plūsmas (DCF) modelēšanu un precedenta darījumus, kas izmantoti investīciju bankās, kapitāla pētījumos, kas pazīstami arī kā neizmantotā brīvā naudas plūsma . Visbeidzot, lai novērtētu uzņēmumu pēc prognozētā perioda, tiek izmantota galīgā vērtība, un visas naudas plūsmas tiek diskontētas atpakaļ uz pašreizējo cenu pēc uzņēmuma vidējām svērtajām kapitāla izmaksām. Lai uzzinātu vairāk, skatiet Finance bezmaksas detalizēto finanšu modelēšanas kursu.

Projekta NPV

Projekta novērtēšana parasti ir vienkāršāka nekā viss bizness. Tiek izmantota līdzīga pieeja, kur visas projekta detaļas tiek modelētas programmā Excel, tomēr prognozējamais periods būs paredzēts projekta darbības laikam un nebūs gala vērtības. Kad ir aprēķināta brīva naudas plūsma, to var diskontēt atpakaļ vai nu firmas WACC WACC WACC ir uzņēmuma vidējās svērtās kapitāla izmaksas un atspoguļo tās jauktās kapitāla izmaksas, ieskaitot pašu kapitālu un parādu. WACC formula ir = (E / V x Re) + ((D / V x Rd) x (1-T)). Šī rokasgrāmata sniegs pārskatu par to, kas tas ir, kāpēc to lieto, kā to aprēķināt, kā arī sniegs lejupielādējamu WACC kalkulatoru vai atbilstošo šķēršļu līmeni.

Neto pašreizējās vērtības trūkumi

Kaut arī tīrā pašreizējā vērtība (NPV) ir visbiežāk izmantotā metode ieguldījumu iespēju novērtēšanai, tai tomēr ir daži trūkumi, kas būtu rūpīgi jāapsver.

Galvenās NPV analīzes problēmas ir šādas:

- Jāizveido garš pieņēmumu saraksts

- Jutīga pret nelielām izmaiņām pieņēmumos un virzītājos Vērtēšanas modelēšana programmā Excel Vērtēšanas modelēšana programmā Excel var atsaukties uz vairākiem dažādiem analīzes veidiem, tostarp diskontētās naudas plūsmas (DCF) analīzi, salīdzināmiem tirdzniecības reizinājumiem

- Viegli manipulējams, lai iegūtu vēlamo rezultātu

- Nedrīkst uztvert otrās un trešās pakāpes ieguvumus / ietekmi (t.i., uz citām uzņēmējdarbības daļām)

- Pieņem nemainīgu diskonta likmi laika gaitā

- Precīzu riska korekciju ir grūti veikt (grūti iegūt datus par korelācijām, varbūtībām)

Papildu resursi

Neto pašreizējā vērtība (NPV) ir visdetalizētākā un visplašāk izmantotā metode investīciju pievilcības novērtēšanai. Cerams, ka šī rokasgrāmata ir palīdzējusi uzlabot izpratni par to, kā tā darbojas, kāpēc tā tiek izmantota, un par / pret.

Finanses ir oficiālais finanšu modelēšanas un vērtēšanas analītiķu sertifikācijas programmas FMVA® sertifikāts. Pievienojieties 350 600+ studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari. Lai turpinātu virzīties uz priekšu, iepazīstieties ar šiem attiecīgajiem resursiem:

- Finanšu modelēšanas rokasgrāmata Kas ir finanšu modelēšana Finanšu modelēšana tiek veikta programmā Excel, lai prognozētu uzņēmuma finanšu rādītājus. Pārskats par to, kas ir finanšu modelēšana, kā un kāpēc veidot modeli.

- Finanšu modelēšanas paraugprakses paraugprakse Finanšu modelēšanas paraugprakse Šis raksts ir paredzēts, lai lasītājiem sniegtu informāciju par finanšu modelēšanas paraugpraksi un viegli sekojošu, detalizētu rokasgrāmatu par finanšu modeļa izveidi.

- Advanced Excel formulas Advanced Excel formulām jāzina. Šīs modernās Excel formulas ir ļoti svarīgas, lai tās zinātu, un jūsu finanšu analīzes prasmes pārcels uz nākamo līmeni. Advanced Excel funkcijas, kas jums jāzina. Uzziniet 10 labākās Excel formulas, kuras regulāri lieto visi pasaules klases finanšu analītiķi. Šīs prasmes uzlabos jūsu darbu izklājlapās jebkurā karjerā

- Visi vērtēšanas panti Vērtēšana Vērtēšana attiecas uz uzņēmuma vai aktīva pašreizējās vērtības noteikšanas procesu. To var izdarīt, izmantojot vairākas metodes. Analītiķi, kas vēlas