Neizmantotā beta versija (arī Asset Beta) ir uzņēmuma beta versija bez parāda ietekmes. Tas ir pazīstams arī kā uzņēmuma peļņas svārstīgums, neņemot vērā tā finanšu sviru. Finanšu svira Finanšu svira attiecas uz aizņemtā naudas summu, kas izmantota aktīva iegādei, sagaidot, ka ienākumi no jaunā aktīva pārsniegs izmaksas. aizņēmumu. . Tas salīdzina nerealizēta uzņēmuma risku ar tirgus risku. To parasti dēvē arī par “aktīvu beta”, jo uzņēmuma svārstīgums bez jebkāda sviras ir tikai tā aktīvu rezultāts.

Kapitāla Beta vs Aktīvu Beta

Sviras beta (jeb “pašu kapitāla beta”) ir mērījums, kas salīdzina svārstīgumu. Volatilitāte. Volatilitāte ir vērtspapīra cenas svārstību ātruma mērs laika gaitā. Tas norāda riska līmeni, kas saistīts ar vērtspapīra cenu izmaiņām. Ieguldītāji un tirgotāji aprēķina vērtspapīra svārstīgumu, lai novērtētu uzņēmuma akciju ienesīguma cenu pagātnes izmaiņas salīdzinājumā ar plašāka tirgus cenām. Citiem vārdiem sakot, tas ir riska mērs, un tas ietver uzņēmuma kapitāla struktūras un sviras ietekmi. Beta kapitāls ļauj ieguldītājiem novērtēt, cik jutīgs vērtspapīrs ir Tirdzniecības vērtspapīru tirdzniecības vērtspapīri ir vērtspapīri, kurus uzņēmums iegādājies īstermiņa peļņas gūšanas nolūkos. Uzņēmums var izvēlēties spekulēt ar dažādiem parāda vai kapitāla vērtspapīriem, ja tas identificē nepietiekami novērtētu vērtspapīru un vēlas izmantot iespēju. var ietekmēt makro tirgus riskus. Piemēram, uzņēmumam, kura beta versija ir 1,5, atdeve ir par 150% tikpat svārstīga kā tirgus, ar kuru tas tiek salīdzināts.

Uzmeklējot uzņēmuma Bloomberg beta versiju, redzamais noklusējuma numurs tiek piesaistīts, un tas atspoguļo šī uzņēmuma parādu. Tā kā katra uzņēmuma kapitāla struktūra ir atšķirīga, analītiķis bieži vien vēlēsies izpētīt, cik "aktīvi" ir uzņēmuma aktīvi, neatkarīgi no tā, cik procentu parāda vai kapitāla tam ir.

Jo lielāks ir uzņēmuma parāds vai kredītplecs, jo vairāk ienākumu gūst uzņēmums, kas apņēmies apkalpot šo parādu. Uzņēmumam pievienojot arvien lielāku parādu, palielinās arī uzņēmuma nenoteiktība par nākotnes peļņu. Tas palielina risku, kas saistīts ar uzņēmuma akcijām, bet tas nav tirgus vai nozares riska rezultāts. Tādēļ, novēršot finanšu sviru (parāda ietekmi), neizmantotā beta versija var aptvert tikai uzņēmuma aktīvu risku.

Kā aprēķināt nesaistīto beta / aktīvu beta versiju?

Lai noteiktu uzņēmuma risku bez parāda, mums ir jāatceļ beta versija (t.i., jānoņem parāda ietekme).

Lai to izdarītu, meklējiet beta versiju salīdzināmu uzņēmumu grupai tajā pašā nozarē, atvienojiet katru no tiem, paņemiet komplekta mediānu un pēc tam atkārtoti izmantojiet to, pamatojoties uz sava uzņēmuma kapitāla struktūru.

Visbeidzot, jūs varat izmantot šo piesaistīto beta kapitāla izmaksu aprēķināšanā.

Jūsu atsaucei zemāk ir norādītas formulas, kā noņemt un sviras beta versiju:

Excel piemērs - kapitāla konvertēšana uz aktīvu beta versiju

Tālāk ir sniegts analīzes piemērs, kā pāriet starp pašu kapitālu un aktīvu beta versiju. Analizēsim dažus rezultātus, lai labāk ilustrētu tā darbību.

1. krājums pašu kapitāla beta vērtība ir 1,21 un neto parāda attiecība pret pašu kapitālu ir 21%. Pēc akciju atraisīšanas beta pilieni līdz 1.07, kas ir jēga, jo parāds palielināja kapitāla atdevi.

2. krājums nav skaidras naudas un parāda, tāpēc pašu kapitāls un aktīvs betas ir vienādas. Tas ir pilnīgi loģiski, jo kapitāla struktūra neietekmē peļņu.

3. krājums ir tīrā naudas pozīcija (negatīvs neto parāds), tāpēc, to konvertējot, aktīvu beta faktiski ir augstāka nekā pašu kapitāla beta. Tam ir jēga arī tāpēc, ka skaidras naudas vērtība nekad nemainās, tāpēc akciju (pašu kapitāla beta) svārstīgumu faktiski samazina neto naudas pozīcijas ietekme.

Lejupielādējiet bezmaksas veidni

Ievadiet savu vārdu un e-pasta adresi zemāk esošajā formā un lejupielādējiet bezmaksas veidni tūlīt!

Kāpēc tiek izmantota aktīvu beta versija?

Beta aktīvs tiek izmantots, lai novērtētu drošības risku, no kura atskaitīts uzņēmuma parāds.

Vislabāk ir izmantot aktīvu beta versiju, ja uzņēmums vai investors vēlas novērtēt uzņēmuma darbību attiecībā pret tirgu bez uzņēmuma parāda ietekmes.

Salīdzinot ar piesaistīto beta versiju, aktīvu beta neņem vērā finanšu sviras (parāda) ietekmi. Beta aktīvu parasti izmanto finanšu modelēšanā un uzņēmējdarbības vērtēšanā profesionāļiem, kas strādā ieguldījumu banku vai kapitāla izpētes jomā. Equity Research vs Investment Banking Kapitāla izpēte vs Investīciju banku darbība. Aplūkojot karjeru kapitāla tirgos, ir svarīgi saprast, vai esat labāk piemērots investīciju banku vai kapitāla pētījumiem. Abi piedāvā izcilu darba pieredzi un lielisku atalgojumu. Izvēloties vienu pār otru, patiesībā vairāk nekā viss ir atkarīgs no personības. .

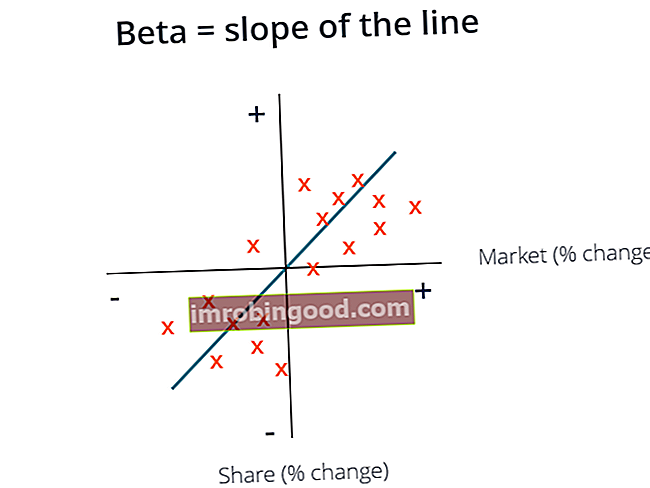

Beta diagramma

Beta tiek aprēķināta kā vispiemērotākā līnija tirgus atdeves grafikā, salīdzinot ar aktīvu atdevi. Programmā Excel to var aprēķināt, izmantojot funkciju Slīpums Funkcija SLOPE Funkcija SLOPE tiek klasificēta Excel statistikas funkcijās. Tas atgriezīs lineārās regresijas līnijas slīpumu caur zināmo_y un zināmo_x datu punktiem. Finanšu analīzē SLOPE var būt noderīga, aprēķinot akciju beta versiju. Formula = LOPE (zināmie_gadi, zināmie_x) Funkcija izmanto.

Papildu resursi

Cerams, ka tas ir bijis noderīgs ceļvedis uz neizmantoto beta vai aktīvu beta versiju un mudina turpināt veidot zināšanas par korporatīvajām finansēm.

Vairāk noderīgu resursu par šo tēmu ir:

- Vidējās svērtās kapitāla izmaksas (WACC) WACC WACC ir uzņēmuma vidējās svērtās kapitāla izmaksas un atspoguļo tās jauktās kapitāla izmaksas, ieskaitot pašu kapitālu un parādu. WACC formula ir = (E / V x Re) + ((D / V x Rd) x (1-T)). Šī rokasgrāmata sniegs pārskatu par to, kas tas ir, kāpēc to lieto, kā to aprēķināt, kā arī nodrošina lejupielādējamu WACC kalkulatoru

- Kapitāla aktīvu cenu noteikšanas modelis (CAPM) Capital Asset Pricing Model (CAPM) Kapitāla aktīvu cenu noteikšanas modelis (CAPM) ir modelis, kas apraksta saistību starp paredzamo ienesīgumu un vērtspapīra risku. CAPM formula parāda, ka vērtspapīra atdeve ir vienāda ar bezriska ienesīgumu plus riska prēmiju, pamatojoties uz šī vērtspapīra beta versiju

- Šķēršļu likmes Šķēršļu likmes definīcija Šķēršļu likme, kas pazīstama arī kā minimālā pieņemamā atdeves likme (MARR), ir minimālā nepieciešamā atdeves norma vai mērķa likme, ko investori sagaida par ieguldījumu. Likmi nosaka, novērtējot kapitāla izmaksas, ar to saistītos riskus, uzņēmējdarbības paplašināšanas pašreizējās iespējas, līdzīgu ieguldījumu atdeves likmes un citus faktorus

- Vērtēšanas metodes Novērtēšanas metodes Vērtējot uzņēmumu kā pastāvīgu uzņēmējdarbību, tiek izmantotas trīs galvenās vērtēšanas metodes: DCF analīze, salīdzināmi uzņēmumi un precedenta darījumi. Šīs vērtēšanas metodes tiek izmantotas investīciju bankās, kapitāla pētījumos, privātajā kapitālā, korporatīvajā attīstībā, apvienošanā un pārņemšanā, ar piesaistītu izpirkšanu un finansēs

- Finanšu modelēšanas ceļvedis Bezmaksas finanšu modelēšanas ceļvedis Šajā finanšu modelēšanas ceļvedī ir iekļauti Excel padomi un paraugprakse par pieņēmumiem, virzītājspēkiem, prognozēšanu, trīs paziņojumu sasaisti, DCF analīzi un citu informāciju.