Apvienošanās un pārņemšana (M&A) attiecas uz darījumiem starp diviem uzņēmumiem, kas kaut kādā veidā apvienojas. Lai gan apvienošanos un pārņemšanu (M&A) lieto savstarpēji, tām ir atšķirīga juridiskā nozīme. Apvienošanās laikā divi līdzīga lieluma uzņēmumi apvienojas, izveidojot jaunu vienotu vienību.

No otras puses, iegāde ir tad, kad lielāks uzņēmums iegādājas mazāku uzņēmumu, tādējādi absorbējot mazākā uzņēmuma uzņēmējdarbību. M&A darījumi var būt draudzīgi vai naidīgi, atkarībā no mērķa uzņēmuma valdes apstiprinājuma.

Kopsavilkums

- Apvienošanās un pārņemšana (M&A) attiecas uz darījumiem, kuros iesaistīti divi uzņēmumi, kuri kaut kādā veidā apvienojas.

- Uzņēmumu apvienošanās un apvienošanās darījumus var iedalīt pēc veida (horizontāls, vertikāls, konglomerāta konglomerāts. Konglomerāts ir viena ļoti liela korporācija vai uzņēmums, kas sastāv no vairākiem apvienotiem uzņēmumiem, kuru veido vai nu pārņemšana, vai apvienošanās. Vairumā gadījumu konglomerāts piegādā dažādas preces un pakalpojumi, kas nav obligāti saistīti viens ar otru.) vai pēc formas (ar likumu, meitasuzņēmums, konsolidācija).

- Vērtēšana ir nozīmīga M&A daļa un ir galvenais diskusiju punkts starp ieguvēju un mērķi.

Apvienošanās un iegādes (M&A) darījumi - veidi

1. Horizontāls

Horizontāla apvienošanās notiek starp diviem uzņēmumiem, kas darbojas līdzīgās nozarēs, kas var būt vai nevar būt tiešie konkurenti.

2. Vertikāls

Vertikāla apvienošanās notiek starp uzņēmumu un tā piegādātāju vai klientu visā piegādes ķēdē. Piegādes ķēde Piegādes ķēde ir visa produkta vai pakalpojuma ražošanas un piegādes sistēma, sākot no izejvielu ieguves sākuma posma līdz galam. Uzņēmuma mērķis ir virzīties uz augšu vai uz leju visā piegādes ķēdē, tādējādi nostiprinot savu pozīciju šajā nozarē.

3. Konglomerāts

Šāda veida darījumi parasti tiek veikti diversifikācijai. Diversifikācija Diversifikācija ir portfeļa resursu vai kapitāla piešķiršanas metode dažādiem ieguldījumiem. Diferencēšanas mērķis ir mazināt zaudējumu iemeslus un notiek starp nesaistītu nozaru uzņēmumiem.

Apvienošanās un iegādes (M&A) - integrācijas formas

1. Likums

Likumā noteiktās apvienošanās parasti notiek, ja ieguvējs ir daudz lielāks nekā mērķis un iegūst mērķa aktīvus un saistības. Pēc darījuma mērķa uzņēmums pārstāj pastāvēt kā atsevišķa vienība.

2. Meitasuzņēmums

Meitasuzņēmumu apvienošanās gadījumā mērķis kļūst par ieguvēja meitasuzņēmumu, bet turpina uzturēt savu uzņēmējdarbību.

3. Konsolidācija

Konsolidācijā abi darījumā esošie uzņēmumi pēc darījuma beidz pastāvēt, un tiek izveidots pilnīgi jauns uzņēmums.

Apvienošanās un iegādes (M&A) darbības iemesli

Apvienošanās un pārņemšana (M&A) var notikt dažādu iemeslu dēļ, piemēram:

1. Sinerģijas atbrīvošana

Apvienošanās un pārņemšanas (M&A) kopīgais pamatojums ir radīt sinerģiju, kurā apvienotā uzņēmuma vērtība ir lielāka nekā diviem uzņēmumiem atsevišķi. Sinerģijas var rasties izmaksu samazināšanas vai lielāku ieņēmumu dēļ.

Izmaksu sinerģija tiek radīta, pateicoties apjomradītiem ietaupījumiem. Mēroga ekonomija Mēroga ekonomija attiecas uz izmaksu priekšrocībām, kuras uzņēmumam rodas, palielinot produkcijas apjomu. Priekšrocība rodas apgrieztās attiecības starp fiksēto izmaksu par vienību un saražoto daudzumu . Jo lielāks ir saražotās produkcijas daudzums, jo zemākas ir vienības fiksētās izmaksas. Veidi, piemēri, ceļvedis, savukārt ieņēmumu sinerģijas parasti rada savstarpēja pārdošana, tirgus daļas palielināšana vai augstākas cenas. No abām izmaksu sinerģijas var viegli aprēķināt un aprēķināt.

2. Lielāka izaugsme

Neorganiska izaugsme apvienošanās un pārņemšanas rezultātā (M&A) parasti ir ātrāks veids, kā uzņēmumam sasniegt lielākus ieņēmumus, salīdzinot ar organisku pieaugumu. Uzņēmums var gūt peļņu, iegādājoties vai apvienojoties ar uzņēmumu ar jaunākajām iespējām, neriskējot attīstīt to pašu iekšēji.

3. Spēcīgāka ietekme tirgū

Horizontālā apvienošanās gadījumā horizontāla apvienošanās notiek, ja uzņēmumi apvienojas vienā vai līdzīgā nozarē. Horizontālās apvienošanās mērķis ir panākt vairāk, kā rezultātā uzņēmums iegūs lielāku tirgus daļu un iegūs iespēju ietekmēt cenas. Vertikālas apvienošanās rezultātā palielinās arī tirgus vara, jo uzņēmums vairāk kontrolēs savu piegādes ķēdi, tādējādi izvairoties no ārējiem piegādes satricinājumiem.

4. Dažādošana

Uzņēmumi, kas darbojas cikliskajās nozarēs, izjūt vajadzību diversificēt savas naudas plūsmas, lai izvairītos no būtiskiem zaudējumiem savas nozares palēnināšanās laikā. Mērķa iegūšana necikliskā nozarē ļauj uzņēmumam dažādot un samazināt tirgus risku.

5. Nodokļu atvieglojumi

Nodokļu atvieglojumus pārbauda, kur viens uzņēmums gūst ievērojamu ar nodokli apliekamu ienākumu, bet otrs gūst nodokļu zaudējumu pārnešanu. Uzņēmuma iegāde ar nodokļu zaudējumiem ļauj ieguvējam izmantot nodokļu zaudējumus, lai samazinātu nodokļu saistības. Tomēr apvienošanās parasti netiek veikta tikai tāpēc, lai izvairītos no nodokļiem.

Iegūšanas formas

Ir divi apvienošanās un pārņemšanas veidi (M&A):

1. Akciju pirkšana

Pērkot akcijas, ieguvējs maksā mērķa firmas akcionāriem naudu un / vai akcijas apmaiņā pret mērķa uzņēmuma akcijām. Šeit mērķa akcionāri saņem kompensāciju, nevis mērķi. Ir daži aspekti, kas jāņem vērā, iegādājoties akcijas:

- Pircējs absorbē visus mērķa aktīvus un saistības - arī tos, kas nav bilancē.

- Lai ieguvējs saņemtu kompensāciju, mērķa akcionāriem darījums ir jāapstiprina ar balsu vairākumu, kas var būt ilgs process.

- Akcionāri uzņemas nodokļu saistības, kad viņi saņem kompensāciju tieši.

2. Aktīvu iegāde

Iegādājoties aktīvu, ieguvējs iegādājas mērķa aktīvus un maksā mērķim tieši. Aktīvu iegādē jāņem vērā daži aspekti, piemēram:

- Tā kā ieguvējs iegādājas tikai aktīvus, tas izvairīsies uzņemties nevienu no mērķa saistībām.

- Tā kā maksājums tiek veikts tieši mērķim, parasti akcionāru apstiprinājums nav vajadzīgs, ja vien aktīvi nav nozīmīgi (piemēram, vairāk nekā 50% no uzņēmuma).

- Saņemtā kompensācija tiek aplikta ar nodokļiem uzņēmuma līmenī kā mērķa kapitāla pieaugums.

3. Maksājuma veids

Ir divas norēķinu metodes - krājumi un skaidra nauda. Tomēr daudzos gadījumos M&A darījumos tiek izmantota abu kombinācija, ko sauc par jauktu piedāvājumu.

4. Krājums

Akciju piedāvājumā ieguvējs emitē jaunas akcijas, kas tiek apmaksātas mērķa akcionāriem. Saņemto akciju skaits ir balstīts uz valūtas maiņas koeficientu, kas iepriekš tiek pabeigts akciju cenu svārstību dēļ.

5. Skaidrā nauda

Piedāvājumā skaidrā naudā pircējs vienkārši maksā skaidru naudu apmaiņā pret mērķa akcijām.

Apvienošanās un iegādes (M&A) - vērtēšana

M&A darījumā vērtēšanas procesu veic ieguvējs, kā arī mērķis. Pircējs vēlēsies iegādāties mērķi par viszemāko cenu, bet mērķis - visaugstāko.

Tādējādi vērtēšana ir svarīga apvienošanās un pārņemšanas (M&A) sastāvdaļa, jo tā pircēju un pārdevēju virza, lai sasniegtu galīgo darījuma cenu. Tālāk ir norādītas trīs galvenās vērtēšanas metodes, kas tiek izmantotas mērķa novērtēšanai:

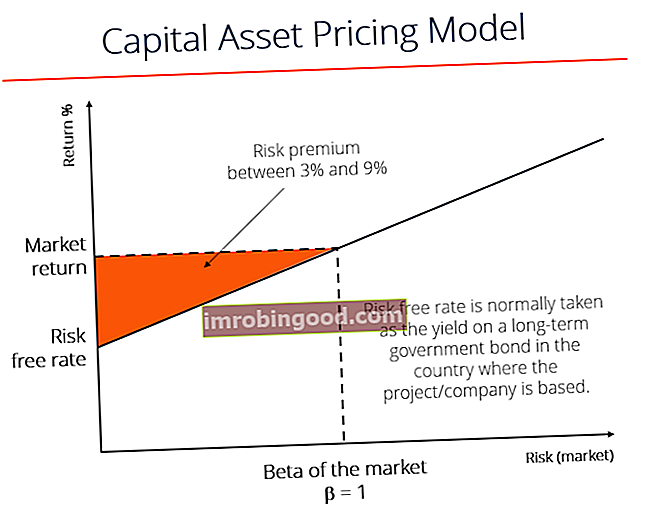

- Diskontētās naudas plūsmas (DCF) metode: Mērķa vērtību aprēķina, pamatojoties uz tā nākotnes naudas plūsmām.

- Salīdzināma uzņēmuma analīze: Mērķa vērtības noteikšanai tiek izmantoti valsts uzņēmumu relatīvie vērtēšanas rādītāji.

- Salīdzināma darījumu analīze: Mērķa vērtības noteikšanai izmanto iepriekšējo salīdzināmo darījumu novērtēšanas metriku nozarē.

Saistītie lasījumi

Finanses ir oficiālais globālā sertificētā banku un kredīta analītiķu (CBCA) ™ CBCA ™ sertifikāta nodrošinātājs. Sertificētā banku un kredītu analītiķu (CBCA) ™ akreditācija ir pasaules mēroga kredītanalītiķu standarts, kas aptver finanses, grāmatvedību, kredīta analīzi, naudas plūsmas analīzi. , derību modelēšana, aizdevuma atmaksa un citas darbības. sertifikācijas programma, kas izstrādāta, lai palīdzētu ikvienam kļūt par pasaules klases finanšu analītiķi. Lai turpinātu virzīties uz priekšu, noderēs tālāk norādītie papildu finanšu resursi:

- M&A darījumu struktūra M&A darījumu struktūra M&A darījumu struktūra ir saistošs līgums starp apvienošanās vai pārņemšanas pusēm (M&A), kurā izklāstītas abu pušu tiesības un pienākumi. Vienkārši sakot, darījuma struktūru var dēvēt par M&A noteikumiem un nosacījumiem.

- Naidīga pārņemšana Naidīga pārņemšana Naidīga pārņemšana apvienošanās un pārņemšanas gadījumos (M&A) ir mērķa uzņēmuma iegāde, ko veic cits uzņēmums (saukts par ieguvēju), dodoties tieši pie mērķa uzņēmuma akcionāriem, vai nu izsniedzot konkursa piedāvājumu, vai izmantojot pilnvaras balsojums. Atšķirība starp naidīgu un draudzīgu

- Salīdzināma uzņēmuma analīze Salīdzināma uzņēmuma analīze Kā veikt salīdzināmu uzņēmuma analīzi. Šī rokasgrāmata soli pa solim parāda, kā izveidot salīdzināmu uzņēmuma analīzi ("Comps"), ietver bezmaksas veidni un daudzus piemērus. Comps ir relatīva vērtēšanas metodika, kas aplūko līdzīgu valsts uzņēmumu rādītājus un tos izmanto, lai iegūtu cita biznesa vērtību

- NOL nodokļu zaudējumu pārnešana NOL nodokļu zaudējumu pārnešana izmanto NOL nodokļu zaudējumu pārnešanu, lai pārnestu iepriekšējo gadu zaudējumus, lai kompensētu nākotnes peļņu un samazinātu nākotnes ienākuma nodokļus.