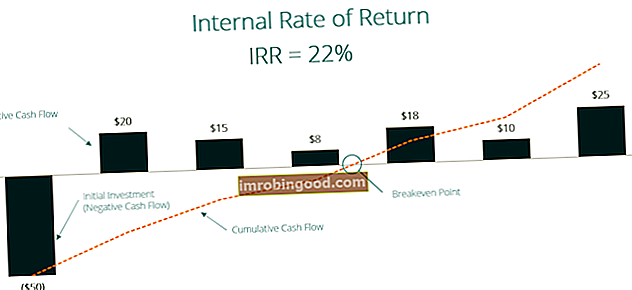

Iekšējā atdeves likme (IRR) ir diskonta likme, kas padara neto pašreizējo vērtību (NPV) Neto pašreizējo vērtību (NPV) Neto pašreizējo vērtību (NPV) ir visu turpmāko naudas plūsmu (pozitīvo un negatīvo) vērtība visā dzīves laikā no ieguldījuma, kas diskontēts līdz mūsdienām. NPV analīze ir iekšējās vērtēšanas forma, un to plaši izmanto finansēs un grāmatvedībā, lai noteiktu biznesa vērtību, ieguldījumu drošību un projekta nulli. Citiem vārdiem sakot, tā ir paredzamā saliktā gada atdeves likme, kas tiks nopelnīta par projektu vai ieguldījumu. Tālāk sniegtajā piemērā sākotnējam ieguldījumam 50 ASV dolāru IRR ir 22%. Tas ir vienāds ar nopelnīto 22% salikto gada pieauguma tempu.

Aprēķinot IRR, tiek norādītas paredzamās naudas plūsmas projektam vai ieguldījumam, un NPV ir vienāds ar nulli. Citiem vārdiem sakot, sākotnējie naudas ieguldījumi sākuma periodā būs vienādi ar pašreizējo IAS vērtību nākotnē naudas plūsmas naudas plūsma naudas plūsma (CF) ir biznesa, iestādes vai privātpersonas naudas apjoma pieaugums vai samazinājums. Finansēs šo terminu lieto, lai aprakstītu skaidras naudas summu (valūtu), kas tiek ģenerēta vai patērēta noteiktā laika periodā. Šim ieguldījumam ir daudz veidu CF. (Apmaksātās izmaksas = nākotnes naudas plūsmu pašreizējā vērtība un līdz ar to tīkls pašreizējā vērtība = 0).

Kad ir noteikta iekšējā atdeves likme, to parasti salīdzina ar uzņēmuma šķēršļu likmi. Šķēršļa likme. Šķēršļa likme, kas ir arī pazīstama kā minimālā pieņemamā atdeves likme (MARR), ir minimālā nepieciešamā atdeves norma vai mērķa likme, kas investori sagaida no ieguldījuma. Likmi nosaka, novērtējot kapitāla izmaksas, ar to saistītos riskus, uzņēmējdarbības paplašināšanas pašreizējās iespējas, līdzīgu ieguldījumu atdeves likmes un citus faktorus vai kapitāla izmaksas. Ja IRR ir lielāka vai vienāda ar kapitāla izmaksām, uzņēmums pieņemtu projektu kā labu ieguldījumu. (Tas, protams, pieņemot, ka tas ir vienīgais lēmuma pamats. Patiesībā ir daudz citu kvantitatīvu un kvalitatīvu faktoru, kas tiek ņemti vērā lēmumā par ieguldījumiem.) Ja IRR ir zemāka par šķēršļa likmi, tad tas noraidīt.

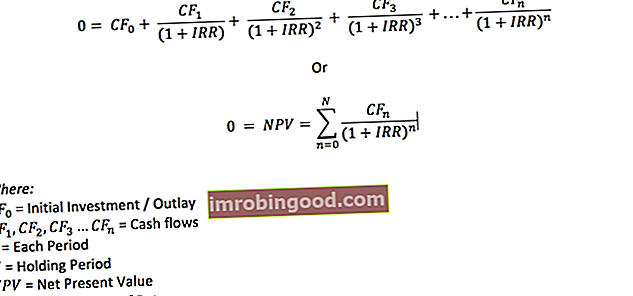

Kas ir IRR formula?

IRR formula ir šāda:

Iekšējo atdeves likmi var aprēķināt trīs veidos:

- IRR vai XIRR funkcijas izmantošana XIRR funkcija XIRR funkcija ir iedalīta Excel finanšu funkcijās. Funkcija aprēķinās iekšējo atdeves likmi (IRR) naudas plūsmas sērijai, kas, iespējams, nav periodiska. Ja naudas plūsma ir periodiska, mums jāizmanto IRR funkcija. Finanšu modelēšanā funkcija XIRR ir noderīga programmā XIRR funkcija ir funkcija Excel vai citās izklājlapu programmās (skat. Piemēru zemāk)

- Izmantojot finanšu kalkulatoru

- Izmantojot atkārtotu procesu, kurā analītiķis izmēģina dažādas diskonta likmes, līdz NPV ir vienāds ar nulli (Goal Seek Goal Seek funkcija Goal Seek Excel (What-if-Analysis) ir metode, kā atrisināt vēlamo rezultātu, mainot pieņēmumu, kas to virza . Funkcija izmanto izmēģinājumu un kļūdu pieeju problēmas atrisināšanai, pieslēdzot minējumus, līdz tā nonāk pie atbildes. To izmanto jutīguma analīzes veikšanai programmā Excel programmā Excel var izmantot, lai to izdarītu)

Piemērs

Šeit ir piemērs, kā aprēķināt iekšējo atdeves līmeni.

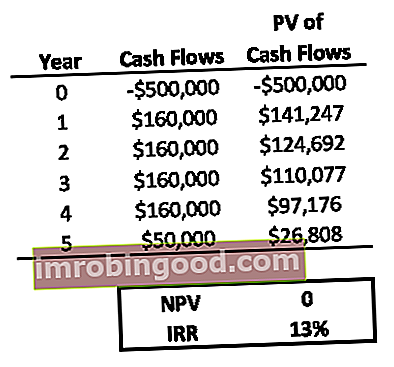

Uzņēmums izlemj, vai iegādāties jaunu aprīkojumu, kura cena ir 500 000 USD. Vadība lēš, ka jaunā aktīva kalpošanas laiks ir četri gadi, un sagaida, ka tas radīs papildu USD 160 000 gada peļņas. Peļņas peļņa ir vērtība, kas paliek pēc uzņēmuma izdevumu apmaksas. To var atrast peļņas vai zaudējumu aprēķinā. Ja vērtība, kas paliek pēc izdevumu atskaitīšanas no ieņēmumiem, ir pozitīva, tiek apgalvots, ka uzņēmumam ir peļņa, un, ja vērtība ir negatīva, tad tiek uzskatīts, ka tam ir zaudējumi. Piektajā gadā uzņēmums plāno pārdot aprīkojumu par tā glābšanas vērtību 50 000 ASV dolāru.

Tikmēr cita līdzīga ieguldījumu iespēja var radīt 10% peļņu. Tas ir augstāks nekā uzņēmuma pašreizējais šķēršļu līmenis 8%. Mērķis ir pārliecināties, ka uzņēmums vislabāk izmanto savu naudu.

Lai pieņemtu lēmumu, IRR ieguldījumiem jaunās iekārtās PP&E (pamatlīdzekļi) PP&E (pamatlīdzekļi) ir viens no galvenajiem ilgtermiņa aktīviem, kas atrodams bilancē. PP&E ietekmē Capex, nolietojums un pamatlīdzekļu iegāde / izvietošana. Šiem aktīviem ir galvenā loma uzņēmuma finanšu plānošanā un analīzē, un turpmākie izdevumi tiek aprēķināti zemāk.

Excel tika izmantots, lai aprēķinātu IRR 13% apmērā, izmantojot funkciju =IRR (). No finanšu viedokļa uzņēmumam vajadzētu veikt pirkumu, jo IRR ir gan lielāka par šķēršļa likmi, gan IRR alternatīvam ieguldījumam.

Kam tiek izmantota iekšējā atdeves likme?

Uzņēmumi veic dažādus projektus, lai palielinātu savus ieņēmumus vai samazinātu izmaksas. Lieliska jauna biznesa ideja var prasīt, piemēram, ieguldījumus jauna produkta izstrādē.

Budžeta kapitāla plānošanā vecākie vadītāji vēlas uzzināt pamatoti prognozēto atdevi no šādiem ieguldījumiem. Iekšējā atdeves norma ir viena no metodēm, kas ļauj salīdzināt un sarindot projektus, pamatojoties uz viņu prognozēto ienesīgumu. Parasti priekšroka tiek dota ieguldījumam ar visaugstāko iekšējo atdeves līmeni.

Iekšējā atdeves likme tiek plaši izmantota, analizējot ieguldījumus privātajā un riska kapitālā, kas ietver vairākus naudas ieguldījumus visa uzņēmuma darbības laikā un naudas plūsmu beigās, izmantojot IPO vai uzņēmuma pārdošanas pārdošanu. Pirkuma līgums (SPA) ir galveno komerciālo un cenu sarunu rezultāts. Būtībā tajā ir noteikti darījuma elementi, par kuriem panākta vienošanās, iekļauti vairāki svarīgi aizsardzības pasākumi visām iesaistītajām pusēm un sniegts tiesiskais regulējums, lai pabeigtu īpašuma pārdošanu. .

Lai veiktu rūpīgu ieguldījumu analīzi, analītiķim ir jāpārbauda, vai neto pašreizējā vērtība (NPV) Neto pašreizējā vērtība (NPV) Neto pašreizējā vērtība (NPV) ir visu nākotnes naudas plūsmu vērtība (pozitīva un negatīva) visā ieguldījuma darbības laikā, kas diskontēts ar tagadne. NPV analīze ir iekšējās vērtēšanas forma, un to plaši izmanto finanšu un grāmatvedības uzskaitē, lai noteiktu uzņēmējdarbības vērtību, ieguldījumu nodrošinājumu un iekšējo atdeves likmi, kā arī citus rādītājus, piemēram, atmaksāšanās periodu, atmaksāšanās periodu Atmaksāšanās periodu parāda, cik ilgs laiks vajadzīgs, lai bizness atgūtu ieguldījumu. lai izvēlētos pareizo ieguldījumu. Tā kā ļoti maziem ieguldījumiem ir ļoti augsta atdeves likme, investori un pārvaldnieki dažreiz izvēlas zemāku procentuālā atdeve bet augstāk absolūtā dolāra vērtība iespēju. Turklāt ir svarīgi labi izprast savu riska toleranci vai uzņēmuma ieguldījuma vajadzības, izvairīšanos no riska, risku novēršanu. Kādam, kurš vēlas izvairīties no riska, ir raksturīga iezīme vai iezīme, ka viņš dod priekšroku izvairīties no zaudējumiem, nevis gūt peļņu. Šis raksturlielums parasti tiek piesaistīts investoriem vai tirgus dalībniekiem, kuri dod priekšroku ieguldījumiem ar zemāku ienesīgumu un salīdzinoši zināmiem riskiem, nevis ieguldījumiem ar potenciāli lielāku ienesīgumu, bet arī ar lielāku nenoteiktību un lielāku risku. un citas pieejamās iespējas.

Iekšējā atdeves līmeņa (IRR) video skaidrojums

Tālāk ir sniegts īss video skaidrojums ar piemēru, kā izmantot XIRR funkciju programmā Excel, lai aprēķinātu ieguldījumu iekšējo atdeves līmeni. Demonstrācija parāda, kā IRR ir vienāds ar salikto gada pieauguma tempu (CAGR). CAGR CAGR apzīmē salikto gada izaugsmes ātrumu. Tas ir ieguldījuma gada pieauguma tempa rādītājs laika gaitā, ņemot vērā pieauguma efektu.

Ko īsti nozīmē IRR (vēl viens piemērs)

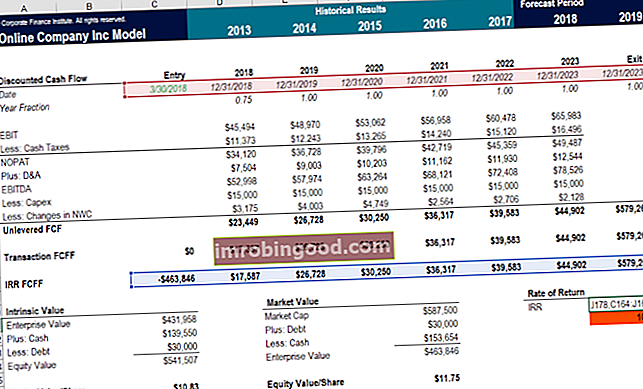

Apskatīsim finanšu modeļa piemēru programmā Excel, lai redzētu, ko patiesībā nozīmē iekšējā atdeves likme.

Ja investors samaksātu 463 846 USD (kas ir negatīva naudas plūsma, kas parādīta šūnā C178) par pozitīvu naudas plūsmu sēriju, kā parādīts šūnās D178 līdz J178, IRR, ko viņi saņemtu, ir 10%. Tas nozīmē, ka visu šo naudas plūsmu (ieskaitot negatīvo aizplūdi) neto pašreizējā vērtība ir nulle un ka tiek nopelnīta tikai 10% peļņas likme.

Ja investori maksāja mazāk nekā 463 846 USD par visām tām pašām papildu naudas plūsmām, tad viņu IRR būtu augstāks par 10%. Un otrādi, ja viņi maksāja vairāk par 463 846 USD, tad viņu IRR būtu zemāks par 10%.

Iepriekš redzamais ekrānuzņēmums ir no Finance's M&A Modeling Course.

IRR trūkumi

Atšķirībā no neto pašreizējās vērtības iekšējā atdeves likme nedod sākotnējo ieguldījumu atdevi reālos dolāros. Piemēram, tikai zinot 30% IRR, tas nenorāda, vai tas ir 30% no 10 000 USD vai 30% no 1 000 000 USD.

Izmantojot tikai IRR, jūs varat pieņemt sliktus lēmumus par ieguldījumiem, it īpaši, ja salīdzināt divus projektus ar dažādu ilgumu.

Pieņemsim, ka uzņēmuma šķēršļu likme ir 12%, un viena gada projekta A IRR ir 25%, savukārt piecu gadu projektā B IRR ir 15%. Ja lēmums ir balstīts tikai uz IRR, tas novestu pie tā, ka nepamatoti izvēlētos A projektu, nevis B.

Vēl viens ļoti svarīgs punkts par iekšējo atdeves līmeni ir tas tiek pieņemts, ka visas projekta pozitīvās naudas plūsmas tiks reinvestētas tādā pašā tempā kā projekts, nevis uzņēmuma kapitāla izmaksas. WACC WACC ir uzņēmuma vidējās svērtās kapitāla izmaksas un atspoguļo tās jauktās kapitāla izmaksas, ieskaitot pašu kapitālu un parādu. WACC formula ir = (E / V x Re) + ((D / V x Rd) x (1-T)). Šī rokasgrāmata sniegs pārskatu par to, kas tas ir, kāpēc to lieto, kā to aprēķināt, kā arī sniegs lejupielādējamu WACC kalkulatoru. Tāpēc iekšējā atdeves likme var precīzi neatspoguļot projekta rentabilitāti un izmaksas.

Gudrs finanšu analītiķis alternatīvi izmantos modificēto iekšējo atdeves likmi (MIRR), lai iegūtu precīzāku mēru.

Saistītā lasīšana:

Paldies, ka izlasījāt finanšu skaidrojumu par iekšējās atdeves rādītāju. Finanses ir oficiālais pasaules mēroga finanšu modelēšanas analītiķa nosaukuma FMVA® sertifikāts. Pievienojieties 350 600+ studentiem, kuri strādā tādos uzņēmumos kā Amazon, J.P.Morgan un Ferrari. Lai uzzinātu vairāk un palīdzētu virzīt karjeru, skatiet šādus bezmaksas finanšu resursus:

- XIRR vs IRR XIRR vs IRR Kāpēc izmantot XIRR vs IRR. XIRR piešķir atsevišķus datumus katrai atsevišķai naudas plūsmai, padarot to precīzāku nekā IRR, veidojot finanšu modeli programmā Excel.

- EVA: ekonomiskā pievienotā vērtība ekonomiskā pievienotā vērtība (EVA) ekonomiskā pievienotā vērtība (EVA) parāda, ka reālā vērtība rodas, ja projekti pelna peļņas likmes, kas pārsniedz to kapitāla izmaksas, un tas palielina akcionāru vērtību. Atlikušo ienākumu paņēmiens, kas kalpo kā rentabilitātes rādītājs, pieņemot, ka reālā rentabilitāte notiek tad, kad bagātība ir

- Vidējās svērtās kapitāla izmaksas (WACC) WACC WACC ir uzņēmuma vidējās svērtās kapitāla izmaksas un atspoguļo tās jauktās kapitāla izmaksas, ieskaitot pašu kapitālu un parādu. WACC formula ir = (E / V x Re) + ((D / V x Rd) x (1-T)). Šī rokasgrāmata sniegs pārskatu par to, kas tas ir, kāpēc to lieto, kā to aprēķināt, kā arī nodrošina lejupielādējamu WACC kalkulatoru

- Šķēršļu likme Šķēršļu likme Definīcija Šķēršļu likme, kas tiek dēvēta arī par minimālo pieņemamo atdeves likmi (MARR), ir minimālā nepieciešamā atdeves norma vai mērķa likme, ko investori sagaida par ieguldījumu. Likmi nosaka, novērtējot kapitāla izmaksas, ar to saistītos riskus, uzņēmējdarbības paplašināšanas pašreizējās iespējas, līdzīgu ieguldījumu atdeves likmes un citus faktorus