Tirgus un grāmatas attiecība (saukta arī par cenas un grāmatas attiecību) ir finanšu vērtēšanas metrika, ko izmanto, lai novērtētu uzņēmuma pašreizējo tirgus vērtību salīdzinājumā ar tā uzskaites vērtību. Tirgus vērtība ir visu apgrozībā esošo akciju pašreizējā akciju cena (t.i., cena, kuru tirgus uzskata, ka uzņēmums ir vērts). Uzskaites vērtība ir summa, kas paliktu pāri, ja uzņēmums likvidētu visus savus aktīvus un atmaksātu visas saistības. Grāmatvedības vērtība ir vienāda ar uzņēmuma neto aktīviem, un tā tiek iegūta no bilances. Bilance Bilance ir viens no trim pamata finanšu pārskatiem. Šie paziņojumi ir svarīgi gan finanšu modelēšanai, gan grāmatvedībai. Bilancē tiek parādīti uzņēmuma kopējie aktīvi un to, kā šie aktīvi tiek finansēti, izmantojot vai nu parādu, vai pašu kapitālu. Aktīvi = pasīvi + pašu kapitāls. Citiem vārdiem sakot, koeficientu izmanto, lai salīdzinātu pieejamos uzņēmuma neto aktīvus attiecībā pret tā akciju pārdošanas cenu.

Tirgus un grāmatvedības attiecību investori parasti izmanto, lai parādītu tirgus uztveri par konkrētas akcijas vērtību. To izmanto, lai novērtētu apdrošināšanas un finanšu uzņēmumus, nekustamā īpašuma uzņēmumus un ieguldījumu trastus. Tas nedarbojas labi uzņēmumiem, kuriem galvenokārt ir nemateriālie aktīvi. Šo koeficientu izmanto, lai apzīmētu, cik daudz ieguldītāji maksā par katru tīro aktīvu dolāru.

Tirgus un grāmatvedības koeficientu aprēķina, dalot pašreizējo akciju slēgšanas cenu ar pašreizējā ceturkšņa vienas akcijas bilances vērtību.

Formula no tirgus līdz grāmatai

Formula no tirgus līdz grāmatai ir šāda:

Tirgus kapitalizācija / neto bilances vērtība

vai

Akcijas cena / neto vienas akcijas uzskaites vērtība

kur, Neto grāmatvedības vērtība = Kopējie aktīvi - Kopējās saistības

Attiecības interpretēšana

Zema attiecība (mazāka par 1) varētu norādīt, ka akcijas ir nepietiekami novērtētas (t.i., slikts ieguldījums), un augstāka attiecība (lielāka par 1) varētu nozīmēt, ka akcijas ir pārvērtētas (t.i., tās ir labi darbojušās). Daudzi apgalvo pretējo, un viedokļu nesakritības dēļ uzņēmumam varētu būt izdevīgi izmantot citas akciju novērtēšanas metodes papildus cenu vai grāmatas attiecībai vai tās vietā.

Zema attiecība varētu arī norādīt, ka uzņēmumā kaut kas nav kārtībā. Šī attiecība var arī radīt iespaidu, ka jūs maksājat pārāk daudz par to, kas paliktu pāri, ja uzņēmums bankrotētu.

Tirgus un grāmatas attiecība palīdz uzņēmumam noteikt, vai tā aktīvu vērtība ir vai nav salīdzināma ar akciju tirgus cenu. Vislabāk ir salīdzināt tirgus un grāmatu attiecību starp vienas nozares uzņēmumiem.

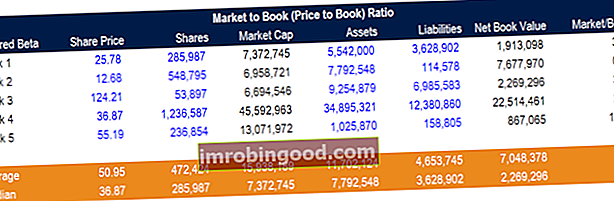

Cenas un grāmatas attiecības aprēķināšanas piemērs programmā Excel

Cenu un grāmatu attiecību (vai tirgus un grāmatas attiecību) programmā Excel var viegli aprēķināt, ja ir zināmi šādi kritēriji: akcijas cena, apgrozībā esošo akciju skaits, kopējie aktīvi un kopējās saistības. No tā var aprēķināt tirgus kapitalizāciju un neto uzskaites vērtību. Tirgus ierobežojums ir vienāds ar akcijas cenu, reizinot ar apgrozībā esošajām akcijām. Neto bilances vērtība ir vienāda ar aktīvu kopsummu, atskaitot kopējās saistības.

Kā redzat iepriekšējā piemērā, visi pieņēmumi vai cietie kodi ir zilā krāsā, un visas formulas ir melnā krāsā.

1. krājumam ir augsta tirgus kapitalizācija attiecībā pret aktīvu neto uzskaites vērtību, tāpēc tā cenas un grāmatas attiecība ir 3,9x.

2. akcijai ir zemāka tirgus griestu vērtība nekā pašu kapitāla uzskaites vērtībai, tāpēc tā tirgus un grāmatas attiecība ir 0,9x.

Lejupielādējiet bezmaksas veidni

Ievadiet savu vārdu un e-pasta adresi zemāk esošajā formā un lejupielādējiet bezmaksas veidni tūlīt!

Kā tiek iegūta formula no tirgus līdz grāmatai?

Veicot kādu finanšu analīzi, var pierādīt, ka tirgus no grāmatām vairākkārt ir vienāds ar PE x ROE. Tāpēc to nosaka pašu kapitāla atdeve un PE daudzkārtējās cenu peļņas koeficienta virzītājspēks. Cena un peļņas attiecība (P / E Ratio) ir saistība starp uzņēmuma akciju cenu un peļņu uz akciju. Tas ļauj investoriem labāk izprast uzņēmuma vērtību. P / E parāda tirgus cerības un ir cena, kas jums jāmaksā par pašreizējās (vai nākotnes) peļņas vienību.

Var arī parādīt, ka PE daudzkārtni vada (1 - g / ROE) / (r - g), kur r ir kapitāla izmaksas, g ir pieauguma temps un ROE ir kapitāla atdeve Kapitāla atdeve (ROE) ) Kapitāla atdeve (ROE) ir uzņēmuma rentabilitātes rādītājs, kas aprēķina uzņēmuma gada atdevi (neto ienākumus), dalītu ar tā kopējo pašu kapitāla vērtību (ti, 12%). ROE apvieno ienākumu un bilanci, jo neto ienākumus vai peļņu salīdzina ar pašu kapitālu. .

Tā kā MB daudzkārtne ir PE x ROE, tas nozīmē, ka MB vairākums ir (ROE - g) / (r - g). Ja mēs pieņemam nulles pieauguma tempu, vienādojums nozīmē, ka pašu kapitāla tirgus vērtībai jābūt vienādai ar pašu kapitāla uzskaites vērtību, ja ROE = r.

MB multiplekss būs lielāks par 1, ja uzņēmums sniegs ROE lielāku par pašu kapitāla izmaksām (r).

Papildu resursi

Tas ir bijis ceļvedis tirgus un grāmatas attiecībai un formulai. Lai turpinātu mācīties un virzīt savu karjeru, mēs ļoti iesakām šos papildu bezmaksas resursus:

- Finanšu pārskatu analīze Finanšu pārskatu analīze Kā veikt finanšu pārskatu analīzi. Šī rokasgrāmata iemācīs jums veikt peļņas vai zaudējumu aprēķina, bilances un naudas plūsmas pārskata finanšu pārskatu analīzi, ieskaitot maržas, rādītājus, izaugsmi, likviditāti, sviras, atdeves likmes un rentabilitāti.

- Vērtēšanas koeficienti Vērtēšanas metodes Novērtējot uzņēmumu kā pastāvīgu uzņēmējdarbību, tiek izmantotas trīs galvenās vērtēšanas metodes: DCF analīze, salīdzināmi uzņēmumi un precedenta darījumi. Šīs vērtēšanas metodes tiek izmantotas investīciju bankās, kapitāla pētījumos, privātajā kapitālā, korporatīvajā attīstībā, apvienošanā un pārņemšanā, ar piesaistītu izpirkšanu un finansēs

- Salīdzināma uzņēmuma analīze Salīdzināma uzņēmuma analīze Kā veikt salīdzināmu uzņēmuma analīzi. Šī rokasgrāmata soli pa solim parāda, kā izveidot salīdzināmu uzņēmuma analīzi ("Comps"), ietver bezmaksas veidni un daudzus piemērus. Comps ir relatīva vērtēšanas metodika, kas aplūko līdzīgu valsts uzņēmumu rādītājus un tos izmanto, lai iegūtu cita biznesa vērtību

- Finanšu modelēšanas ceļvedis Bezmaksas finanšu modelēšanas ceļvedis Šajā finanšu modelēšanas ceļvedī ir iekļauti Excel padomi un paraugprakse par pieņēmumiem, virzītājspēkiem, prognozēšanu, trīs paziņojumu sasaisti, DCF analīzi un citu informāciju.